Tax100原创整理了【个人所得税经营所得核定征收】的专题,包括其征收方式、计算方法、基础文件、行业文件和全国所有省市及计划单列市的文件,鉴于时间有限以及政策不断更新,有不全或差错的地方请大家指正。我们也会根据政策变化不断更新,欢迎大家收藏关注~ 提出修改意见方式:1.您可以在本帖直接回复或点评;2.添加微信 grt_216 我们会在第一时间核查修正并回复您。

目录: 1楼:个人所得税税核定征收的方式、计算方法及基础文件 2楼:个人所得税核定征收的行业文件 3楼:个人所得税核定征收的地方文件(持续更新) 最后更新日期:2021年8月6日

个税核定征收要点归纳梳理

1、什么是核定征收? 核定征收是与查账征收相区别的一种税款征收方式。 个人所得税一般是根据收入来征收的,按收入来源不同,又分为工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得、经营所得、财产租赁所得、财产转让所得、利息股息红利所得、偶然所得(个人所得税法第二条)。在实践中,对于个人(包括个体工商户、合伙企业、个独、办理过临时税务登记的自然人)的经营所得,如果征税机关不能获取真实的收入数据时,就会采用核定征收的方式来征收个人所得税款。

2、什么是经营所得? 根据《中华人民共和国个人所得税法实施条例》(中华人民共和国国务院令第707号)第六条(五) 经营所得,是指: 1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得; 2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得; 3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得; 4.个人从事其他生产、经营活动取得的所得。

3、个人所得税的核定征收方式及计算方法 (1)定额征收: 这是最简单直接的办法,税务机关不问收入、不问成本,直接让你一年缴多少个税。 是指税务机关按照一定的标准、程序和办法,直接核定纳税人年度或季度应纳税额,由纳税人按规定进行申报缴纳的办法。这种核定方式的适用对象一般是规模特别小且没有能力建账的个体工商户。

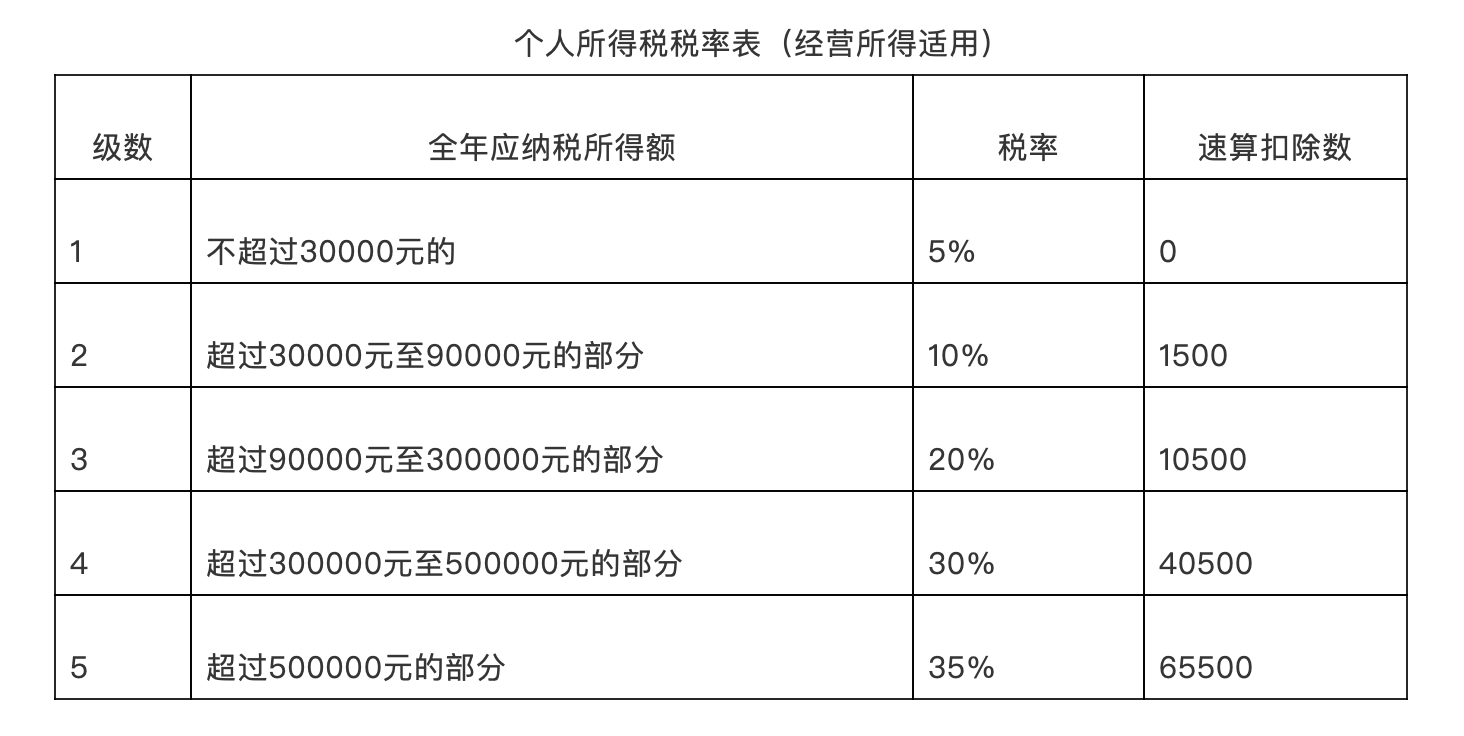

(2)核定应税所得率征收: 这是目前很通用的核定征收方法。 是指税务机关按照一定的标准、程序和方法,预先核定纳税人的应税所得率,由纳税人根据纳税年度内的收入总额或成本费用等项目的实际发生额,按预先核定的应税所得率计算缴纳应纳所得税额的办法。计算公式如下: 应纳税所得额=收入总额×应税所得率 或=成本费用支出额/(1-应税所得率)×应税所得率 应纳所得税额=应纳税所得额×适用税率 公式中的“应税所得率”,也叫核定利润率、附征率,国家对此没有一个统一的标准名称,意思都是:税务机关认定100元收入中,有多少利润。应税所得率各地方核定比率有所不同,不同行业应税所得率也不同。

举例:珠海某设计服务中心核定征收个人所得税,税务部门核定的应税所得率为10%。该设计服务中心全年设计服务收入300万,计算应纳个人所得税。 解析:应纳税所得额=300W*10%=30W 根据个人所得税税率表查找对应级数的税率和速算扣除数, 应纳所得税额=30W*20%-1.05=4.95W

企业经营多业的,无论其经营项目是否单独核算,均应根据其主营项目确定其适用的应税所得率。

(3)核定征收率征收: 这是比较简单直接的方法,税务机关认定100元收入中,缴纳多少个税。 应纳所得税额=收入总额×核定征收率

举例:珠海某设计服务中心核定征收个人所得税,税务部门给的核定征收率为0.8%。该设计服务中心全年设计服务收入300万,计算应纳个人所得税。 解析:应纳所得税额=300W*0.8%=2.4W

4、基础文件 (1)《中华人民共和国税收征收管理法》是个人所得税核定征收的法律依据,规定了税务机关有权核定应纳税额的情形。 征管法第三十五条规定,纳税人有下列情形之一的,税务机关有权核定其应纳税额: 1.依照法律、行政法规的规定可以不设置帐簿的; 2.依照法律、行政法规的规定应当设置帐簿但未设置的; 3.擅自销毁帐簿或者拒不提供纳税资料的; 4.虽设置帐簿,但帐目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查帐的; 5.发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的; 6.纳税人申报的计税依据明显偏低,又无正当理由的。 税务机关核定应纳税额的具体程序和方法由国务院税务主管部门规定。

条例第十五条第三款规定了纳税人从事生产、经营活动,未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定应纳税所得额或者应纳税额。

(3)《个体工商户个人所得税计税办法》(总局令2014年第35号)是有关个人所得税核定征收的行政规章。 第十六条规定,个体工商户生产经营活动中,应当分别核算生产经营费用和个人、家庭费用。对于生产经营与个人、家庭生活混用难以分清的费用,其40%视为与生产经营有关费用,准予扣除。

(4)《财政部 国家税务总局关于印发<关于个人独资企业和合伙企业投资者征收个人所得税的法规>的通知》(财税〔2000〕91号)是有关个人独资企业和合伙企业投资者的个人所得税核定征收的规范性文件。 该文件第七条规定,有下列情形之一的,主管税务机关应采取核定征收方式征收个人所得税: 1.企业依照国家有关法规应当设置但未设置账簿的; 2.企业虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的; 3.纳税人发生纳税义务,未按照法规的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的。 第十条规定,实行核定征税的投资者,不能享受个人所得税的优惠政策。

(5)《国家税务总局关于落实支持小型微利企业和个体工商户发展所得税优惠政策有关事项的公告》(国家税务总局公告2021年第8号) 规定对小型微利企业和个体工商户年应纳税所得额不超过100万元的部分,在现行优惠政策基础上,再减半征收所得税。

(6)《个体工商户税收定期定额征收管理办法》(国家税务总局令[2006]16号) 为规范和加强个体工商户税收定期定额征收管理,公平税负,保护个体工商户合法权益,促进个体经济的健康发展。

【扩展阅读】 1、国家税务总局办公厅发布通知 加强文娱领域从业人员税收管理 2、经营所得个人所得税汇算清缴即将开始!这些问题请留意

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策