|

|

企业重组税务处理中,最主要的问题是收入的确认问题以及重组各方取得新资产计税基础的确认问题。

根据现行税收规则,在特殊性税务处理时,资产处置方(股权出售企业、资产转让企业、被吸收合并企业、被分立企业)对取得的股权支付部分可以暂不确认相关资产的转让所得或损失,其取得的新资产的计税基础以原持有资产的计税基础来确定。资产取得方(股权收购企业、资产收购企业、吸收合并企业、分立企业)取得资产的计税基础也以资产处置方的计税基础为准来确定。《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)第六条规定,“重组交易各方按本条(一)至(五)项规定对交易中股权支付暂不确认有关资产的转让所得或损失的,其非股权支付仍应在交易当期确认相应的资产转让所得或损失,并调整相应资产的计税基础”。

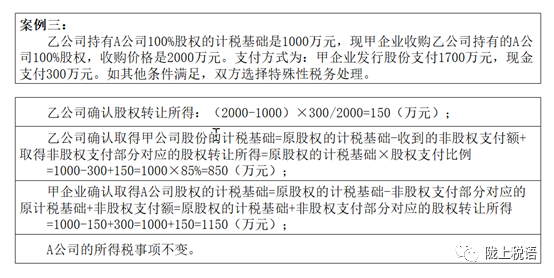

非股权支付对应的资产转让所得或损失=(被转让资产的公允价值-被转让资产的计税基础)×(非股权支付金额÷被转让资产的公允价值)

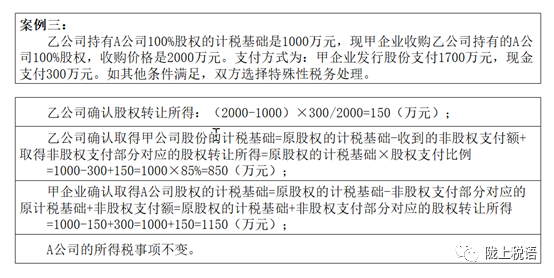

但当存在非股权支付时,如何调整相应资产的计税基础?相关文件并没有给出具体的调整方法或公式。其实,根据特殊性税务处理的原理,我们可以推导出以下两个公式:

公式一:资产处置方取得股权支付的计税基础=原资产(股权)的计税基础-收到的非股权支付额+取得非股权支付部分对应的股权转让所得=原资产(股权)的计税基础×股权支付比例

公式二:资产取得方取得资产(股权)的计税基础=原资产(股权)的计税基础-非股权支付部分对应的原计税基础+非股权支付额=原资产(股权)的计税基础+非股权支付部分对应的转让所得

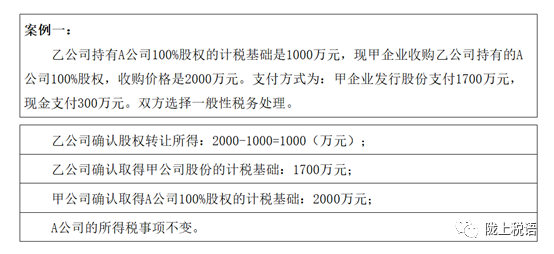

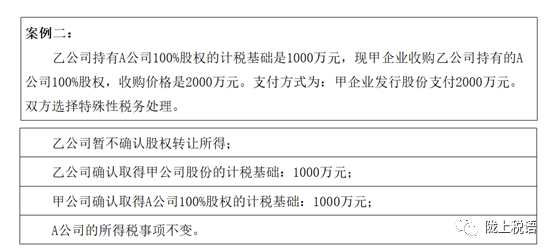

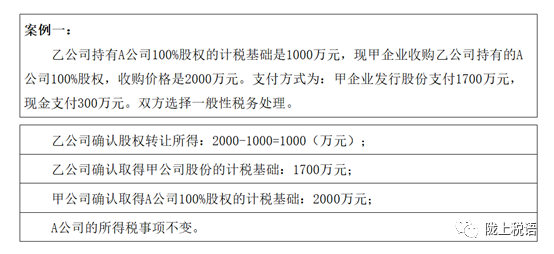

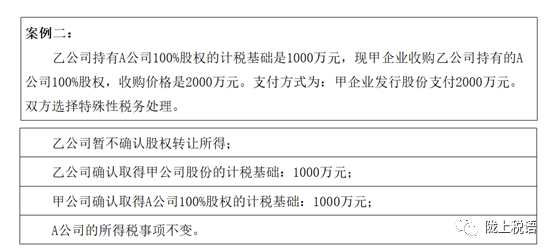

下面,我们用三个小案例来解析股权收购中交易双方如何确定相关资产的计税基础。

姜新录,吴健 姜新录

税务干部。从事税收工作近三十年,擅长并购重组税收,曾在《税务研究》《新理财》《中国税务》《注册税务师》《财务与会计》《中国税务报》等发表过三十余篇专业文章。《中国税务报》专家审稿团队成员、“上市公司”栏目主持人。与吴健等人合著《企业重组财税处理实务与案例》一书。

吴健

中国注册会计师、注册税务师、高级会计师,国家税务总局税务干部进修学院挂职任教老师,南京财经大学税务硕士研究生导师、公共财政研究中心研究员,江苏省注册税务师协会后续教育特聘讲师,省级“稽查能手”,江苏省宿迁市拔尖人才第一层次培养对象。

先后就职于中国建设银行、中国太平洋保险股份有限公司、税务师事务所、国家税务总局税务干部学院和税务机关等单位。在企业财务管理、税收征收管理、税务稽查、税政管理、涉税培训等方面具有丰富的实战经验。

出版《企业所得税纳税调整实务与案例》(经济类畅销书)、《新个人所得税实务与案例》(经济类畅销书,省级优秀研究成果特别奖)、《企业所得税:政策精析、财务处理与实务操作》《个人所得税政策精析》《土地增值税清算实务》《土地增值税实务与案例》《个人所得税汇算清缴实务与案例》《中国税制》(南京财经大学、南京师范大学、贵州财经大学等本科教材)等专著十余本。

|

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022