|

2018年4月中旬,美国商务部宣布对中兴进行制裁,7年内禁止美国企业向中兴出售零部件。由于中兴的芯片都来自美国,没有美国芯片相当于是断了中兴的活路。最终,中兴以13亿美元的罚款逃过一劫。

这件事引起大家巨大的关注,让我们切实的感受到掌握核心技术的重要性。就如习大大所说:“关键核心技术是要不来、买不来、讨不来的。只有把关键核心技术掌握在自己手中,才能从根本上保障国家经济安全、国防安全和其他安全。”

而企业搞创新、搞研发,自然离不开“研发费用的加计扣除”,让我们来看看什么样的企业可以加计扣除研发费?什么样的费用是研发费用?加计扣除的比例又是多少?

一、什么样的企业可以加计扣除研发费用? 根据《关于扩大企业技术开发费加计扣除政策适用范围的通知》(财税[2003]244号)与《财政部 国家税务总局关于企业技术创新有关企业所得税优惠政策的通知》(财税[2006]88号)两份文件先后对研发费用加计扣除主体进行了明确,规定中可以享受研发费用加计扣除的主体为所有财务核算制度健全,实行查账征收企业所得税的各种所有制的工业企业、内外资企业、科研机构、大专院校等。

根据《关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)文件中规定烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业及财政部和国家税务总局规定的其他行业不适用研发费用税前加计扣除政策。

通过以上政策可以知道,凡是在中国境内注册的,财务核算制度健全,实行查账征收企业所得税的各种所有制的工业企业、内外资企业、科研机构、大专院校等,只要不是从事烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等行业的经营的,都可以加计扣研发费用。

二、什么样的费用是研发费用? 研发费用是企业为了开发新产品、新技术、新工艺等研发活动所生的各项费用。

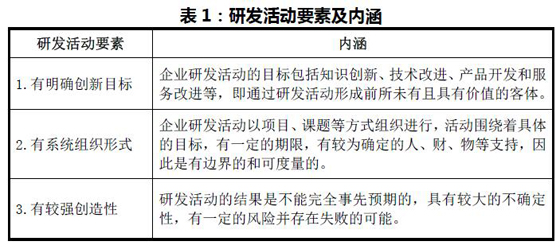

1.那么税法上规定可以加计扣除费用的研发活动具体是指什么呢? (1)科技方面对研发活动的界定 企业研发活动是指具有明确创新目标、系统组织形式但研发结果不确定的活动(见表1)。

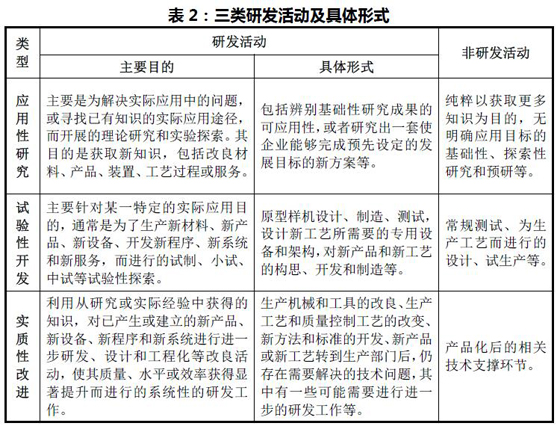

经济合作组织(OECD)《研究与开发调查手册》《弗拉斯卡蒂手册》 从研发性质维度,将研发活动分为三类(见表2):

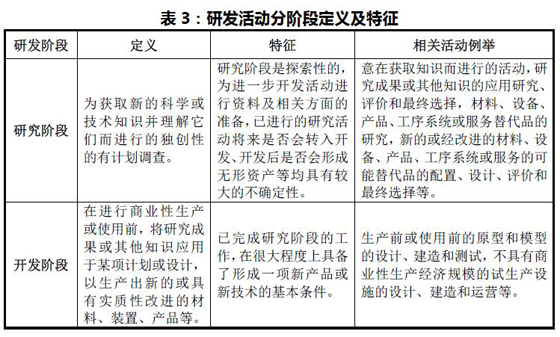

(2)会计方面对研发活动的界定 《企业会计准则第6号——无形资产》及其应用指南(2006年版)规定:企业内部研究开发项目的支出,应当区分研究阶段支出与开发阶段支出,并应当于发生时计入当期损益。企业应当根据研究与开发的实际情况加以判断,将研究开发项目区分为研究阶段与开发阶段(见表3)。

《小企业会计准则》未对研发活动进行专门定义。按照《小企业会计准则》第三条第一款:“执行《小企业会计准则》的小企业,发生的交易或者事项本准则未作规范的,可以参照《企业会计准则》中的相关规定进行处理”,故可参照《企业会计准则》的定义执行。

《企业会计制度》规定,研究与开发活动是指企业开发新产品、新技术所进行的活动。研究和开发活动的目的是为了实质性改进技术、产品和服务,将科研成果转化为质量可靠、成本可行、具有创新性的产品、材料、装置、工艺和服务。

(3)税收方面对研发活动的界定 财税〔2015〕119号文件对企业研发活动进行了界定。研发活动是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。

也就是说如果开展一项研发活动,想要享受税前加计扣除,需要事先明确要研究什么以及研究的目标,在实际申请加计扣除时税务部门是要求提供《研究开发项目计划书》和《研究开发立项决议文件》的。

2.可加计扣除的研发费用包括哪些? (1)人员人工费用:直接从事研发活动人员的工资薪金、基本养老保险费、基本医疗保险费、失业保险、工伤保险、生育保险和住房公积金,以及外聘研发人员的劳务费用。 (2)直接投入费用:研发活动直接消耗的村料、燃料和动力费用;用于中间试验和产品试制的模具、工艺装备开发及制造费,不构成固定资产的样品、样机及一般测试手段购置费,试制产品的检验费;用于研发活动的仪器、设备的运行维护、调整、检验、维修等费用,以及通过经营租赁方式租入的用于研发活动的仪器、设备租赁费。 (3)折旧费:用于研发活动的仪器、设备的折旧费。 (4)无形资产摊销:用于研发活动的软件、专利权、非专利技术的摊销费用。 (5)新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。 (6)与研发活动相关的其他费用:技术图书资料费、资料翻译费、专家咨询费、代理费、差旅费、会议费等等。特别注意,此项费用总额不得超过可加计扣险研发费用总额的10%。 财税〔2015〕119号文件参照高新技术企业研发费用的相关规定,明确与研发活动直接相关的其它相关费用,不得超过可加计扣除研发费用总额的10%。97号公告进一步明确了该限额的计算:应按项目分别计算,每个项目可加计扣除的其他相关费用都不得超过该项目可加计扣除研发费用总额的10%。其简易计算方法如下:假设某一研发项目的其他相关费用的限额为X,财税〔2015〕119号文件第一条允许加计扣除的研发费用中的第1项至第5项费用之和为Y,那么X =(X+Y)×10%,即X=Y×10%/(1-10%)。

例:某企业2016年进行了二项研发活动A和B,A项目共发生研发费用100万元,其中与研发活动直接相关的其他费用12万元,B共发生研发费用100万元,其中与研发活动直接相关的其他费用8万元,假设研发活动均符合加计扣除相关规定。A项目其他相关费用限额=(100-12)×10%/(1-10%)=9.78万元,小于实际发生数12万元,则A项目允许加计扣除的研发费用应为97.78万元(100-12+9.78=97.78)。B项目其他相关费用限额=(100-8)×10%/(1-10%)=10.22万元,大于实际发生数8万元,则B项目允许加计扣除的研发费用应为100万元。

该企业2016年度可以享受的研发费用加计扣除额为98.89万元[(97.78+100)×50%=98.89]。

三、研发费用加计扣除的比例? 1.科技型中小企业实际发生研发费用自2017年1月1月至2019年12月31日期间,研发费用加计扣除比例由50%提高到75%;形成无形资产的,在上述期间按照无形资产成本的175%摊销。 2.一般企业实际发生研发费用的加计扣除比例为50%;形成无形资产的,按照无形资产成本的150%摊销。

四、不适用加计扣除的行业 1、烟草制造业; 2、住宿和餐饮业; 3、批发和零售业; 4、房地产业; 5、租赁和商务服务业; 6、娱乐业; 7、财政部和国家税务总局规定的其他行业。 不适用加计扣除政策的企业,是以上述行业业务为主营业务,其研发费用发生当年的主营业务收入占企业按《企业所得税法》第六条规定计算的收入总额减除不征税收入和投资收益的余额50%(不含)以上的企业。 上述行业以《国民经济行业分类》(GB/T 4754-2011)》为准,并随之更新。(备注:此标准已更新为 国民经济行业分类(GB/T 4754—2017))

五、不属于税收意义上的研发活动 根据研发活动的定义,企业发生的以下一般的知识性、技术性活动不属于税收意义上的研发活动,其支出不适用研发费用加计扣除优惠政策: 1、企业产品(服务)的常规性升级。 2、对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等。 3、企业在商品化后为顾客提供的技术支持活动。 4、对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变。 5、市场调查研究、效率调查或管理研究。 6、作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护。 7、社会科学、艺术或人文学方面的研究。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策