|

卧龙

----------------------------- 以下为文章正文

简易计税

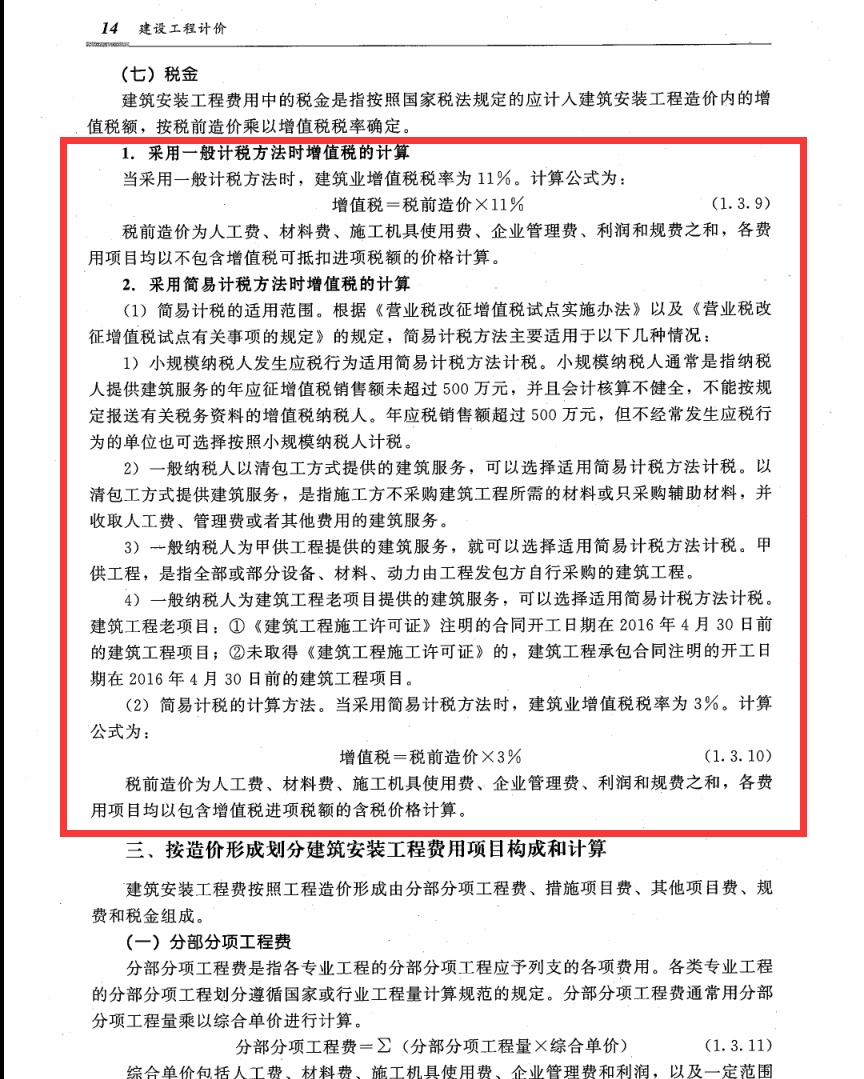

简易计税方法是增值税计税方法中的一种,是指按照销售额和增值税征收率计算税额,且不得抵扣进项税额的计税方法。

采用简易计税方法首先应计算确认销售额,计算公式为: 销售额=含税销售额÷(1+征收率) 销售额确认后,在根据征收率计算应纳税额,计算公式为: 应纳税额=销售额×征收率

扩展资料: 一、简易计税办法和一般计税方法的区别在于适用范围和计算方法不同。 简易计税办法和一般计税方法的区别: (一)适用范围不同 1、一般纳税人提供应税服务适用一般计税方法计税; 2、而小规模纳税人提供应税服务适用简易计税方法计税。 (二)计算方法不同 1、一般计税方法的应纳税额,是指当期销项税额抵扣当期进项税额后的余额。 2、应纳税额计算公式:应纳税额=当期销项税额-当期进项税额,当期销项税额小于当期进项税额不足抵扣时,其不足部分可以结转下期继续抵扣。 3、简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额。 4、应纳税额计算公式:应纳税额=销售额×征收率。 5、简易计税方法的销售额不包括其应纳税额,纳税人采用销售额和应纳税额合并定价方法的,按照下列公式计算销售额:销售额=含税销售额÷(1+征收率)。

二、一般纳税人销售自产的下列货物,可选择按照简易办法依照3%征收率计算缴纳增值税: 1、县级及县级以下小型水力发电单位生产的电力。小型水力发电单位,是指各类投资主体建设的装机容量为5万千瓦以下(含5万千瓦)的小型水力发电单位。 2、建筑用和生产建筑材料所用的砂、土、石料。 3、以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)。 4、用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。 5、自来水。 6、商品混凝土(仅限于以水泥为原料生产的水泥混凝土)。 7、属于增值税一般纳税人的单采血浆站销售非临床用人体血液,可以按照简易方法依照6%征收率计算应纳税额,但不得对外开具增值税专用发票;也可以按照销项税额抵扣进项税额的办法依照增值税使用税率计算应纳税额。 一般纳税人选择简易办法计算缴纳增值税后,36个月内不得变更。

一般计税和简易计税的区别

1、适用范围。一般纳税人提供应税服务适用一般计税方法计税,而小规模纳税人提供应税服务适用简易计税方法计税。一般纳税人发生财政部和国家税务总局规定的特定应税行为,可以选择适用简易计税方法计税,但一经选择,36个月内不得变更。 2、应纳税额。一般计税方法的应纳税额,是指当期销项税额抵扣当期进项税额后的余额。应纳税额计算公式:应纳税额=当期销项税额-当期进项税额。销项税额,是指纳税人提供应税服务按照销售额和增值税税率计算的增值税额。销项税额计算公式:销项税额=销售额×税率。进项税额,是指纳税人购进货物或者接受加工修理修配劳务和应税服务,支付或者负担的增值税税额。 3、税率区别。简易计税办法使用的税率一般以3%较为常见,在营改增之后,某些行业存在5%的简易征收率;一般计税方法使用的税率根据使用情形涉及17%(13%)、11%(9%)、6%等不同税率。 4、是否抵扣。适用简易计税方法,不得抵扣进项税额;采用一般计税方法的通常可以抵扣进项税额。 特别的是,适用一般计税方法的纳税人,兼营简易计税方法计税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额: 不得抵扣的进项税额=当期无法划分的全部进项税额×当期简易计税方法计税项目销售额÷当期全部销售额。 主管税务机关可以按照上述公式依据年度数据对不得抵扣的进项税额进行清算。 5、是否开具专票。适用按3%简易计税办法计算缴纳增值税的项目,除明文规定不得对外开具增值税专用发票外,小规模纳税人可向税务机关申请代开增值税专用发票;而采用一般计税方法的一般纳税人通常可以开具增值税专用发票。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022