|

|

消费税与增值税共同构成我国的流转税体系,根据消费税法(征求意见稿),基于对消费税的认识,就消费税的立法宗旨、征收范围、征收环节、税率设计、收入归属等问题,谈点个人浅见。

本文包括以下问题:

一、消费税的立法宗旨

二、消费税的征收范围

(一)征税范围应扩大到服务

(二)应税货物范围适当调整

(三)收入比例下降折射征税范围调整的必要

三、消费税的征收环节

(一)消费税宜单环节征收

(二)生产和进口环节比较合适

(三)征收环节后移需要注意的问题

四、消费税的税率设计

五、消费税的收入归属

一、消费税的立法宗旨

消费税的立法宗旨,也可以说是立法目的,是消费税立法最重要的基本问题。对立法宗旨的认识,直接影响对征收范围、征收环节等诸多具体问题的处理。

消费税不同于增值税,增值税属于中性税种,一般不承担调节职能,而消费税承担着调节职能。

调节什么?调节生产,调节消费。实际是通过调节消费,调节生产,调节供给。

如何调节消费?通过征税,影响消费者的消费能力和消费意愿。

调节哪些消费?主要是三类消费:奢侈性消费、影响环保的消费、影响健康的消费。

二、消费税的征收范围

消费税的征税范围包括两个问题:一是征税范围的选择,二是征税范围的调整。

(一)征税范围应扩大到服务

如果认可消费税的征税目的是调节消费,那么其征税范围,就应与消费范围大体一致。消费范围,既包括对货物的消费,也包括对服务的消费。服务消费,既包括奢侈性的消费,比如打高尔夫球、住高级宾馆、乘飞机头等舱等,也包括影响健康的消费,比如电子游戏等。所以,消费税的征收范围,最好能扩大到服务。不少国家的消费税征税范围,不限于货物,包括服务。

(二)应税货物范围适当调整

经济决定税收,随着经济结构、税源结构、消费结构的变化,消费税的征税范围,也需进行有增有减的适当调整。某些传统的奢侈品,可能逐步变成大众性消费品,比如低排量的小汽车,不应再征收消费税。而新出现的一些奢侈品,应逐步纳入征税范围,高档手表、游艇已经纳入征税范围,同属高档奢侈品的私人飞机、高档时装、高档皮包等最好也纳入征税范围。

(三)收入比例下降折射征税范围调整的必要

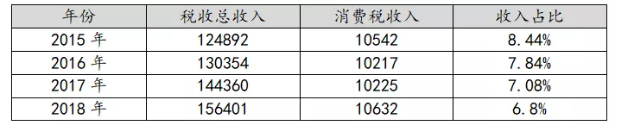

消费税收入占税收收入比例的变化,在一定程度上,就反映出消费税征税范围存在的问题。从下面的表格可以看出,尽管消费税总额在增加,但是占税收总收入的比例,却逐年下降。

(根据财政部网站数据整理)

由于以服务业为主体的第三产业,占GDP的比重不断增加,2015年,我国第三产业占GDP的比重就是50.2%,超过了一半。经济结构的变化,意味着税源结构的变化,需要税制结构相应变化。如果税制结构不能及时调整,消费税在税收总收入占的比例,就难免逐步下降。

三、消费税的征收环节

消费税的征收环节,实际包括两个问题:

一是单环节征收,还是多环节征收?

二是如果单环节征收,在哪个环节征收?

(一)消费税宜单环节征收

由于消费税是调节税种,一般在一个环节征收。如果多环节征收,不用再征收消费税,对需要调节的货物,通过增值税设置一档高税率的方式,就可以实现单独征收消费税的目标。当然,单环节征收,并不排除就某些商品,可以在更多环节征收。

(二)生产和进口环节比较合适

如果是单环节征收,哪个环节最便于征管?当然是生产环节、进口环节,因为征收成本相对较低。欧盟征收消费税的国家,基本都在生产环节和进口环节征收。

(三)征收环节后移需要注意的问题

如果将征收环节后移到零售环节,也许要注意以下问题:

1、进口环节不能再征

如果在零售环节征收消费税,不仅意味着自生产环节后移到零售环节,也意味着进口环节不能再征。

2、无法区分生产环节和零售环节

如果将消费税征收环节后移到零售环节,除增加征收成本,减少税收收入外,最关键的问题是,生产环节和零售环节已经无法区分。随着电商的兴起,许多生产企业也直接将应税货物销售给消费者,生产环节就是零售环节,所以,即使将生产环节后移到零售环节,实际执行时,有可能导致生产环节也征,零售环节也征。

3、利益格局的巨大调整

消费税征收环节的变化,将导致利益格局的大调整,消费税货物生产地区的消费税收入,比如产酒大省四川和贵州,产烟大省云南,消费税可能大幅度减少,与消费税有关的城建税和附加,也随之减少,如何平衡利益关系,需要认真考虑。

4、不纳税未必增加收入

即使将征收环节后移到零售环节,生产环节的消费税纳税人不再缴纳消费税,但是少缴纳的税款,未必就全部变成自己的收入。消费税是可以转嫁的,转嫁的程度,主要取决于供求关系,在供求状况不变的情况下,税款的实际负担分布,不会发生大的变化。

借鉴其他国家征收消费税的一般做法,消费税的征收环节,还是稳定为好。如果后移,先选择几个收入不大的应税货物,试一试,相对稳妥。至于烟、酒、油等收入的应税货物,还需非常慎重。

四、消费税的税率设计

税率设计包括两个问题:税率的方式、税率的高低。

税率的方式,到底是从价定率,还是从量定额,还是两者兼而有之的复合计税?

从价计税,尽管纳税人容易压低价格避税,但价格波动大的商品,从价计税更好,因为税款随价格变动。

从量定额,征管比较简单,但不适用于价格波动大的商品,在税额不变,价格变化的情况下,导致实际税负畸轻畸重。

从价和从量的复合计税,可以将两种方式的优点结合起来。当年参与研究调整卷烟和白酒的消费税政策,对白酒和卷烟,在从价计征的基础上,再加一道从量税,实行复合计税方式,就是为了将两种方式的优点结合起来。

对某些价格波动大的商品,在税负大体不变的基础上,可以适当扩大复合计税的范围,比如汽油,可以降低目前的定额税,降低的税额,换算成从价税,实行从量定额与从价定率相结合的复合计税。

税率的高低,应有助于发挥消费税的调节作用,税率太低,起不到调节作用。税率太高,又过分加重纳税人负担。曾经有应税油品的纳税人,因税额太重,宁可选择扔掉,也不用于销售,这就说明税负太重了。

五、消费税的收入归属

尽管收入归属属于财政体制问题,不是消费税法的内容,但是收入归属与征收环节后移,有一定的关系。

看有关材料,消费税收入归属地方财政的目的,是为了保证地方的财政收入,也可以体现消费者负担消费税,在消费者所在地缴纳,可实现纳税与享受公共服务的一致。但是,将消费税归属地方,有以下问题,需要注意:

一是可能产生的利益矛盾。从中央财政与地方财政利益看,尽管基数内的仍归属中央财政,但有些地方可能保证不了基数。从不同地区看,经济相对落后,但消费税应税货物生产量大的地区,收入相对下降。原消费税收入不大的经济发达地区,消费税收入可能会增加。

二是与其他方面问题的逻辑关系。对中央财政而言,消费税是相对灵活的一个收入来源,当年将卷烟和白酒实行复合计税方式,就是为了增加部分财政收入。我们体制的优点之一,是集中力量办大事,集中力量的基础是集中财力,财力的分散,难免影响某些大事。另外一点,保证地方收入,不一定必须把收入直接划归地方,通过转移支付的方式,也可以保证地方财力。相比而言,转移支付的整体效果,要优于直接划归地方。

总之,消费税的某些重大问题,还是需要研究。消费税法,如果在延续以往做法的基础上,基于消费税的立法宗旨,在征税范围、税率设计等方面,适当有所调整,在征收环节的问题上,再慎重一些,有助于少一些遗憾。

作者:王冬生 (北京智方圆税务师事务所有限公司)

北京智方圆税务师事务所有限公司董事长兼总经理、主管合伙人。全国税务领军人才专家导师、财政部企业内部控制标准委员会咨询专家,中国注册税务师,中国人民大学经济学博士。

具有深厚的理论功底和丰富的业务实践,曾先后供职于财政部税政司流转税处8年和毕马威华振会计师事务所9年。在财政部工作期间,先后负责过营业税、增值税、出口退税、消费税、资源税等的税政工作。在北京毕马威税务部工作期间,任税务总监,负责税法及其它法规的研究及培训工作,为同事提供疑难问题的咨询和重大客户服务方案的设计工作,同时负责市场开发和与税务总局、财政部等政府部门的联系工作。

|

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022