独立交易原则要求参照可比非受控交易来给受控交易定价,其核心是比较。比较的过程有两大步骤,第一步是给受控交易画像,第二步是按图索骥找到可比交易进行比较(请参考:没有比较就没有伤害-可口可乐案中的可比性分析)。跨国公司和税局之间在转让定价方面斗智斗勇,在两个战场展开。正面战场是寻找可比公司或者可比交易,敌后战场是受控交易画像。早年跨国公司全力正面进攻,就是创造可比交易。后来转让定价规则逐渐中加入了五项可比性因素,正面战场陷入僵持。于是纳税人转向敌后战场,针对这五项可比因素,歪曲交易画像。

一、功能分析中强调风险分析

五项可比性因素的核心是一个三兄弟组合即:功能、资产、风险(Function, Asset, Risk ,简称“FAR”)。因此,给受控交易画像的最核心一步就是分析这三兄弟。这个分析就称为“功能分析”。听听,明明是分析三兄弟,为什么不叫“功能、资产、风险分析”而叫“功能分析”?这就跟管刘关张组合叫“刘备组合”一个道理,因为功能是老大。《转让定价指南》中功能分析的全称是:“分析企业执行的功能(并考虑使用的资产和承担的风险)”。谁主谁次就更明显了。

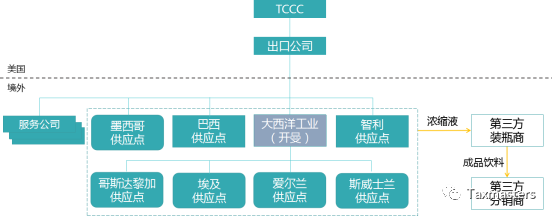

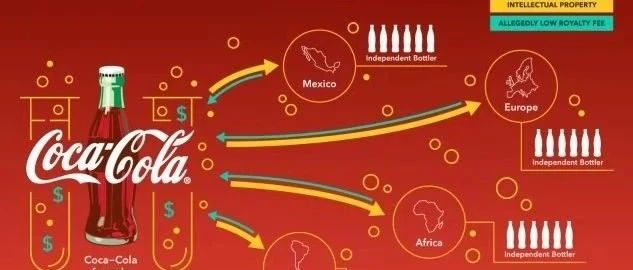

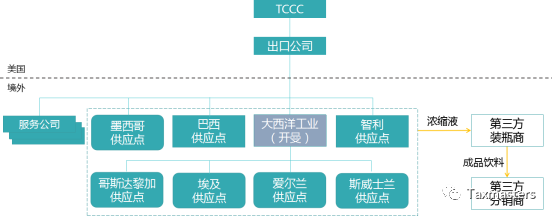

所谓功能就是“做什么”,指活动和责任。以可口可乐公司为例,TCCC承担主要的研发和质量保证功能,服务公司在这方面予以协助。制造功能则由供应点和装瓶商来分担。供应点制造浓缩液,装瓶商用浓缩液来制造成品饮料。TCCC主要负责浓缩液供应链的管理。装瓶商负责成品的供应链管理。TCCC和装瓶商共同开展营销和分拨,并按50%比50%分担费用。其中TCCC负责消费者营销,装瓶商则负责商业营销。消费者营销的活动设计主要由TCCC在总部完成,而各地服务公司的人员则给予适当建议。TCCC提供营销和推广材料设计,而服务公司人员则决定是否开展各类营销,如果开展,则基于TCCC提供的材料做少量的本地化改造。服务公司人员还主导地区营销活动,有时候TCCC人员还予以协助。消费者营销的预算由各个业务单元提出,最终由TCCC总部批准。

所谓资产就是“用什么”,包括流动资产、固定资产、金融资产和无形资产。其中前几种资产的归属容易确认,而无形资产就比较难说。可口可乐案中核心的争议是无形资产的归属(请参考:可口可乐有点冤)。

所谓风险就是“谁兜底”。风险有两面:一面是如果没有达到预期目标谁承担损失?另一面则是多赚的钱归谁?高风险高回报。可口可乐这种暴利公司,基于风险来解释利润归属最为得力。

功能分析就是找出这三兄弟在哪里,各自长什么样。这三兄弟之中,功能因为主要涉及到人,在哪里就是在哪里,歪曲的余地相对较小;资产(尤其是无形资产)和风险则易于歪曲,通常通过合同约定来实现。对资产可以随心所欲地安排法律所有权,对风险可以随心所欲地安排承担方。经过一系列乾坤大挪移,跨国公司抛开经济活动所在地和价值创造地,把资产和风险安排到低税率地区,为利润转移创造条件。

于是OECD推出了BEPS计划。针对资产中最具流动性的无形资产,OECD第8项BEPS行动计划强调不能只看法律所有权,还要围绕DEMPE来分析价值创造地(请参考:可口可乐有点冤)。同时,第9项BEPS行动计划强化了风险分析。2017年版的《转让定价指南》第1章第第1节根据BEPS第9项行动计划进行了修改,其中在D.1.2节“功能分析”的标题下,用了90%以上的篇幅指导风险分析。

二、风险分析中强调功能分析

《转让定价指南》有很强的方法导向。风险分析这一部分也不例外,核心是一个六步方法。结合可口可乐案例,现将风险分析的六步法简介如下:

1. 识别风险

风险就是获利机会的不确定性。比如说你投资100万开了个奶茶店,期待每年赚上20万,利滚利二十年实现小目标。但是事情可能不如意,比如一开始装修费超出了预算,你还要再多投10万。后来又不幸遇到了疫情,一年没有赚到搞不好还要赔钱。这些都是风险。

可见风险与投入和不确定性相关。可口可乐公司主张,供应点每年投入大量的资金在海外市场开展营销,还要接受TCCC分摊过来的费用,这些都代表了风险。法官阿老师说,供应点每年销售浓缩液的收入,覆盖这些费用后还是天文数字水平的暴利,换了谁也会接受这样的安排。言外之意是,稳赚不赔的生意哪有什么风险?

2. 看合同,谁承担什么风险

理想状态下,合同中可以看出谁承担风险。但是,集团内的公司间合同经常不全、比较粗线条。可口可乐也不例外。有合同缺失的,有合同粗略的,有时实际做法变了还没有及时更新,这些都造成了合同与实际之间的差异。

TCCC与第三方装瓶商签订协议,允许其从供应点购买浓缩液。TCCC与供应点之间签订协议,明确TCCC拥有品牌、秘密配方等无形资产,并许可供应点使用其秘密配方、制造规范等无形资产制造浓缩液,还限定其只能按TCCC确定的价格销售浓缩液给第三方装瓶商。协议期限一般为一年,双方均可以提前终止协议。

服务公司与TCCC/出口公司签订协议,同意向其提供有关营销、广告、销售推广活动的服务。多数协议还明确服务公司与第三方共同协作来完成以上任务。服务公司也同意就是否参与装瓶商的营销活动提供建议,实施市场调查等活动以及一系列后台服务。协议中约定了供应服务公司发生的费用都由TCCC给予补偿,有一些费用还可以加成5~15%。协议中还声明:

服务公司承认,由于其提供的营销建议系在出口公司对品牌所建立的战略性指导框架之内进行的,因此其并不承担企业风险。服务公司同时承认所有第三方所开发的营销概念属于出口公司。

可口可乐公司承认,这个条款是写给服务公司所在国税务机关看的,不要太当真。IRS当然不会天真到只看合同。《转让定价指南》规定要根据合同结合实际执行情况来判断谁承担风险。毕竟集团内公司间行为经常不受合同约束。

3. 通过功能分析看谁管理和承担风险

虽然风险是“谁兜底”,也就是说谁承担风险。但是看到风险承担容易被合同转移了,OECD就改口说,不仅要看谁承担风险,还要看谁管理风险。功能分析时会涉及这一点。《转让定价指南》说,所谓管理风险,是指对商业活动相关风险进行分析和应对的功能。风险管理有决策能力和决策实施两个层面,涉及三个方面:一是如何对待机会,二是如何对待机会中的风险,三是如何减缓风险。前两个方面又合称为控制风险。

《转让定价指南》已经把管理风险定义为功能了,然后接着说,管理风险不是一项单独的功能,而是渗透在其固有的功能之中。这样,功能分析和风险分析就你中有我,我中有你,纠缠不清了。功能分析这一节有90%以上的内容讲风险分析,但是风险分析中绝大部分又是功能分析,读着读着就忘记在读什么了。

可口可乐一案中,部分消费者营销功能由服务公司来承担。服务公司执行了营销型无形资产的部分DEMPE功能,也承担了相应的风险。例如,服务公司中有大量的运营集团(Operation Group, OG)和业务单元(Business Unit, BU)人员坐镇。这些人不仅参与了DEMPE功能并且对其实施了一定程度的控制,而且参与了无形资产的相关决策,证明了服务公司在营销型无形资产相关的功能和风险上均占有一席之地。但是,由于可口可乐一方并不想向服务公司分配大量利润,也没有强调这一点。

风险承担也包括承担能力和实际承担两个方面。所谓承担能力是指承担风险的的财务能力。有钱才能投入,投入才有风险。所谓实际承担是指即承受有利或者不利后果,真金白银地影响了钱袋子。

4. 分析比较前三步获得的信息

这一步主要是比较合同约定与功能分析发现的事实,去伪存真。这一步分两小步:

第(i)步是看是否遵循了合同,确认实际行为。可口可乐案中,按照协议规定服务公司发生的费用由出口公司给予补偿。但是实际上这些费用最终都被出口公司分配给了各个供应点,实际上是由供应点给予补偿的。后面这一步费用分配虽然不在合同上体现,但是风险分析时应当予以考虑。

第(ii)步则是分析基于第(i)步确认的风险承担方是否对风险实施了控制并且具有承担风险的能力。可口可乐案中,服务公司与出口公司协议中声称由于基础营销型无形资产所有权属于出口公司 ,服务公司不承担企业家风险。但是功能分析中发现服务公司参与了营销型无形资产的决策,表明执行了涉及营销型无形资产相关风险管理的功能。这项差异需要在下一步予以考虑。

第(ii)步下,如果合同约定风险由一方承担,但是经过功能分析发现如果这一方根本没有财务能力,就证明这个约定是假的。这种假承担也要剔除。

5. 风险分配

这一步是根据以上各步的结果确定风险分配。分配时要综合考虑合同约定的风险承担、合同执行情况、实际对风险实施控制以及是否具备承担风险能力各项因素。一项风险存在多家满足分配条件的关联方时,该项风险应当分配给对该项风险实施最多控制的关联企业。对风险同时实施控制的其它企业根据其所实施的控制行为的重要性应予以合理补偿。

合理补偿如何确定?这里没有明确规定。可口可乐案中,服务公司参与了消费者营销活动的风险控制,按照《转让定价指南》应当适当补偿。但是,服务公司按照成本加成法从出口公司获得补偿中,是否足够补偿这项风险?案中没有分析,美国IRS也不会关注这件事。服务公司所在国税务机关也许会关注这件事。

6. 基于风险分配结果制定交易价格

风险分配完成后,各关联企业分配到的风险如何体现在定价中?这是要通过各种转让定价方法的选择和运用来实现(请参见:现代方法之争 -可口可乐一叶知秋),必要时还要进行可比性调整。

三、功能风险,量子纠缠

BEPS第9项行动计划修改了《转让定价指南》第一章第D节,最大的变化是强化风险分析,防范通过合同约定风险来避税。这一节规定,合同约定的风险并不一定能算数,要看实际。看实际时要看风险管理的实际实施和是否有风险承担的财务能力。在这一节摘要中明确指出,“本指南提供了进行转让定价分析的基础,同时也解决了一些税基侵蚀和利润转移方面的关键性难题,即单纯通过合同分配风险并不能使利润发生转移”。这就为通过合同歪曲交易画像设置了一道闸门。

《转让定价指南》第一章第D节下功能分析和风险分析纠缠得难解难分。好在《转让定价指南》是方法导向,一步一步领着你走,绕来绕去最后能走出来。美国税法482节是结果导向,只指给你目的,让你自己走,容易迷路。

在可口可乐案中双方争议的焦点在无形资产方面。可口可乐公司一方基于TCCC和供应点之间的协议,认为供应点制造和分销浓缩液的权利(“特许权利”)构成无形资产。但是法官阿老师认为TCCC可以随时终止这种权利,且分销点都没有所在地区的独家经营权,无法保证享有生产浓缩液的权利。阿老师说,1986年到2009年,TCCC终止或者转走了多个供应点的业务,并且没有给被转走的供应点以任何补偿,这就证明了供应点的特许权利是没有保障的,因而也不构成无形资产。

但是,双方都没有从风险角度来说事。如果从风险角度来分析,供应点的特许权利没有保障,意味着供应点承担巨大的风险,理由获得较高的回报。而可比公司第三方装瓶商则手握10年左右的长期合同,风险显然要小很多。这样分析下来,要么供应点和第三方装瓶商不可比,要么需要进行可比性调整以消除风险上的差异。但是案件审理中缺少这一环(请参见:没有比较就没有伤害-可口可乐案中的可比性分析)。您瞧瞧,法官阿老师把自己绕进去了。

关于作者:Patrick Zhao,国际税务咨询师。从业近30年,专长国际税务咨询,著有《“走出去”企业税务指南》。

相关文章链接:

美国国税局在与可口可乐30亿美元的转让定价案中胜诉 你喝的不是可乐,是税务筹划 可口可乐有点冤 可口可乐望梅止渴 没有比较就没有伤害-可口可乐案中的可比性分析 传统是用来抛弃的-可口可乐转让定价方法 现代方法之争 -可口可乐一叶知秋 独立交易原则的第三维度和可口可乐案中的价值链分析

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱liwei03@51shebao.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱liwei03@51shebao.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱liwei03@51shebao.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱liwei03@51shebao.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022