|

税务部门曝光3起通过拆分经营骗享小规模纳税人税费优惠偷税案件

来源:国家税务总局

原文链接:https://mp.weixin.qq.com/s/hWaNHhNa23_HssurXjlfIQ

近年来,党中央、国务院部署实施了小规模纳税人税费优惠政策,助力经营主体发展壮大。然而,一些不法分子却瞄准这些政策红利,通过拆分经营、隐匿收入、虚假纳税申报等手段骗享税费优惠,破坏公平竞争的市场环境。4月25日,安徽、新疆、大连等地税务部门依法查处并曝光3起通过拆分经营骗享小规模纳税人税费优惠偷税案件,分别是:

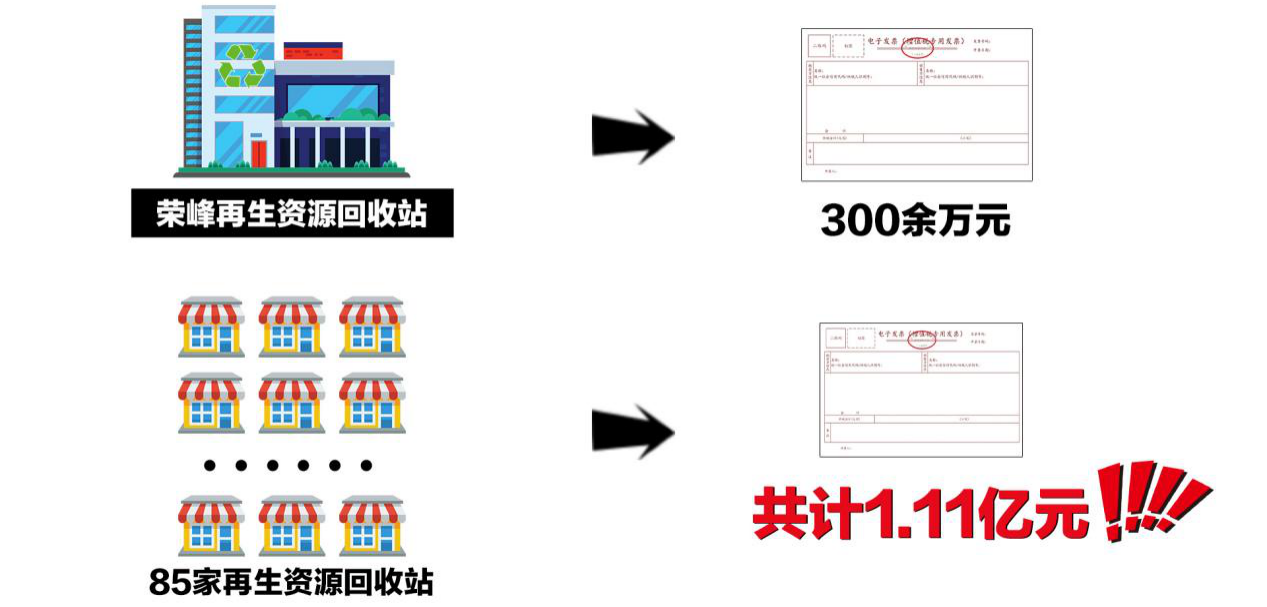

一、国家税务总局池州市税务局稽查局依法查处东至县荣峰再生资源回收站及盛荣峰骗享小规模纳税人税费优惠偷税案件。经查,盛荣峰借用他人身份证设立85家回收站,通过将本该是荣峰再生资源回收站的经营收入拆分至85家回收站,进行虚假纳税申报,违规享受小规模纳税人减免增值税政策,少缴增值税、个人所得税等税费215.84万元。国家税务总局池州市税务局稽查局依据《中华人民共和国个人所得税法》《中华人民共和国税收征收管理法》《中华人民共和国行政处罚法》等相关规定,依法对东至县荣峰再生资源回收站及盛荣峰追缴税费款、加收滞纳金并处罚款,共计339.74万元。目前,涉案税费款、滞纳金、罚款均已追缴入库。

二、国家税务总局阿拉尔税务局稽查局依法查处阿拉尔市宏润运输有限公司骗享小规模纳税人税费优惠偷税案件。经查,阿拉尔市宏润运输有限公司系增值税一般纳税人,但其通过注册多家个体工商户拆分经营,进行虚假纳税申报,违规享受小规模纳税人减免增值税政策,少缴增值税、企业所得税等税费61.97万元。国家税务总局阿拉尔税务局稽查局依据《中华人民共和国企业所得税法》《中华人民共和国税收征收管理法》《中华人民共和国行政处罚法》等相关规定,对该公司依法追缴税费款、加收滞纳金并处罚款,共计142.31万元。目前,涉案税费款、滞纳金、罚款均已追缴入库。

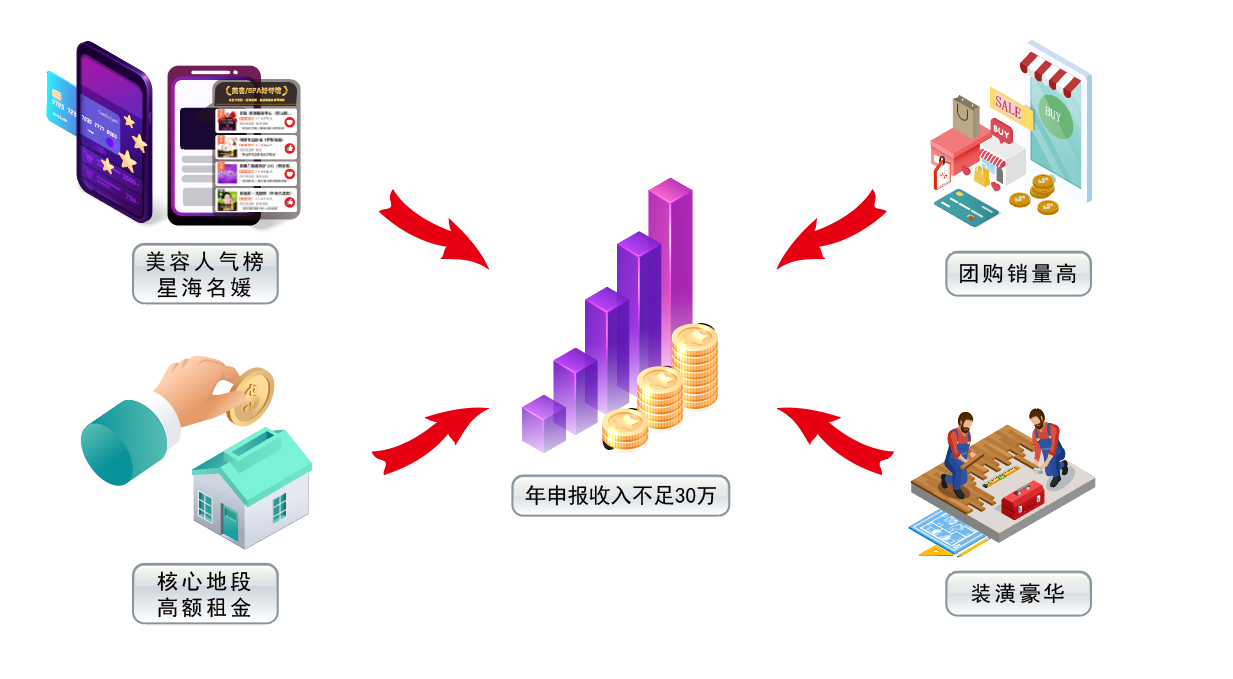

三、国家税务总局大连市税务局第三稽查局依法查处沙河口区星海名媛美容院骗享小规模纳税人税费优惠偷税案件。经查,沙河口区星海名媛美容院通过隐匿收入,违规按小规模纳税人享受税费优惠,进行虚假纳税申报,少缴增值税、个人所得税等税费62.76万元。国家税务总局大连市税务局第三稽查局依据《中华人民共和国个人所得税法》《中华人民共和国税收征收管理法》《中华人民共和国行政处罚法》等相关规定,对其依法追缴税费款、加收滞纳金并处罚款,共计105.12万元。目前,涉案税费款、滞纳金、罚款均已追缴入库。

法治是最好的营商环境。合规经营、诚信纳税是经营主体稳定前行、持续发展的关键。税务部门将继续不折不扣落实好支持小规模纳税人发展等税费优惠政策,持续优化税费服务,推动政策红利直达快享,为经营主体发展创造良好政策环境,助力广大经营主体发展壮大。同时,持续推进依法治税,依法严厉打击违规享受、恶意骗取小规模纳税人税费优惠等涉税违法行为,切实维护公平公正的经济税收秩序,保障国家税收安全。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022