一、政策依据

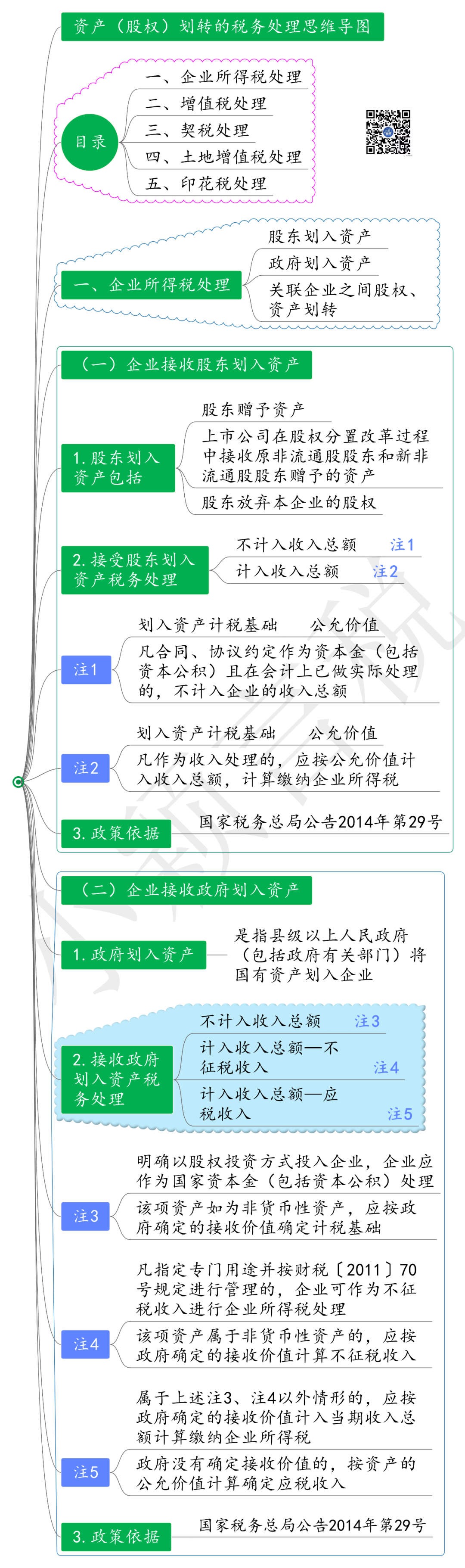

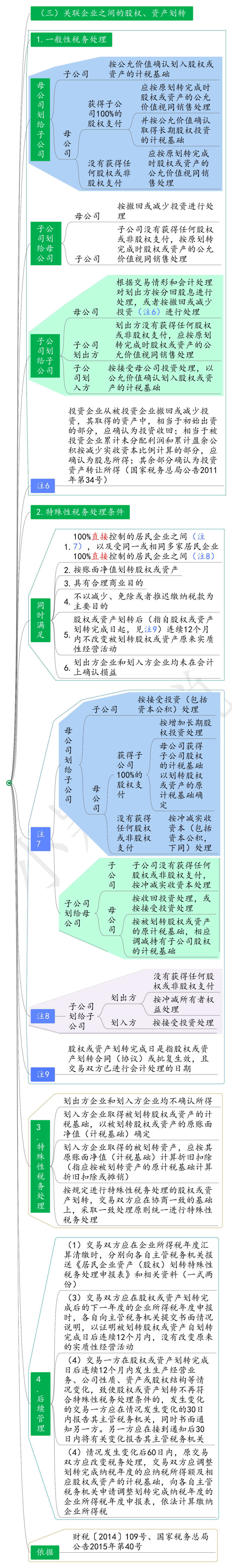

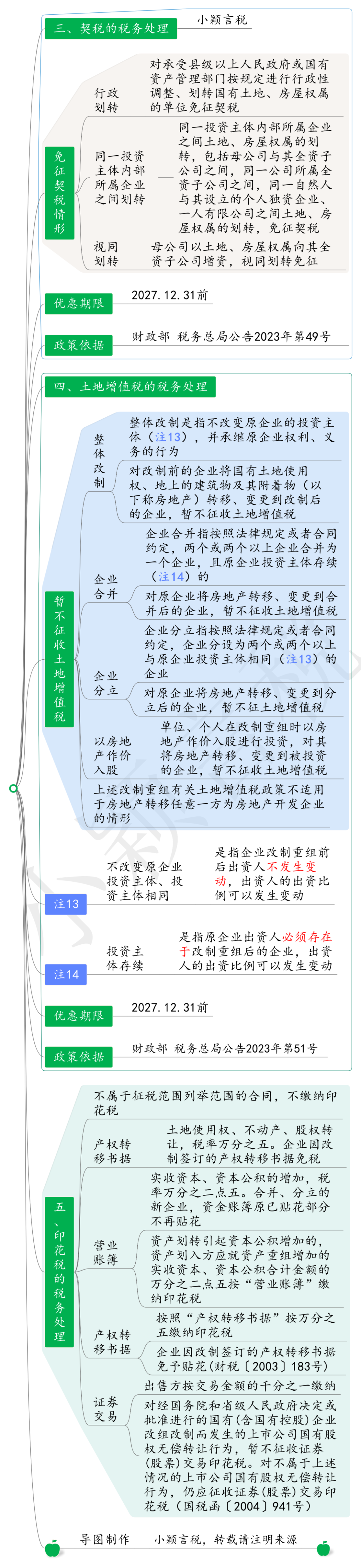

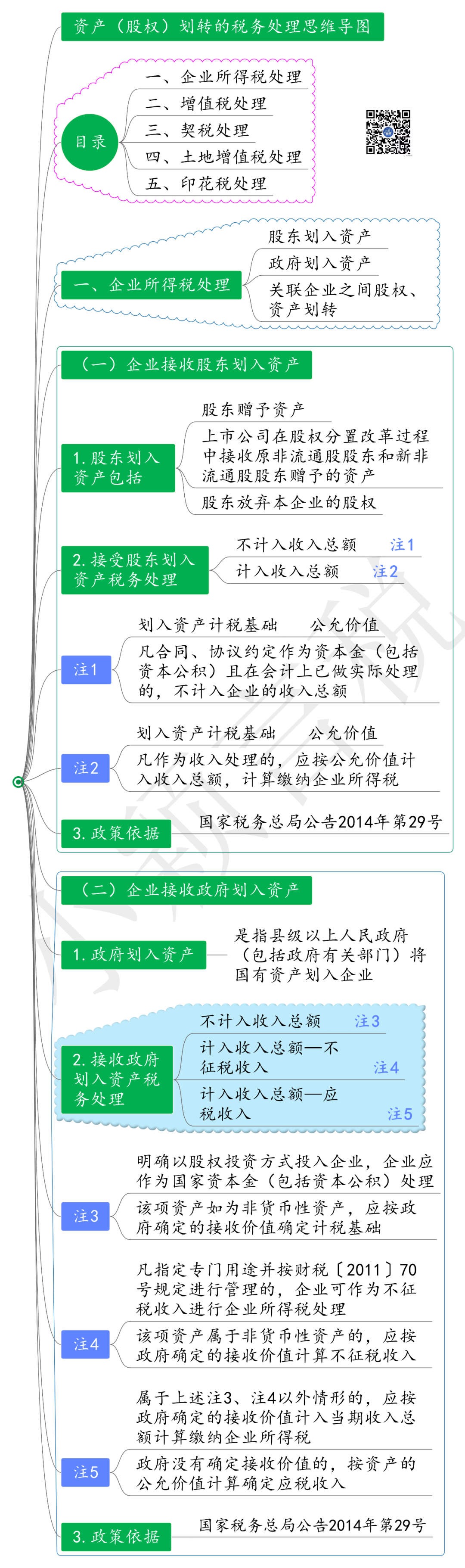

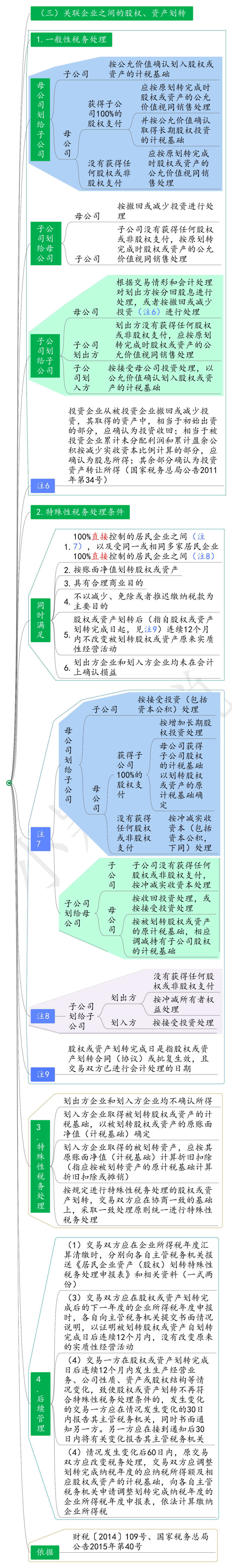

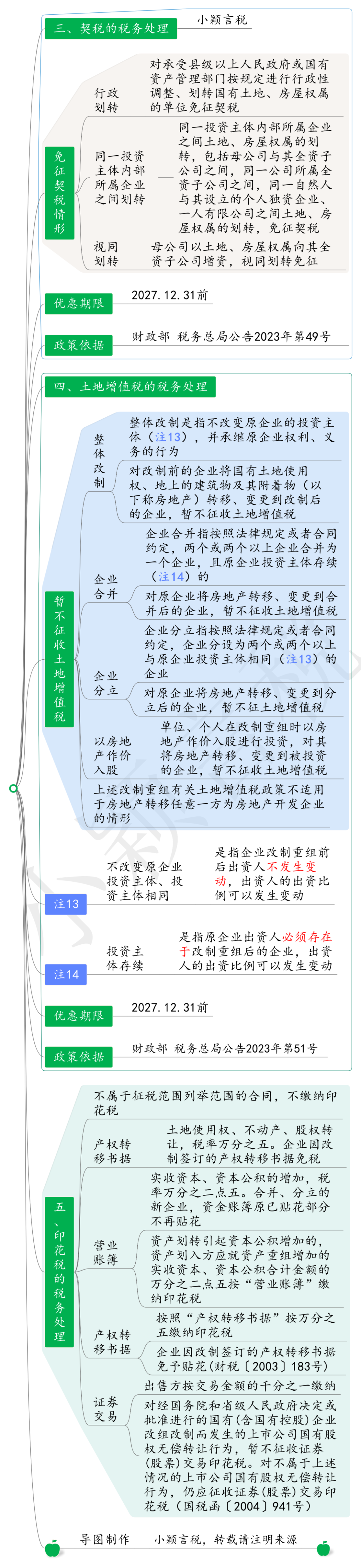

二、思维导图

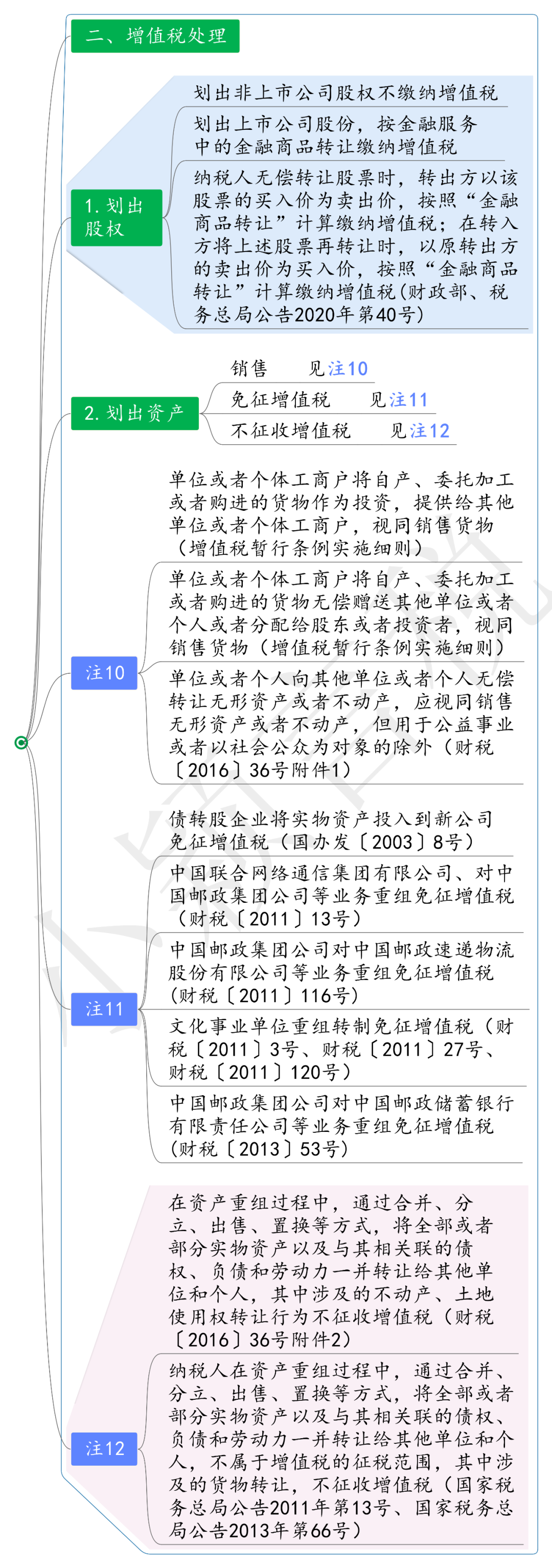

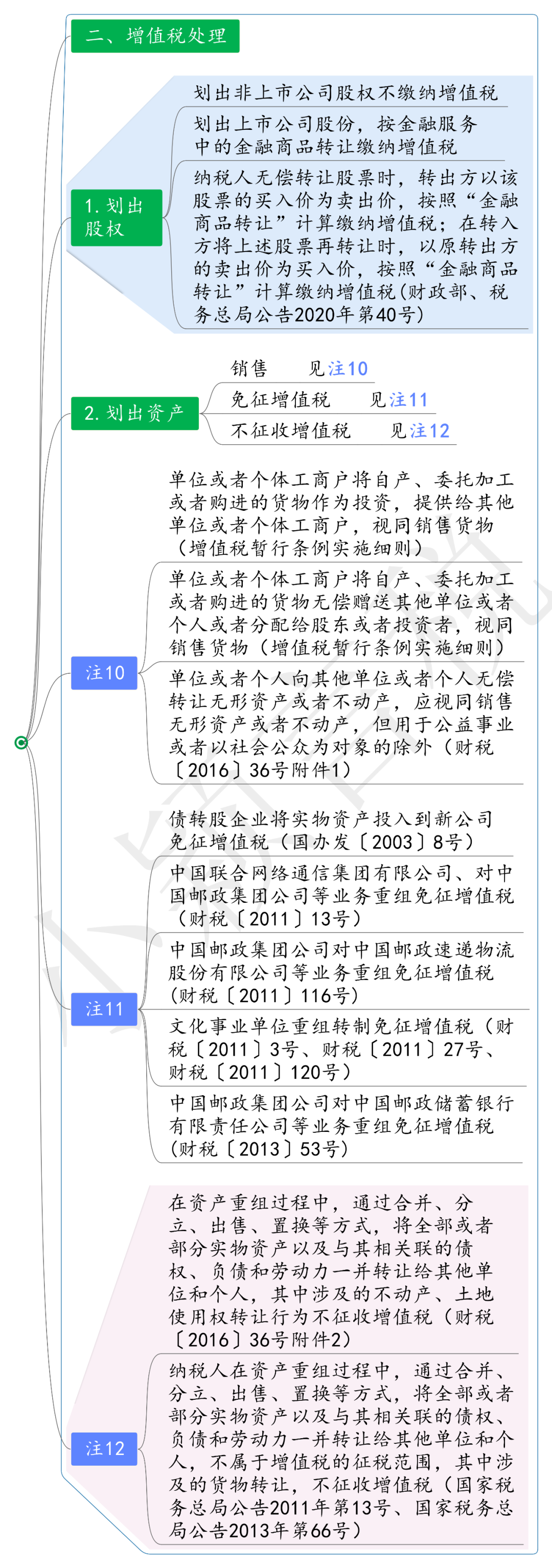

三、增值税处理

咨询对象:浙江省税务局

留言时间:2022-12-08

问题内容:

A、B公司均属于甲公司100%直接控股子公司,因统筹管理需要,A、B公司下属项目的运营皆由甲公司运营管理中心统一管理,人工成本根据项目分摊至A、B子公司,即A、B公司未单独设置人员岗位,实际运营人员皆在总部,但对应的人工成本由子公司承担。

现因履行投资协议需要,需将A公司的一个项目无偿划转至B公司,拟划转项目对应的资产、负债统一划转,但由于A公司本身无职工,无法对人员进行划转,但拟划转项目对应的人工成本在划转后由B公司开始承担。

请问,该种情况下,是否符合《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定:在资产重组过程中,将实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为,不征收增值税。

答复机构:浙江省税务局

答复时间:2022-12-09

答复内容:

浙江12366中心答复:

您好:您在网站上提交的纳税咨询问题收悉,现针对您所提供的信息简要回复如下:

根据《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号)规定:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

本公告自2011年3月1日起执行。此前未作处理的,按照本公告的规定执行。

根据《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2013年第66号)规定:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债经多次转让后,最终的受让方与劳动力接收方为同一单位和个人的,仍适用《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号)的相关规定,其中货物的多次转让行为均不征收增值税。资产的出让方需将资产重组方案等文件资料报其主管税务机关。

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定:

附件2:营业税改征增值税试点有关事项的规定

(二)不征收增值税项目。

5.在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为。

涉及具体建议携带相关资料联系主管税务机关进一步判断。

上述回复仅供参考,欢迎拨打0571-12366。

四、案例分析(摘自:《中国税务》李萃、张伟案例,小修改)

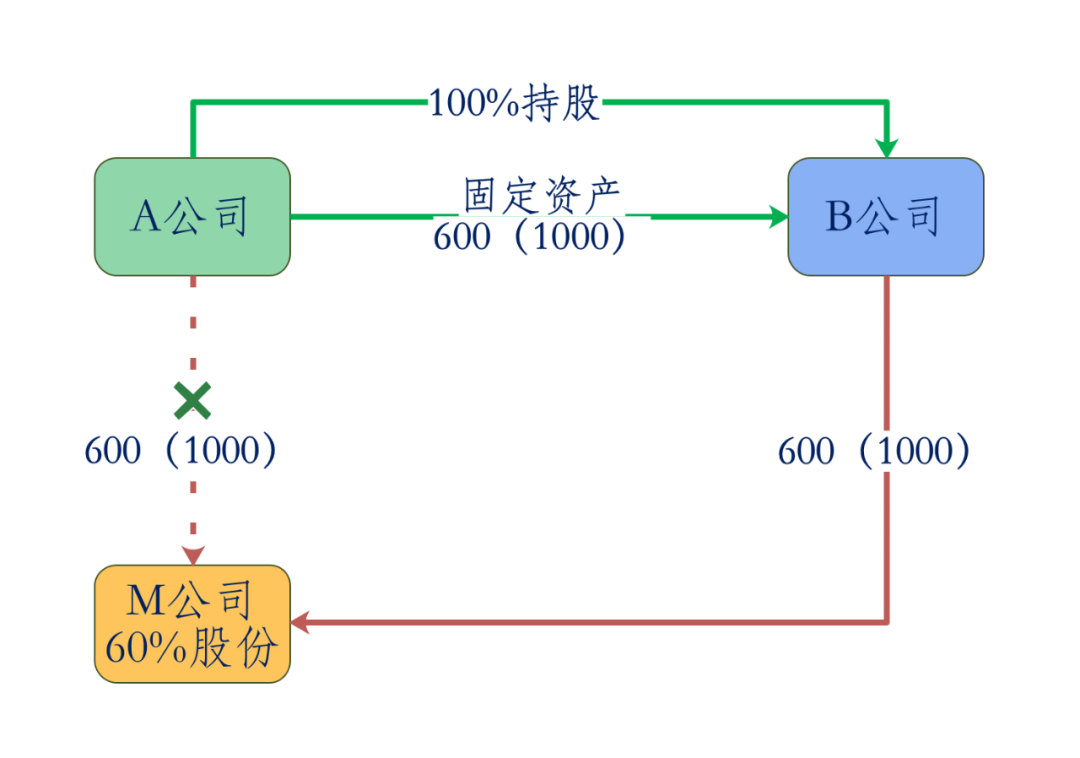

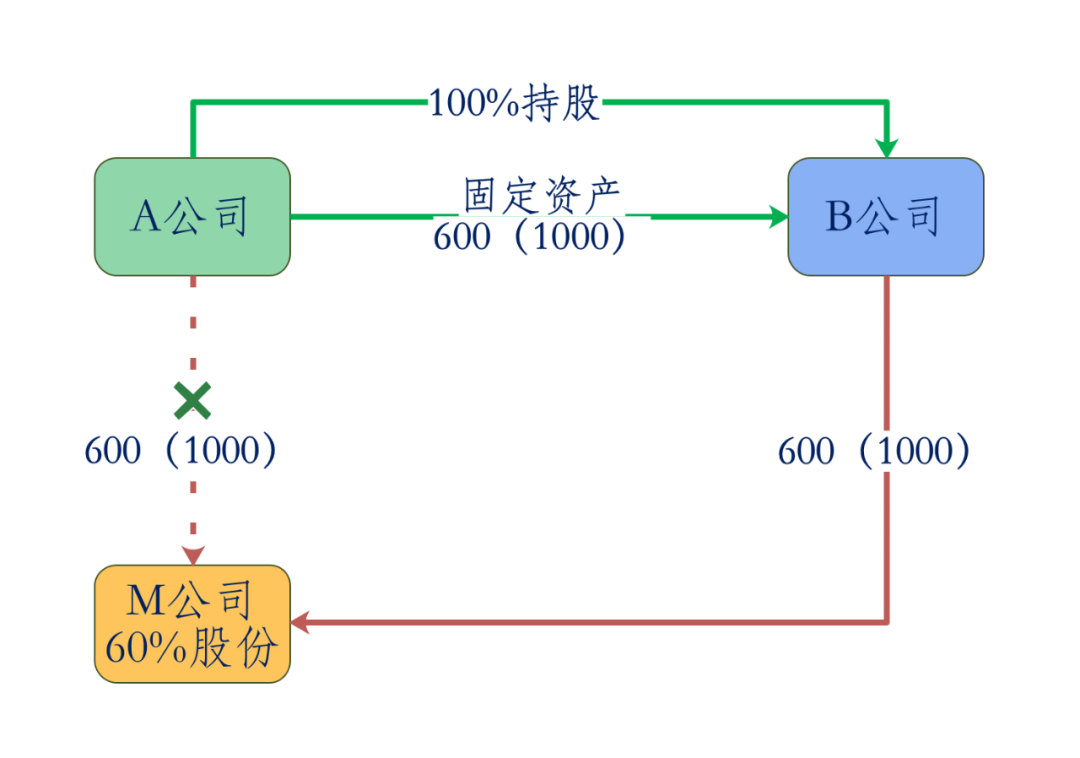

案例1:A公司持有B公司100%的股权, 2020年1月, A公司将两项资产划转至B公司, 其中包括:计税基础为600万元, 公允价值为1000万元的不动产;计税基础为600万元, 公允价值为1000万元的M公司60%股份。双方做账如下:

A公司:

借:长期股权投资—B公司 1200万元

贷:固定资产 600万元

长期股权投资—M公司60%股份 600万元

B公司:

借:固定资产 600万元

长期股权投资—M公司60%股份 600万元

贷:实收资本 1000万元

资本公积 200万元

问题一、投资行为是否属于划转行为?

解:根据国家税务总局公告2015年第40号第一条规定,母公司对子公司的投资行为属于划转行为。

问题二、财税〔2014〕109号规定的原账面价值如何理解?

解:一般来说,原账面价值=原计税基础=财产净值。根据国家税务总局公告2015年第40号规定,原账面价值=原计税基础。

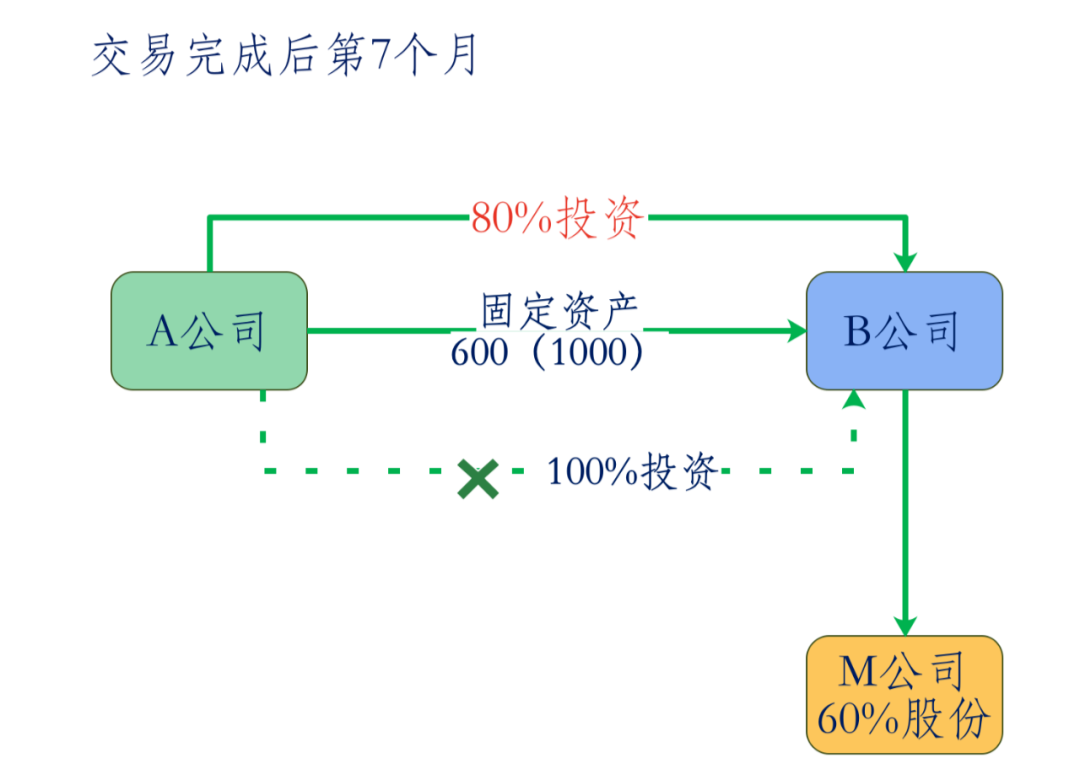

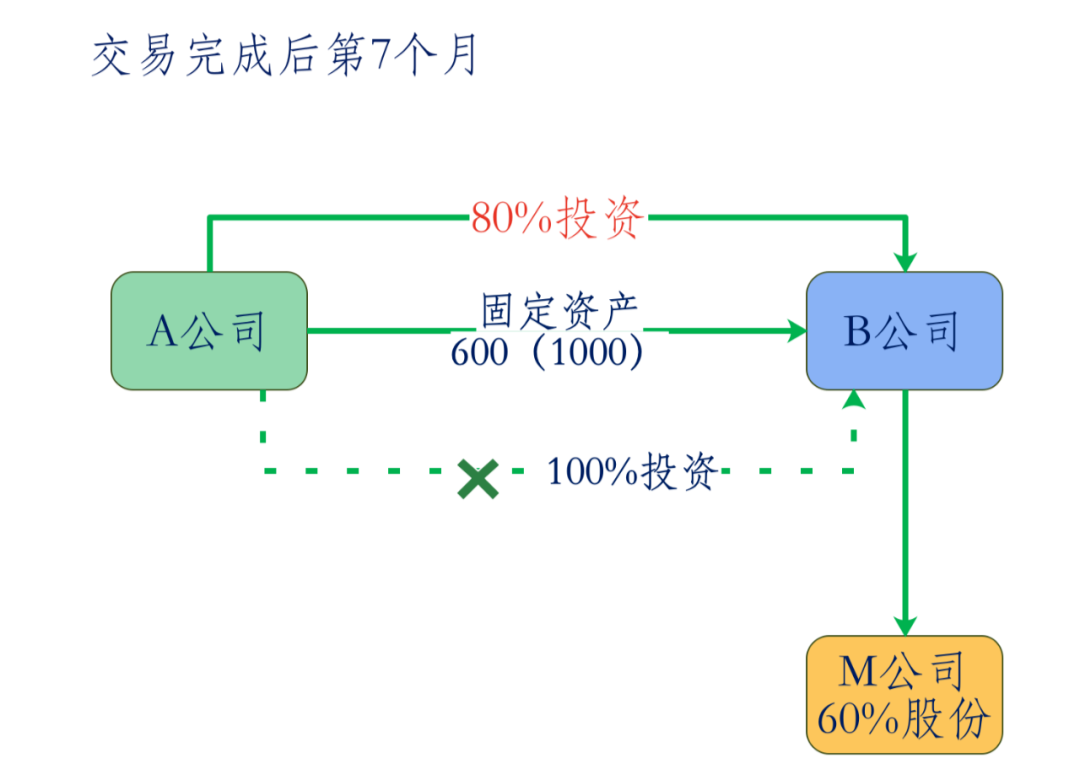

案例2:上例中的A公司, 在完成划转交易后的第7个月转让其持有B公司的部分股权, 股权转让完成后, A公司占B公司80%股份, C公司占B公司20%股份。

问题三、A、B公司应当如何进行税务处理?

解:国家税务总局公告2015年第40号第七条规定:“交易一方在股权或资产划转完成日后连续12个月内发生生产经营业务、公司性质、资产或股权结构等情况变化, 致使股权或资产划转不再符合特殊性税务处理条件的, 发生变化的交易一方应在情况发生变化的30日内报告其主管税务机关。另一方应在接到通知后的30日内将有关变化报告其主管税务机关。”因此, 本案例中A公司的资产 (股权) 划转交易不再符合特殊性税务处理条件, 应当进行纳税调整。

B公司应将取得M公司股权的计税基础由600万元调整为1 000万元, 将取得的不动产计税基础调整为1 000万元, 并对此前已经确认的折旧费用进行纳税调整 (当年度事项可以在汇算清缴时调整, 跨年度事项则追溯调整) 。

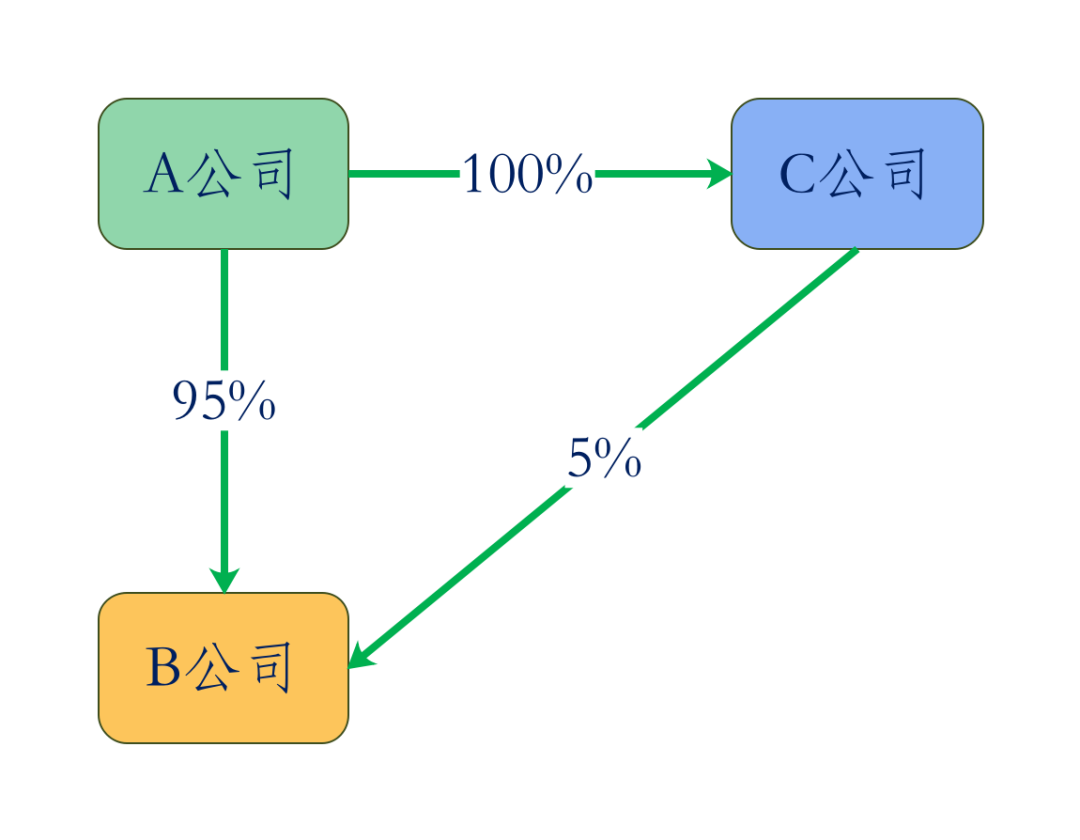

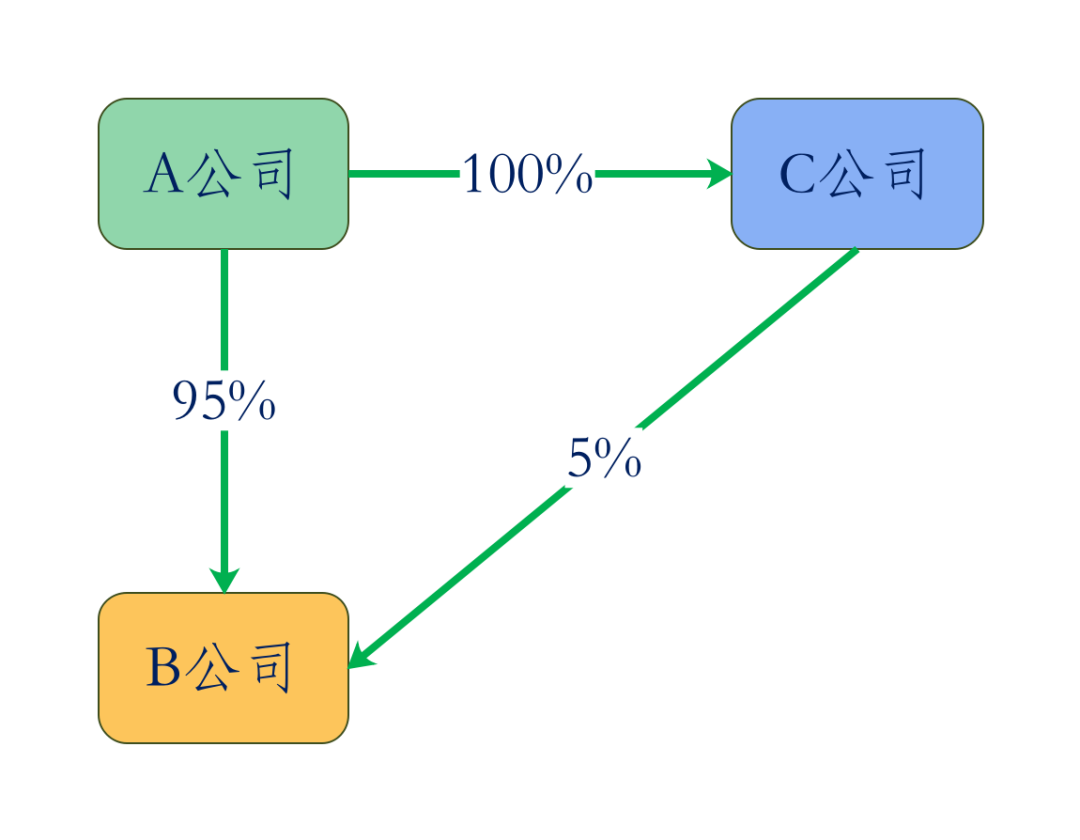

案例3:A公司持有B公司95%股份, A公司持有C公司100%股份, 同时C公司持有B公司5%股份;即:A公司直接加间接合计持有B公司100%的股份。2015年1月, A公司以其持有的M公司30%股权划转给B公司。

问题四、A公司将其持有的M公司30%的股权划转给B公司的交易, 是否符合财税〔2014〕109号文件特殊性税务处理条件?在该项交易不符合财税〔2014〕109号文件特殊性税务处理条件后, A公司是否可以改按财税〔2014〕116号做5年递延纳税处理?

解:总局公告2015年第33号第三条规定, 符合财税〔2014〕116号文件规定的企业非货币性资产投资行为, 同时又符合财税〔2009〕59号、财税〔2014〕109号等文件规定的特殊性税务处理条件的, 可由企业选择其中一项政策执行, 且一经选择, 不得改变。因此, 企业选择了财税〔2014〕109号文件特殊性税务处理后, 又不符合条件的, 只能按照国家税务总局公告2015年第40号第八条进行税务处理, 即:一次性将资产增值计入应纳税所得额, 而不能转而适用财税〔2014〕116号文件的5年递延纳税政策。

财税〔2014〕109号文件对母子公司享受划转特殊性税务处理的条件是:“100%直接控制的居民企业之间”, 因此A公司只直接持有B公司95%的股份, 不符合“100%直接控制”, 所以上述交易不适用特殊性税务处理。

总结:财税〔2014〕109号文件划转政策适用的条件, 一是在母子公司划转中, 母子公司应均为居民企业, 且为直接持股100%;二是在两个子公司之间的划转中, 两个子公司的必须是直接受共同控制方控制, 且共同控制方均为居民企业, 不能有自然人股东。

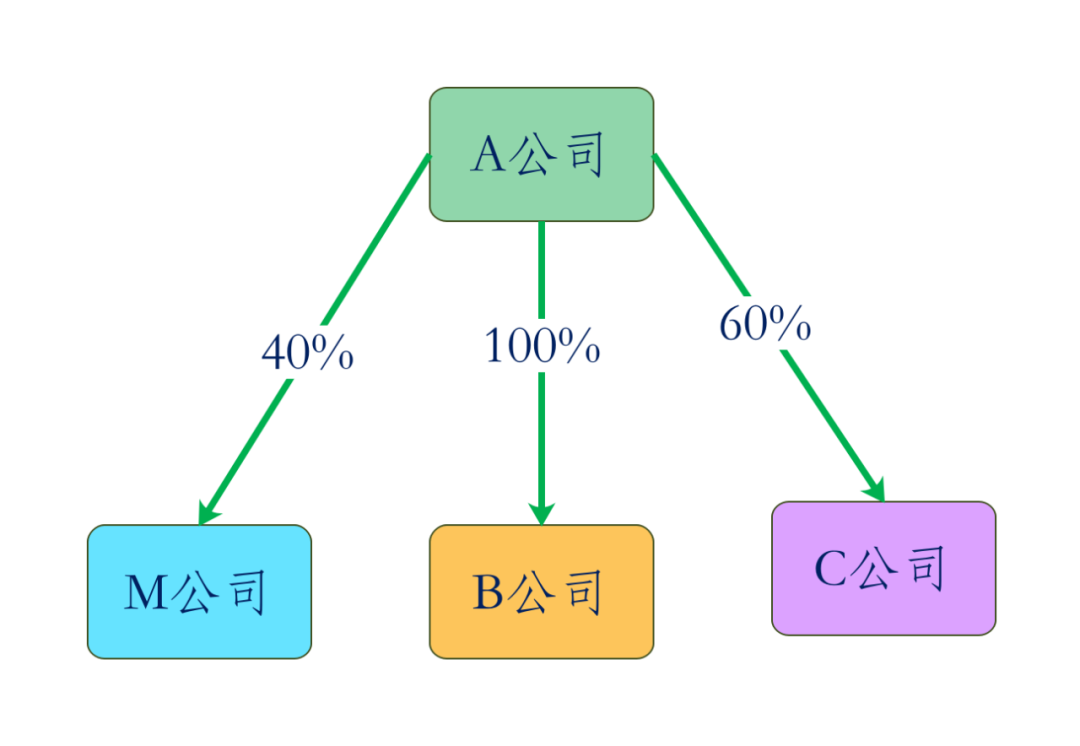

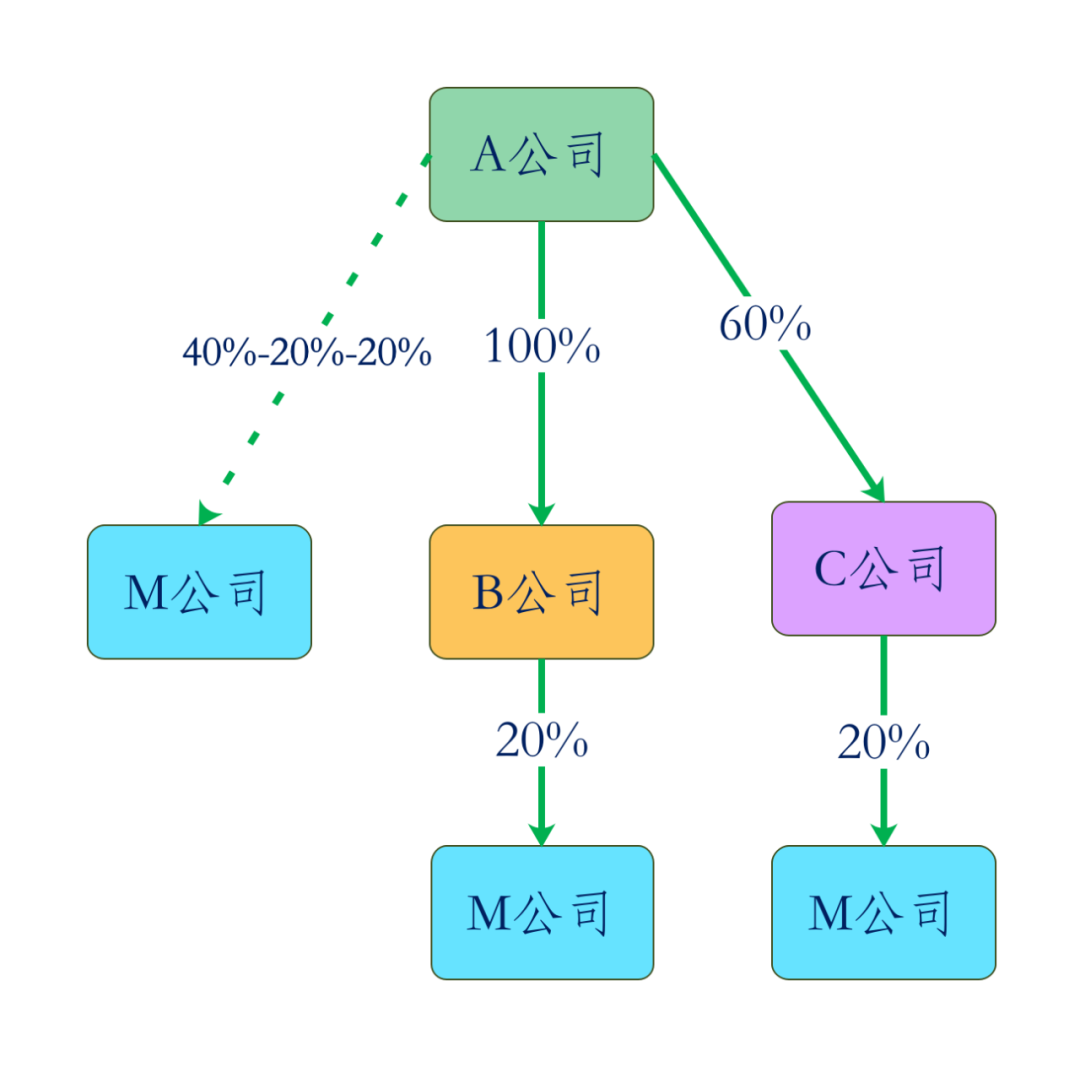

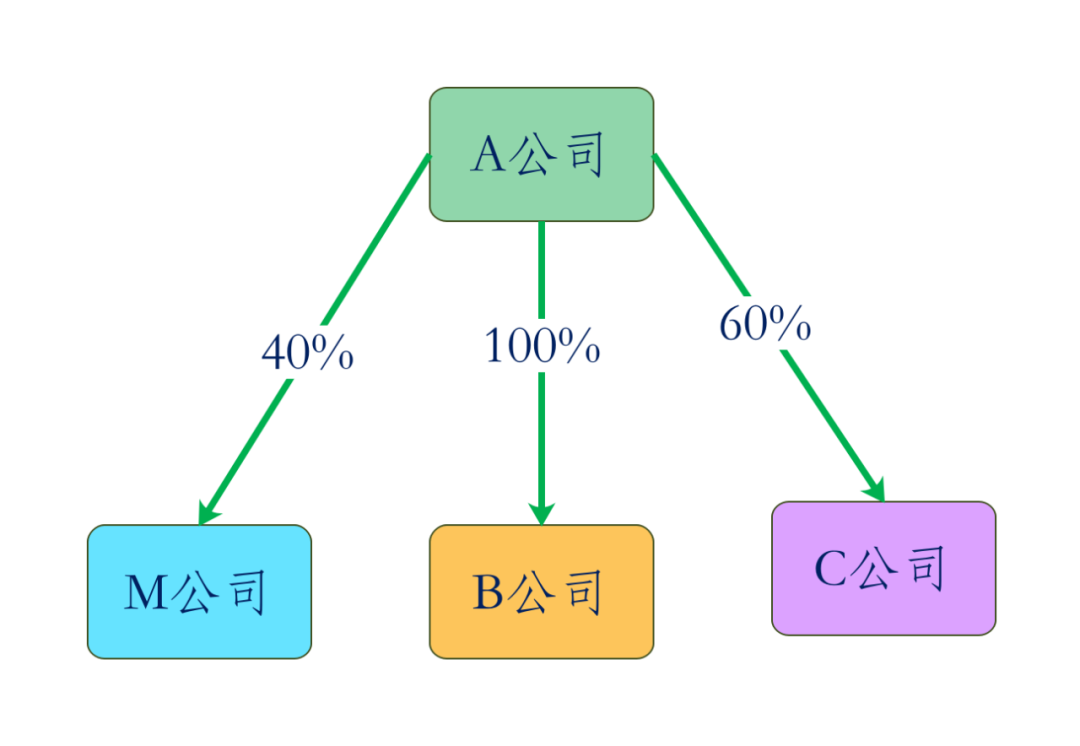

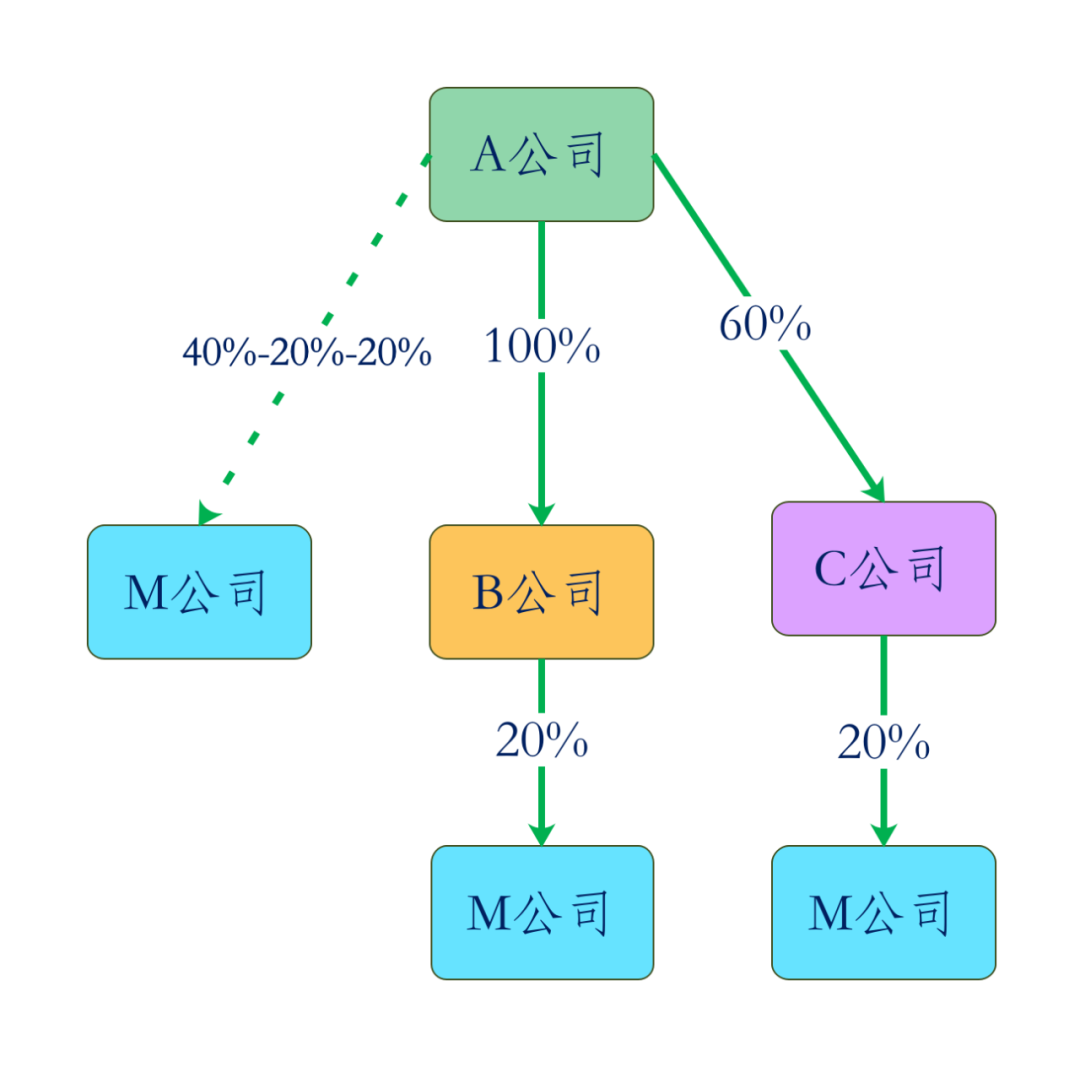

案例4:A公司持有M公司40%股权, 计税基础为1 200万元, 公允价值为2000万元;A公司持有B公司100%股权, 持有C公司60%股权。2020年1月, A公司将其持有的M公司20%股权划转给B公司, 剩余20%股权划转给C公司, 三方会计处理如下:

A公司:

借:长期股权投资—B公司 600万元

贷:固定资产 600万元

长期股权投资—M公司1200万元

B公司:

借:长期股权投资—M公司 600万元

贷:实收资本 600万元

C公司:

借:长期股权投资—M公司 600万元

贷:资本公积 600万元

问题五、请问如何进行纳税调整?

解:首先, 分析A公司将股权划转给B公司的交易。由于A公司持有B公司100%股权, 因此该项划转符合财税[2014]109号文件的特殊性税务处理要求, 如同时符合其他条件, 则A公司对B公司的投资行为, 无需进行纳税调整。即:A公司划转从而增加的对B公司投资计税基础为600万元, B公司接受M公司股权的计税基础也为600万元。

这里特别要注意的是, 无论B公司接受投资作“实收资本”, 还是“一部分实收资本, 一部分资本公积”, 或是全部作“资本公积”处理, 均属于接受投资行为, 不能因在接受投资时全部计入“资本公积”就视为接受捐赠。实收资本和资本公积 (资本溢价) 均为股东投入的一部分, 资本溢价做转增资本处理, 不涉及企业所得税。

其次, 分析A公司将股权划转给C公司的交易。由于A公司只持有C公司60%股份, 因此不符合财税[2014]109号文件特殊性税务处理要求, 但是如上所述, 即使C公司接受投资全部作为资本公积处理, 也可能不视为接受捐赠, 而按照国家税务总局公告2014年第29号第二条第二款规定处理, 即“企业接收股东划入资产 (包括股东赠予资产、上市公司在股权分置改革过程中接收原非流通股股东和新非流通股股东赠予的资产、股东放弃本企业的股权, 下同) , 凡合同、协议约定作为资本金 (包括资本公积) 且在会计上已做实际处理的, 不计入企业的收入总额, 企业应按公允价值确定该项资产的计税基础。”

因此, A公司做视同销售处理, B公司按照接受M公司股权的公允价值确认持股计税基础, 不作为接受捐赠处理。

A公司:应纳税所得额=1 000-600=400 (万元) , A公司可以选择一次性计入当年应纳税所得额, 也可以选择按照财税[2014]116号文件的规定, 在5年内均匀计入当年应纳税所得额, 选择5年递延纳税。

C公司:接受M公司20%股权的计税基础确定为公允价值1 000万元。综上, 可以得出结论, 即使接受投资方全部作为“资本公积”处理, 也可能不属于接受捐赠行为, 而财税[2014]109号文件的资产划转与29号公告的资产划入, 区别在于如果符合财税[2014]109号文件特殊性税务处理条件, 可以享受递延纳税待遇, 29号公告的资产划入, 如果划入的是非货币性资产, 划出方需要进行视同销售处理。

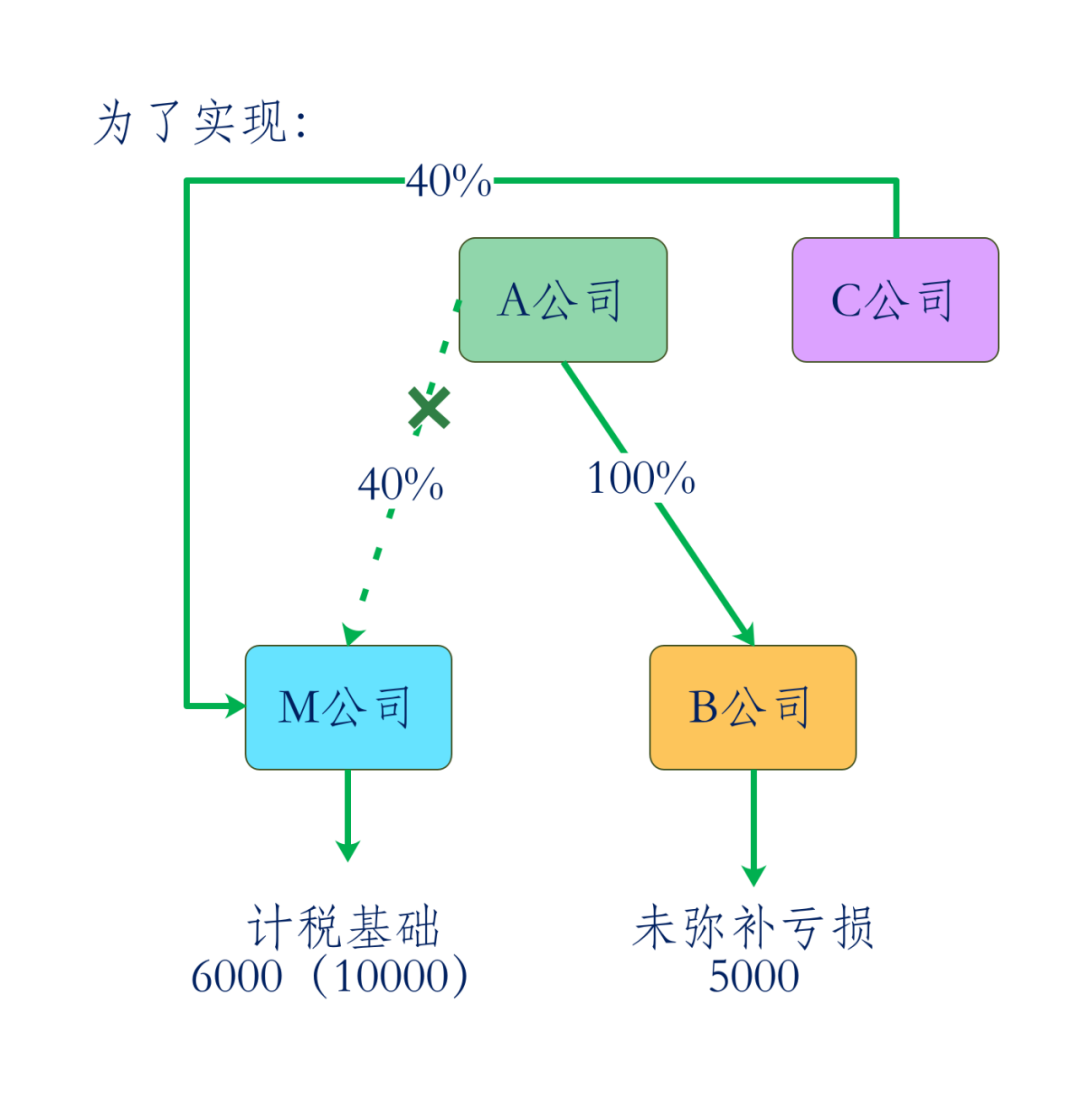

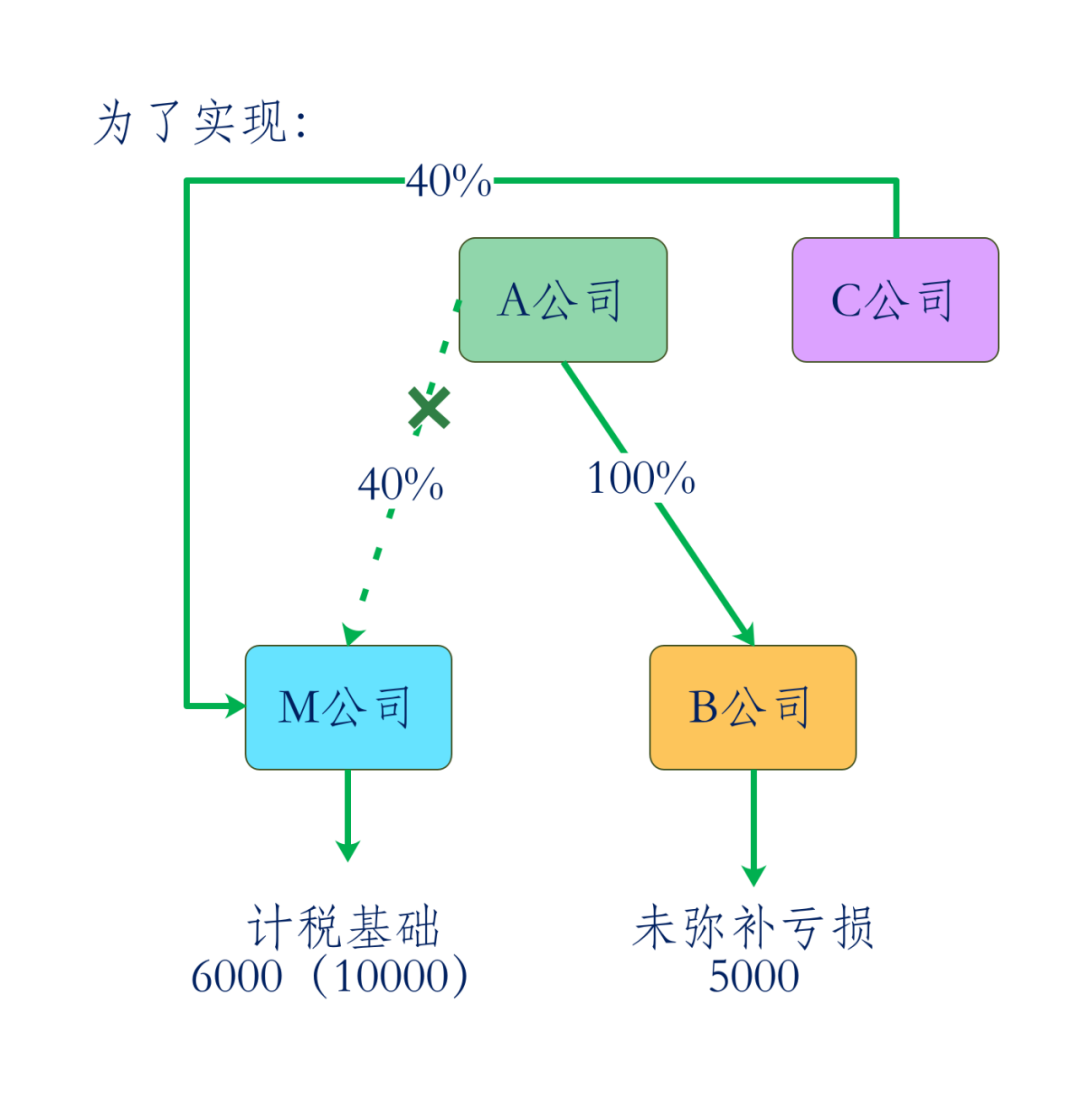

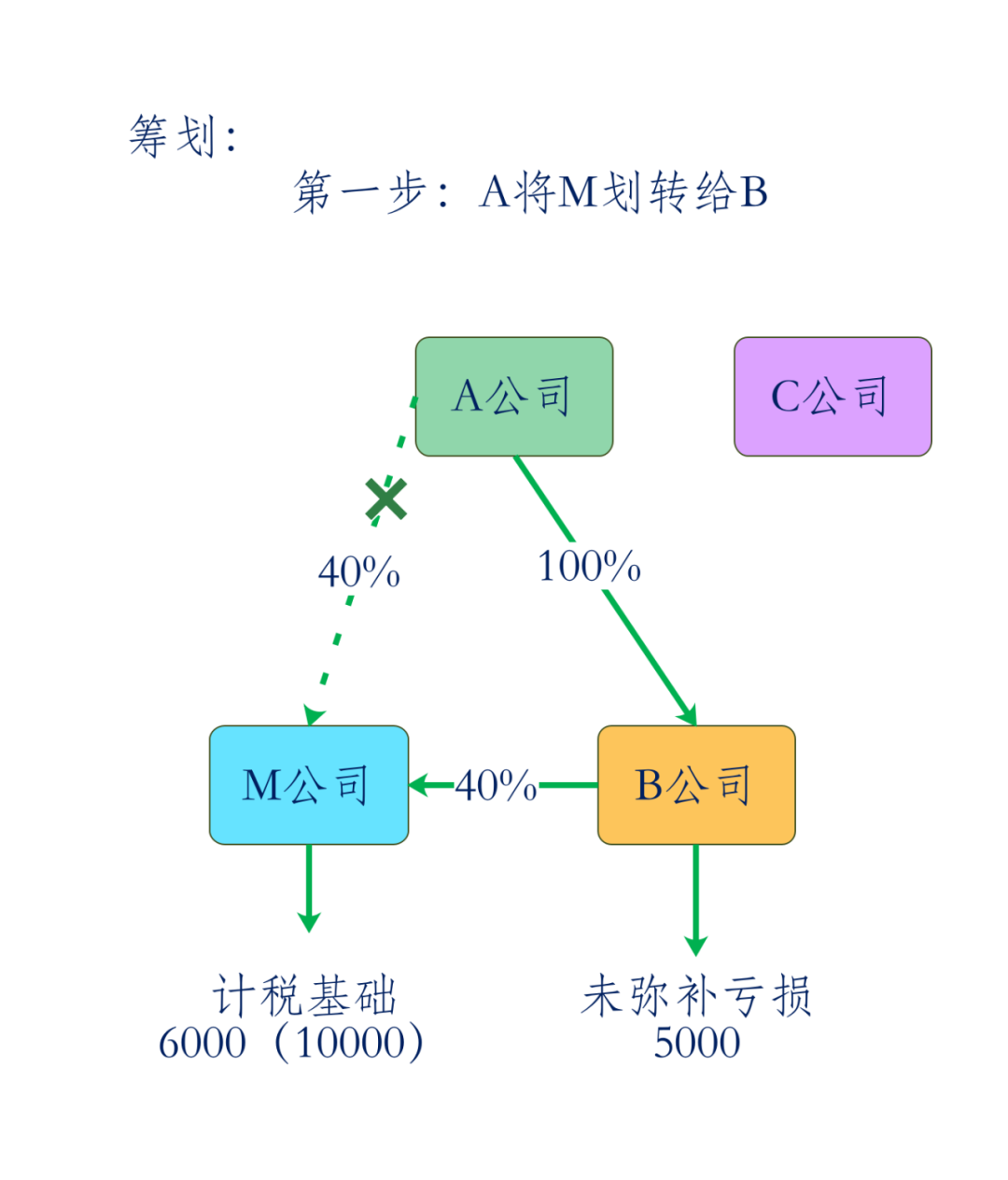

案例5 :A公司持有M公司40% 股权, 其计税基础为6 000万元, 公允价值为10 000 万元;B公司为A公司全资子公司;A公司当年盈利, 且无未弥补亏损, B公司有未弥补亏损5 000 万元。A公司与C公司初步达成协议, 以10 000 万元价格转让M公司的40% 股权, A公司需要确认应纳税所得额4 000 万元, 由于A公司当年属于盈利年度需要交纳企业所得税1 000 万元。

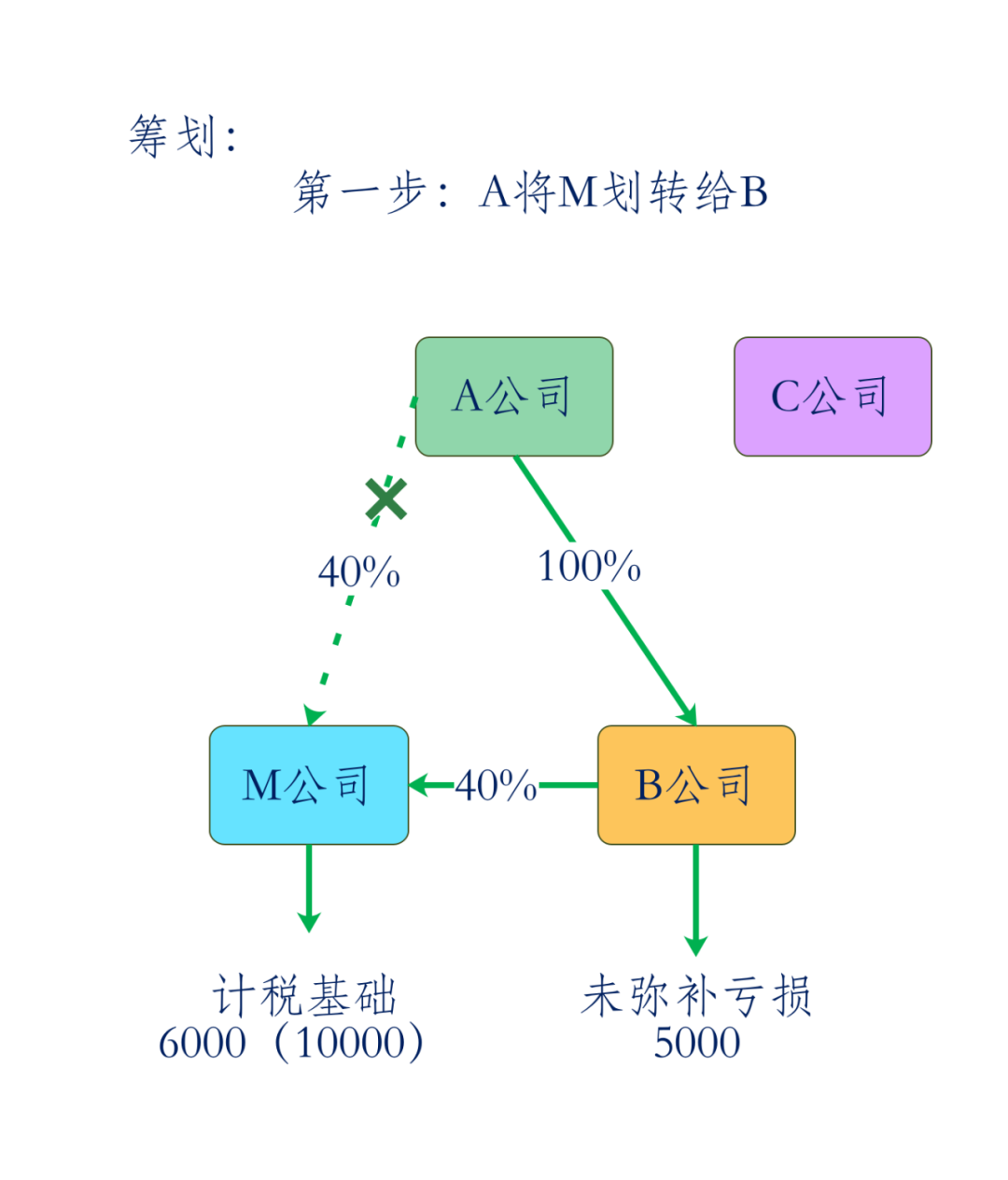

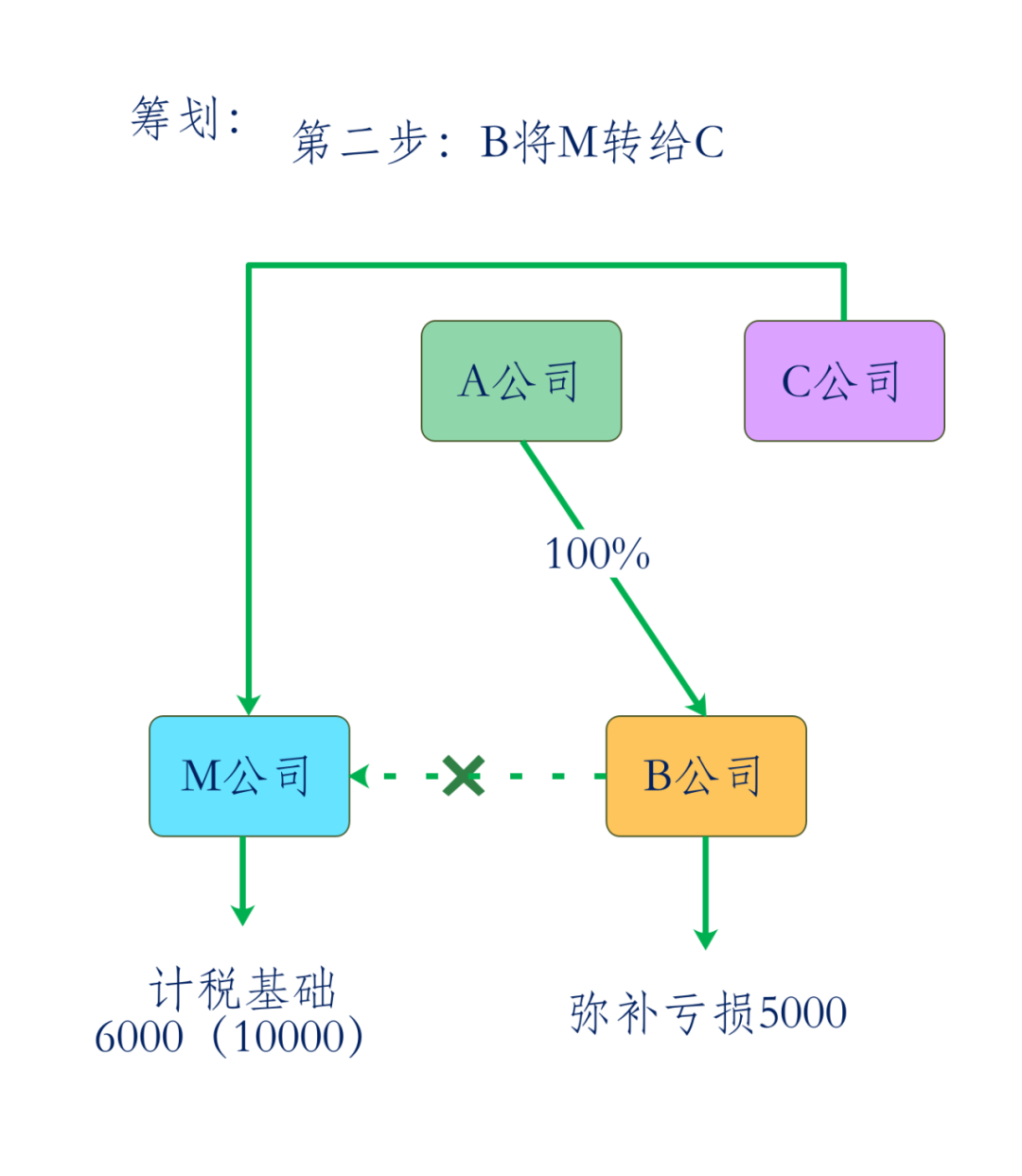

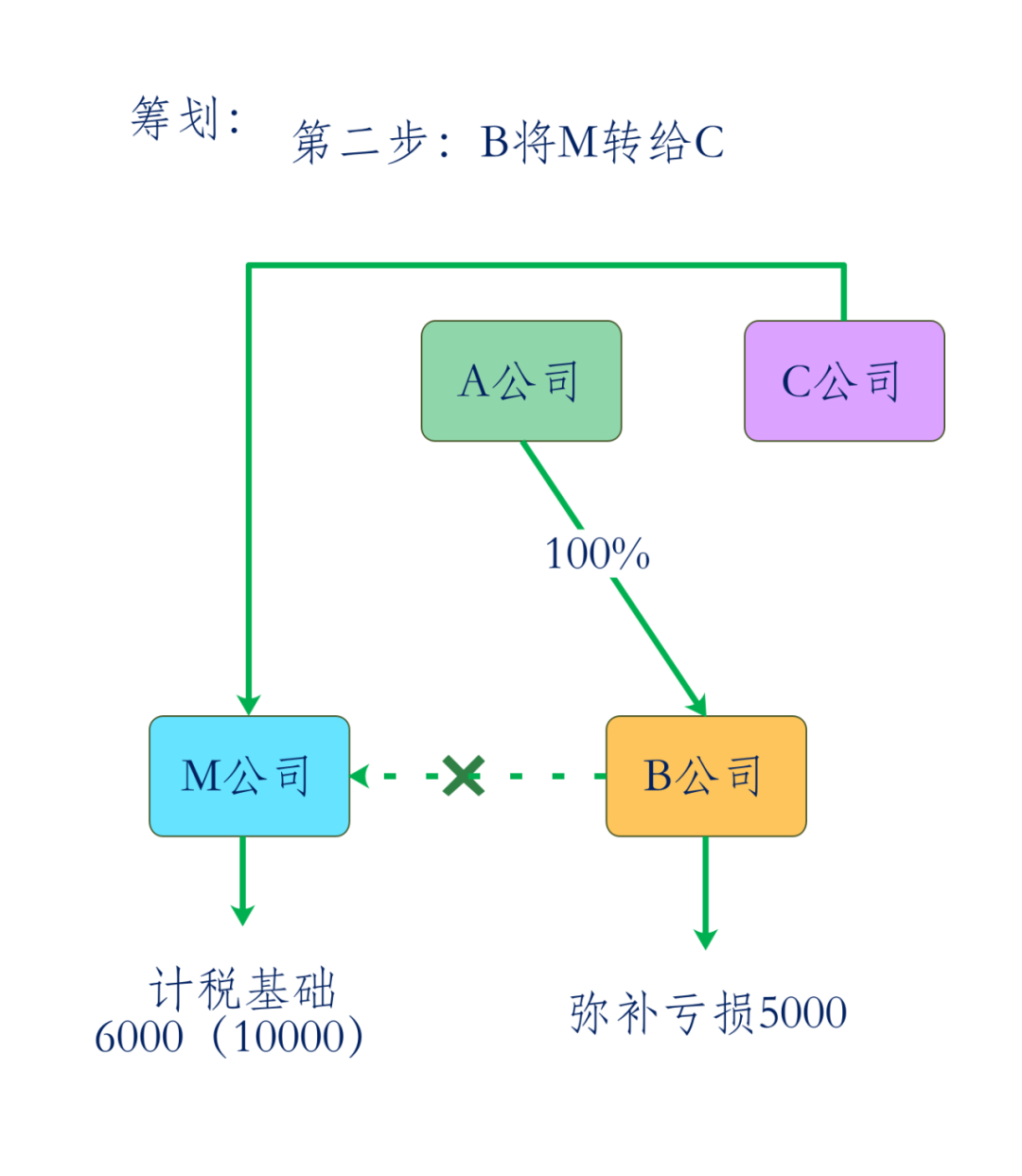

为了不缴纳该笔企业所得税, A公司进行了税收筹划, 第一步:A公司将持有的M公司股权划转给全资子公司B公司, 并适用特殊性税务处理;第二步:B公司将M公司股权转让给C公司, 实现应纳税所得额4 000 万元。由于B公司当年有5 000 万元未弥补亏损, 因此B公司实际未缴纳税款。相当于亏损在不同法人企业之间调剂使用了。

无论财税[2009]59 号文件, 还是财税[2014]109 号文件, 其中规定的特殊性税务处理的实质是递延纳税, 由于B公司有巨额亏损, 就导致A公司避税成功。单独看其他条件, 本案例是完全符合财税[2014]109号文件资产划转特殊性税务处理的, 但是税务机关可以不符合“具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的”这一条件为理由, 不同意A公司向全资子公司B公司划转股权适用特殊性税务处理。

类似的, “子—母”、“子—子”资产划转, 也有此类避税策划, 税务机关可合理运用“合理商业目的”条款进行限制。

本文由小颖言税原创整理,转载请注明来源。上一版:划转的税务处理思维导图。为自己的书打个广告:《小颖言税:全税种思维导图》1版11次印刷,政策截至2023年11月30日,可扫描下图二维码购买。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022