?点击领取【破产重组法律法规汇编】

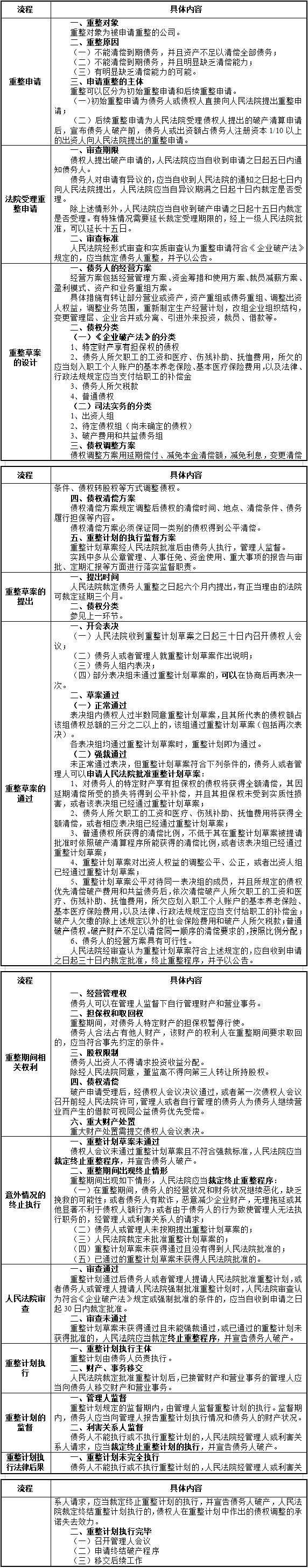

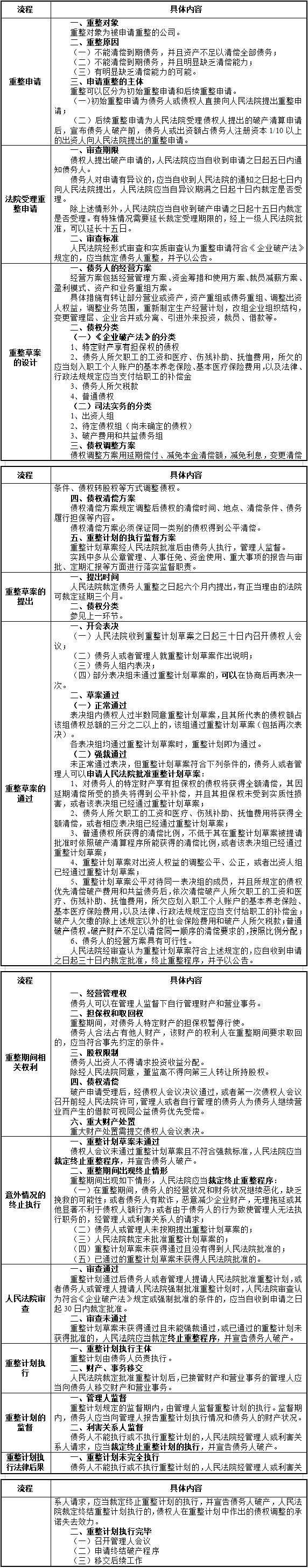

一、破产重整流程

二、破产重整案例

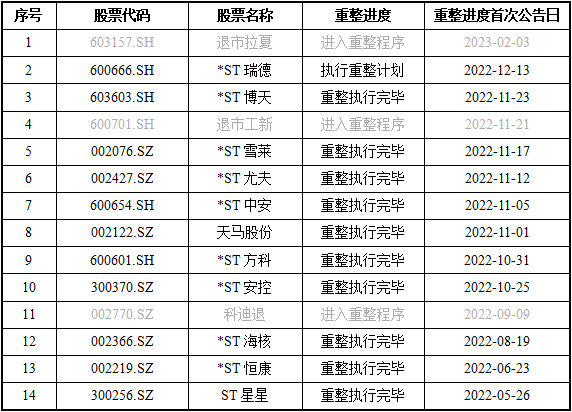

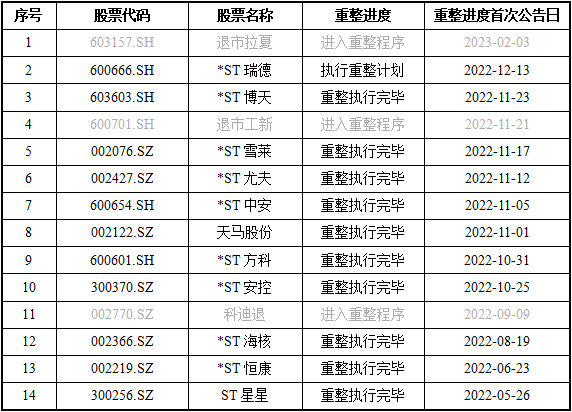

2022年至2023年3月20日,上市公司破产重整情况如下:

除退市拉夏(603157)、退市工新(600701)、科迪退(002770)3家公司处于程序启动阶段外,目前(至2023.3.20)共有11家上市公司破产重整计划(草案)被法院批准。

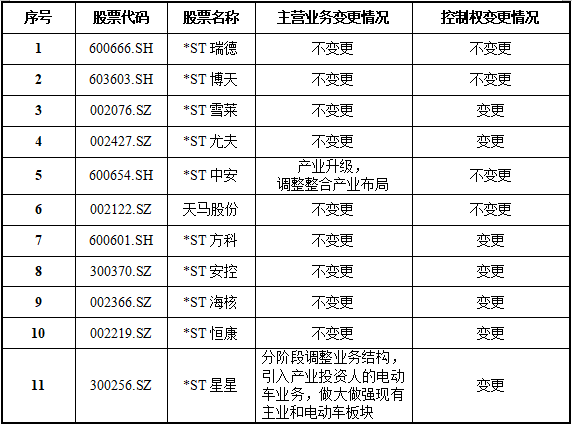

三、重整方案分析

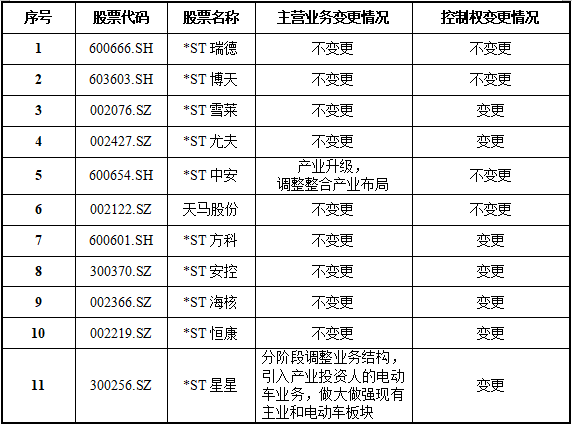

(一)经营方案

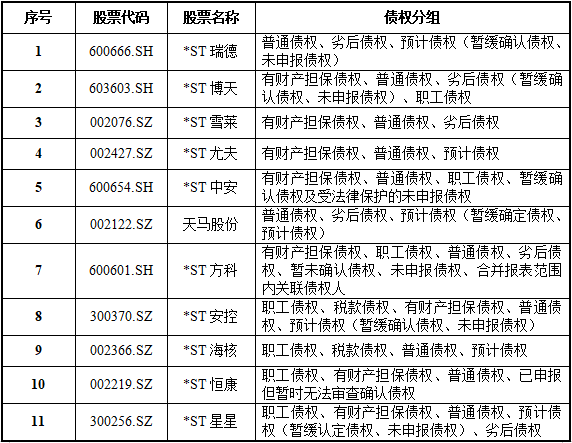

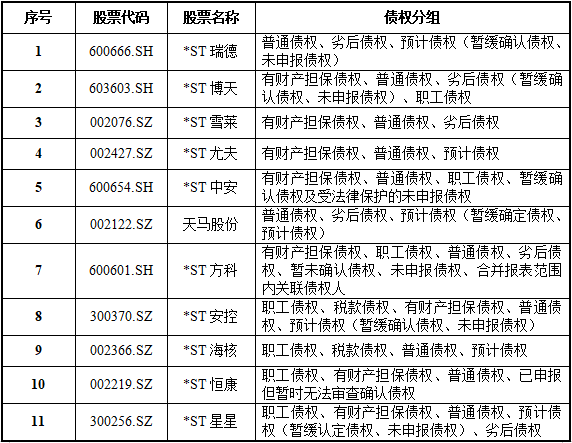

(二)债权分组

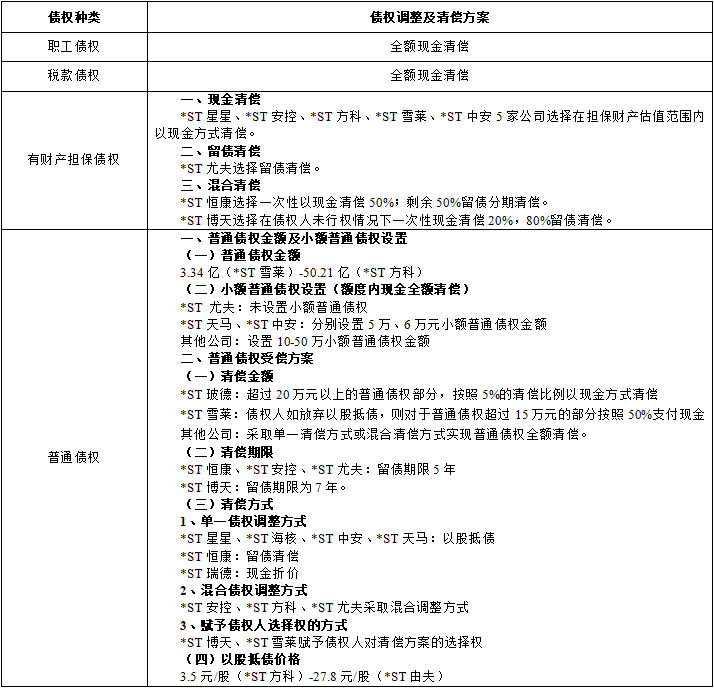

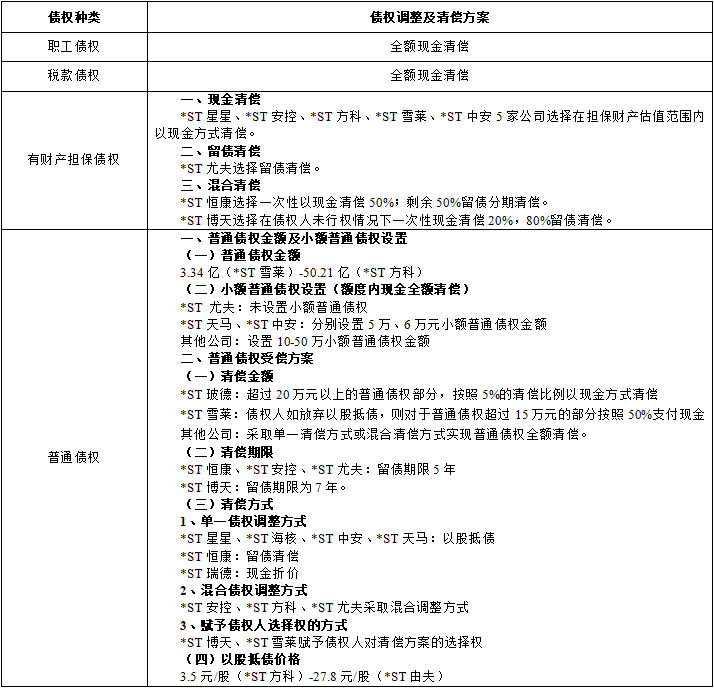

(三)债权调整及清偿方案

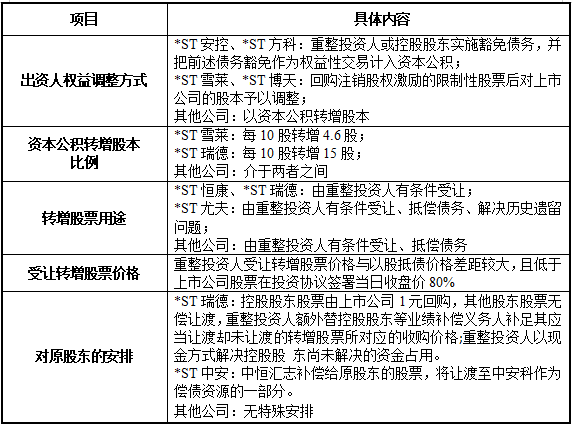

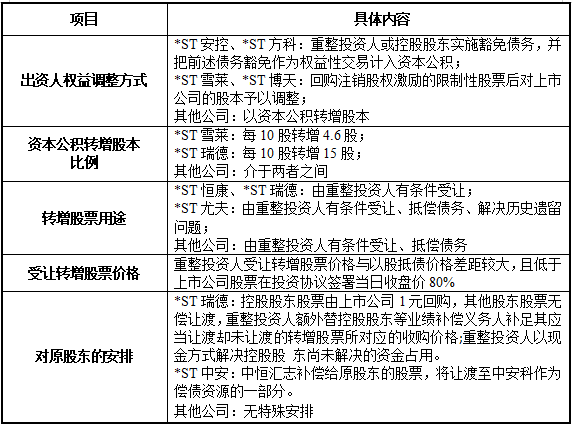

(四)出资人权益调整方案

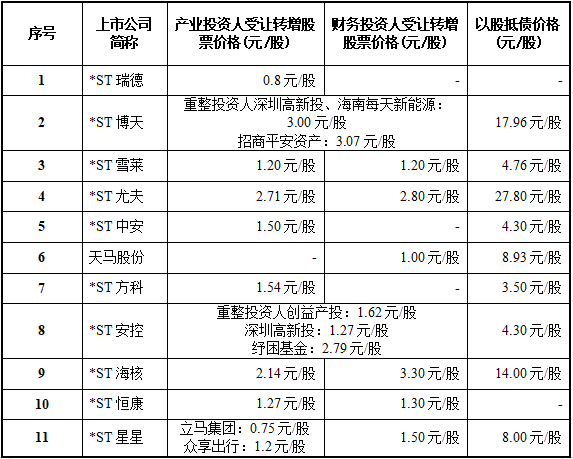

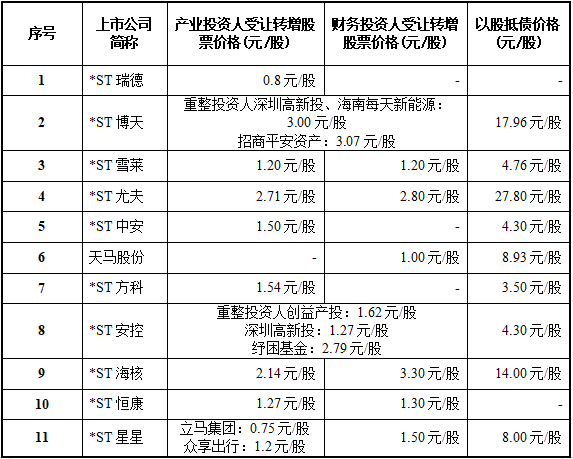

1、受让转增股票价格比较

四、重整案例分析

2022年至今实施破产重整的上市公司中,权益调整方案以资本公积转增股本方式为主,仅在原股本、资本公积数额确定以及转增股本用途上有所差异。其中,*ST安控、*ST方科的重整投资人或控股股东实施豁免债务,并把前述债务豁免作为权益性交易计入资本公积;*ST雪莱、*ST博天以回购注销股权激励的限制性股票对上市公司的股本予以调整,后再进行资本公积转增股本。除前述公司外,其他公司均直接以资本公积转增股本方式进行权益调整。

上市公司的债权清偿方案包括现金清偿、留债清偿、组合清偿等方式,*ST雪莱等公司还赋予债权人清偿方式选择权。

(一)*ST雪莱

1、出资人权益调整(回购注销股权后转增股本类型)

雪莱特总股本769,571,569股,实施回购并注销完毕7,500,000股股权激励限售股后总股本将调整为762,071,569股,资本公积金为355,882,950.63元。结合公司股本及资本公积金实际情况,在重整程序中,公司以调整后总股本为基数,按照每10股转增4.6股的比例实施资本公积金转增股票,共计转350,552,922股股票(最终转增的准确股票数量以在中国结算实际登记确认的数量为准),雪莱特总股本增加至1,112,624,491股。

上述转增股票中,不超过60,000,000股转增股票用于清偿债务,剩余的转增股票全部由重整投资人认购,产业投资人佳德轩(及其一致行动人)将通过认购转增股票成为雪莱特第一大股东,其实际控制人成为雪莱特实际控制人,剩余股票由财务投资人认购。重整投资人受让股票的价格,按照《重整投资框架协议》签署日前二十个交易日公司股票的收盘均价1.50元/股的八折确定,即1.20元/股。重整投资人认购股票的对价款将在雪莱特重整计划经法院裁定批准之日起15日内完成支付,用于根据本重整计划的规定偿付债务、支付重整费用及补充公司流动资金。产业投资人自取得转增股票之日起限售36个月;财务投资人自取得转增股票之日起限售12个月。

在上述出资人权益调整方案下,雪莱特全体出资人所持有的公司股票绝对数量不会减少。同时通过引入投资人逐步恢复持续经营和盈利能力,提升股票价值,有利于保护广大出资人的合法权益。

2、债权清偿方案

有财产担保债权在评估价值范围内以现金方式一次性受偿,不足部分转为普通债权受偿;职工债权、税款债权现金全额清偿;普通债权分组清偿,劣后债权不予清偿。

普通债权的具体清偿方案为15万以下现金一次性清偿,15万以上每100元约分得21股,抵债价格4.76元/股。鉴于有部分债权人不愿承担股价波动的风险或者因程序要求等原因需要快速回笼现金,重整计划赋予普通债权人清偿方式的选择权。债权人可选择放弃受领抵债股票,要求公司就普通债权超过15万以上的部分按50%比例支付现金。

(二)*ST尤夫

1、出资人权益调整(资本公积转增股本)

尤夫股份将通过资本公积转增股份形式调整出资人权益,转增股份用于引入重整投资人、清偿普通债权以及向除尤夫控股以外的其他原股东分配。具体方案为,在尤夫股份现有总股本437,970,123股的基础上,按每10股转12.5股的比例转增547,462,654股,转增后总股本增加至985,432,777股(最终转增股本的准确数量以中登公司实际登记确认为准,下同)。

重整投资人投入75,100万元,认购276,358,194股转增股份(其中,246,358,194股由产业投资人有条件受让,3,000万股由财务投资人有条件受让),产业投资人增持后的持股比例为25%。剩余的转增股份161,611,929股用于清偿普通债权人,79,063,110股用于向除尤夫控股以外的其他原股东分配,30,429,421股用于解决尤夫股份的违规担保等历史遗留问题。产业投资人受让的股份锁定36个月,财务投资人受让的股份锁定12个月,普通债权人受偿的股份不设限售期。

2、债权清偿方案

尤夫股份的有财产担保债权将在担保财产的价值范围内获得现金留债清偿,留债期限5年,超过留债金额的部分作为普通债权,按照普通债权的调整及清偿方案获得清偿。

尤夫股份的普通债权,以重整投资人支付的现金对价、留债、出资人权益调整方案中用于偿债的股票以及信托受益权份额等方式组合清偿:

(1)债权人每100元普通债权可以获得10元的现金即时清偿,清偿率为10%。

(2)债权人每100元普通债权可以获得7.5元的现金留债清偿,清偿率为7.5%。留债期限5年。

(3)以资本公积转增股份及信托受益权份额受偿。对于普通债权人未获得现金清偿的82.5%部分,以出资人权益调整所获得的部分股票以及信托受益权份额清偿。每家债权人每100元普通债权将获得转增股票约2.6股,股票的抵债价格为27.8元/股。同时,债务人将以其持有的非保留资产设立信托计划,每家债权人每100元普通债权将分得的信托受益权份额为1份。

根据重整计划,尤夫股份普通债权的清偿率为100%。

鉴于重整计划对普通债权的清偿安排,劣后债权不再清偿。

(三)*ST方科

1、出资人权益调整(豁免债权后转增股本)

截至重整受理日,方正科技账面可用于转增股本的资本公积金约2.02亿元,按照本重整计划豁免债权后,可用于转增股票的资本公积金增加至19.75亿元。以现有总股本约21.95亿元为基数,按照每10股转增9股的比例实施资本公积金转增股票,共计转增产生约19.75亿股。

其中约12.51亿股用于引入重整投资者(折合约1.6元/股),其余约7.24亿股用于清偿普通债权。完成分配后,重整投资者及其指定主体持有方正科技29.99%股权,普通债权人合计持有方正科技17.38%股权,剩余部分由原股东持有。重整投资者有权在确保自身实际控制方正科技的情况下,将其应受让的不超过9.99%的股权指定由第三方受让,被指定主体应当是重整投资者的一致行动人,与重整投资者共同承诺锁定36个月。

2、债权清偿方案

有财产担保债权在评估价值范围内以现金一次性全额清偿,超出担保财产评估价值的部分按照本重整计划规定的普通债权清偿方案受偿。职工债务全部一次性清偿。

债权人10万元(含本数)以下的普通债权部分,在重整计划执行期限内以现金方式全额清偿;10万元以上的普通债权部分,以现金和转增股票抵债的方式清偿,即每100元债权可获得30元现金和20股转增股票(按3.5元/股价格确定抵债价格)。

(四)*ST瑞德

1、出资人权益调整(原股东股权让渡)

以奥瑞德股份现有总股本1,227,326,240股为基数,按每10股转增15股的比例实施资本公积金转增股本,共计转增约1,840,989,360股股票。转增后,奥瑞德股份总股本将增至约3,068,315,600股(最终转增的准确股票数量以中证登上海分公司实际登记确认的数量为准)。转增股票中控股股东等业绩补偿义务人的约604,158,086股股票需由上市公司1元回购,回购的股票用于引入重整投资人;其他股东的约1,236,831,275股股票无偿让渡,用于引入重整投资人。

上述共计1,840,989,360股转增股票,由重整投资人有条件受让不低于15亿股,重整投资人最终未受让的剩余转增股票,由管理人予以注销。重整投资人受让股票的条件包括:支付现金对价,专项用于根据本重整计划的规定偿付债务、支付重整费用及补充公司流动资金;重整投资人额外替控股股东等业绩补偿义务人补足其应当让渡却未让渡的转增股票所对应的收购价格;重整投资人以现金方式解决控股股东尚未解决的资金占用,同时以现金补偿上市公司因清偿违规担保债权在重整中所占用的偿债资源。

2、债权清偿方案

奥瑞德股份的对外债权均为普通债权,无对债务人特定财产享有担保权的债权、职工债权、税款债权,普通债权按如下方式清偿:每家债权人20万元以下(含20万元)的部分,以现金方式全额清偿;超过20万元的部分,按照5%的清偿率以现金方式清偿。清偿现金在转增股票划转至重整投资人指定账户之日起15日内支付。

(五)*ST中安

1、出资人权益调整(原股东补偿股票让渡)

在重整计划执行阶段,以中安科现有总股本1,283,020,992股为基数,按照每10股转增11.90143433股的比例实施资本公积金转增股本,共计转增1,526,979,008股股票。转增后,中安科总股本将由1,283,020,992股增加至2,810,000,000股。最终转增的准确数量以中证登上海分公司实际登记确认的为准。

前述资本公积金转增形成的1,526,979,008股股票不向原股东分配,全部用于清偿债务和引入重整投资人,其中:726,979,008股股票以4.30元/股的价格抵债给债权人,用于清偿对应的债务以化解中安科债务风险、保全经营性资产、降低负债率;800,000,000股股票用于引入重整投资人,重整投资人支付的价款部分用于支付中安科破产费用和清偿相关债务,剩余部分则用于补充流动资金以提高公司经营能力。

此外,中恒汇志因盈利预测未完全实现而触发的业绩补偿方式和补偿股票数已由中安科2015年第三次临时股东大会、2016年年度股东大会和2018年第二次临时股东大会决议确认,故对于本应由中恒汇志补偿给原股东的176,751,344股股票,将让渡至中安科作为偿债资源的一部分。

2、债权清偿方案

职工债权不作调整,将以现金方式一次性全额清偿。有财产担保债权本金及利息部分可在担保财产的清算价值范围内优先清偿。清算价值范围外的本金及利息,以及全部罚息、复利、违约金等惩罚性费用将按普通债权的清偿方式清偿。

每户普通债权人债权金额在60,000.00元及以下的部分,以现金方式一次性全额清偿。每户普通债权人债权金额超过60,000.00元的部分,将按照4.30元/股的价格获得股票抵债。为保障非关联方债权人优先获得受偿的权利,关联方债权将按照留债挂账处理。普通债权人在按照本重整计划获得清偿后,中安科不存在《企业破产法》第九十四条之规定须予以减免的部分。

暂缓确认债权或受法律保护的未申报债权,将按同类型债权的清偿方式及比例对偿债资源予以提存。待相应债权依法确认后,债权人可按同类型债权清偿方式及比例获得受偿。未申报的债权在重整计划执行完毕后申报的,由中安科负责审查后按照同类债权清偿方式及比例获得受偿。

来源:投行观潮

启金智库 将于 2023年10月14-15日(周六/日)在 北京 举办《债务重组与重整投资实务专题培训》,特邀一线实战专家主讲分享,诚邀您的参加!

【课程提纲】

01企业纾困、重组实务与案例

(时间:10月14日上午09:00-12:00 )

·主讲嘉宾:M老师,曾任职某四大资产管理公司高管,不良资产行业资深专家,近20年AMC从业经验,对政策监管与行业发展,具有深刻体悟与积极践行,参与并主持过多个重大项目的收购、管理、处置工作,牵头负责多个违约债权处置、债转股、上市公司破产重整等项目。对资产管理、债务重组、资产重组、不良资产证券化等方面,具有非常丰富的一线实践经验和案例总结。

一、基于困境成因设计纾困重组方案

1、行业周期波动

2、突发性(行业、舆情)风险影响

3、监管或考核政策(优化)调整

4、资产负债率过高

5、缺乏核心竞争力

二、重组过程中金融资本与产业资本互动

1、挖掘问题上市公司资产价值

2、国企自身问题出清机会

3、平台公司的风险与机会

4、地产类业务的机会

5、资本、债券市场机会

三、重组(重整)业务机会及参与模式

1、嫁接牌照优势

2、整合产业资源

3、调动资金能力

4、方案设计水平

5、公共关系梳理

6、价值提升空间

7、跨界整合格局

四、破产(重整)案例精讲

五、互动答疑

02 困境上市公司重生实务案例

(时间:10月14日下午13:30-16:30 )

·主讲嘉宾:G老师,控股集团总裁,公司涉及商贸、能源、金融、医疗、旅游、文化板块,曾担任知名证券公司投行业务负责人,过往负责过数十家企业的首发上市、并购重组、VIE回归重组及境内资本化项目、国有企业混改及再融资项目,目前涉及上市公司综合业务、国资国企混改项目、政府产业基金、国资并购重组等。

一、困境上市公司现状概述

1、困境上市公司市场现状

2、困境上市公司主要表现及案例

3、困境上市公司主要成因及对应解决方案

二、困境上市公司自救式及债权运作下的重生及案例分析

1、明股实债的债权置换

2、政府支持的产业基金/纾困基金

3、上市公司的断尾保命:重大资产出售

4、上市公司的救命稻草:重大资产重组

三、困境上市公司股权运作下的重生及案例分析

1、国进民退的控制权转移

2、上市公司的白衣骑士:多方交易

3、上市公司的欲火涅槃:破产重整

四、参与困境上市公司纾困重整的主要主体及参与路径

1、固定收益模式下的资金参与方式

2、产业资本参与下的股权重整模式

3、控股资本参与下的公司易主模式

4、子公司层面的互动重整

五、互动答疑

?

★

【互动交流研讨会】

强化彼此认知、问题答疑解惑、实现合作共赢

(时间:10月14日下午16:30-17:30 )

环节一:参会嘉宾自我介绍(可展示PPT)

环节二:实操问题交流研讨(提前发会务组)

环节三:潜在合作机会发掘

03 债转股政策解析与实务案例

(时间:10月15日上午09:00-12:00 )

· 主讲讲师:H老师,长期从事商业银行信贷管理与风险资产化解处置工作,先后在基层行、二级行、总行信贷与风险管理、不良资产处置部门工作,目前任职债转股实施机构,主要从事风险资产债转股工作。

一、债转股政策制度解析

1、政策出台背景

2、关于积极稳妥降低企业杠杆率的意见

3、关于市场化银行债权转股权的指导意见

4、金融资产投资公司管理办法(试行)

二、债转股实务案例介绍

1、业务场景与业务模式

2、案例1:收债转股(庭内)

3、案例2:收债转股(庭外)

4、案例3:发股还债(庭内)

5、案例4:发股还债(庭外)

6、风险客户债转股投资机会与风险把控

三、互动答疑

04 重整投资的法律与实践案例

(时间:10月15日下午13:30-16:30 )

· 主讲嘉宾:Z老师,在不良资产、困境企业并购重组、破产重整和结构性融资领域有着丰富的经验。参与大量的不良资产批量处置法律服务项目,账面总额超过2000亿元;承办30多个大型的企业困境重组项目,包括多个大型破产重整项目;代理四大资产管理公司、其他金融机构、社会投资人进行了大量的与不良资产处置、投融资相关的诉讼、执行业务;协助资产管理公司、信托业保障基金、信托公司、金融租赁公司等参与了大量的房地产项目的结构性融资的法律服务;参与近50个房地产项目的债务重组;为若干特殊机会投资基金的设立、运营提供法律顾问服务。

一、困境企业重整重组概览

1、重整市场现状和发展趋势

2、重组、重整的参与主体

3、重组、重整的业务原则

二、重组、重整的主要操作模式与手段

1、上市公司和非上市主体

2、法庭外重组、预重整、破产重整

3、重组、重整的内容

4、重组、重整的手段

三、困境企业重组重整项目的选择

1、陷入困境的原因

2、资产和负债情况

3、主营业务和经营管理情况

4、实控人的重整意愿和诉求

5、投资人的意愿和方案可行性

6、重整的时机

四、如何参与困境企业重组或重整

1、获取项目来源与渠道

2、介入的身份

3、投资方案设计

五、相关案例解析

1、复合型企业集团

2、单一主业上市公司

3、房地产公司

4、高端制造公司

六、互动答疑

报名方式:

15001156573(电话微信同号)

▼

往期推荐

如何挑选不良资产包?

最高院指导案例:“以房抵债”适用精解

金融资产管理公司处置不良资产的7大方式

关于重整计划草案提交、表决与批准的相关问题的梳理

银保监62号文!不良资产行业迎来最宽松的政策环境

起底AMC纾困房企逻辑——债务篇

2亿标的不良资产处置经典案例拆解

不良资产处置迎来巨大市场机会:趋势、原因和背景

最新披露!银行业不良率区域图谱来了,资产质量总体稳健,多地正加快不良率压降

戳下面的 阅读原文,更有料! 戳下面的 阅读原文,更有料! |

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022

戳下面的 阅读原文,更有料!

戳下面的 阅读原文,更有料!