|

|

随着并购交易DHL的商标权也易主了。IRS认为这次商标权转让是关联交易,且定价不符合独立交易原则,对其进行了转让定价调整。针对转让定价调整的两个方面,即受控和定价,DHL一方均提出了挑战。这是整个争议当中的重头戏。

一、是否存在共同控制?

DHL主张,商标权于1992年9月17日从DHL转让到了当时新成立的两家海外实体,而这两家实体当时受买方即境外投资人控制,与DHL不存在共同控制,因此本项商标权交易不是关联交易,不适用税法第482节下的转让定价调整规定。

IRS主张,商标转让的决定发生在1990年12月7日,当时还不存在这两家海外实体,当时的决定是DHL将商标权转让给DHLI,而DHLI与DHL在当时存在共同控制,因此商标权转让交易构成关联交易,适用转让定价调整规定。

税务法院梳理了背景事实如下:

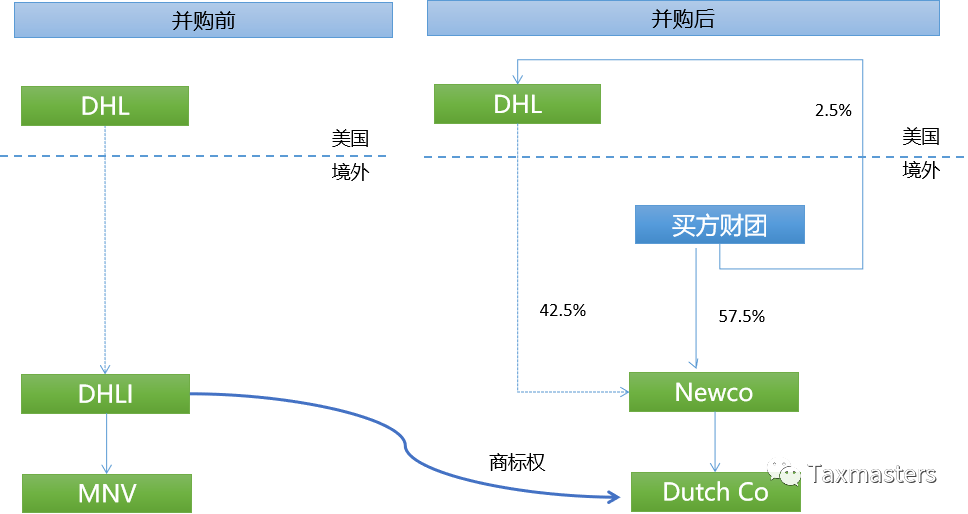

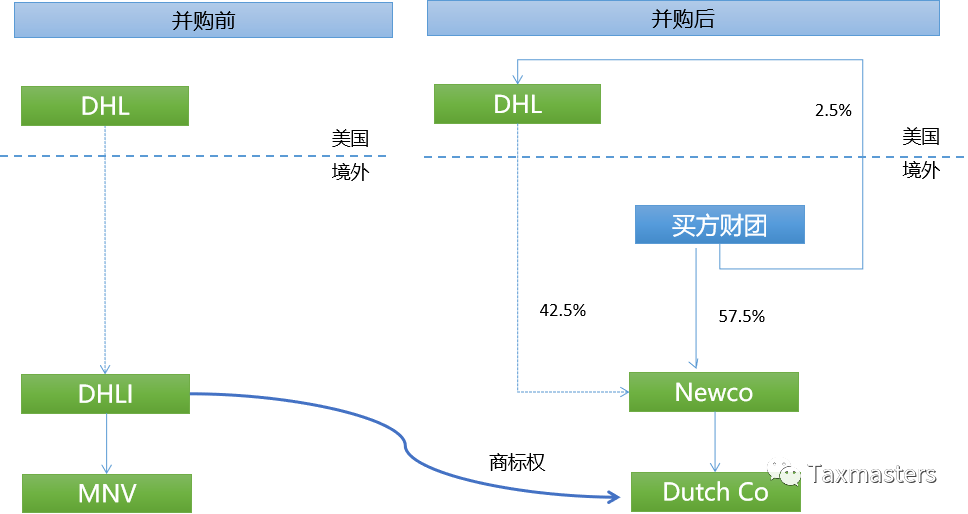

买方财团与DHL的股东于1990年12月7日达成最终协议(以下简称“主协议”),约定买方收购以下内容:

1.分两批收购DHLI和MNV57.5%的股权,其中针对第二批45%股权买方有选择权,股权的收购价格基于4.5亿美元的公司估值计算;

2.收购DHL2.5%的股权;

3.在买方已经收购DHLI和MNV的第二批股权的前提下,买方可选择收购“DHL”商标,收购价格为2,000万美元。

以上交易如约进行。其中1992年6月7日买方财团行使选择权买入了DHLI和MNV第二批的45%股权。DHLI的资产,包括其持有的DHL商标的海外权益和MNV股权随后进入了一家百慕大实体DHL International Ltd. (简称“Newco”)。DHL商标在美国的权益都进入Newco的子公司Dutchco。Newco是一家合资公司,其股权57.502%由买方持有,其余42.498%由卖方持有。

1992年9月17日买卖双方签订的商标收购协议明确,2000万美元的商标收购价格当中,1700万元属于收购美国商标的对价,300万元属于收购海外商标的对价。同日相关各方签订的保留权利协议(RORA)规定,DHL仍旧可以在美国独家使用和分许可DHL商标,Dutchco在15年内不收取使用费。期满后10年内,须收取0.75%的许可费。

关于如何确定商标转让交易发发生时间,税务法院说要遵循“交易法”(transactional approach)。本案中境外投资人取得公司控制权的选择权与购买商标权同在一项交易之下,该交易的条款都属于事先预见、相互一致、互相依赖,且各项协议条款都在一个月内达成一致意见,应当作为一个整体来看待。如果分开来看,就会使通过人为操纵一系列交易中的事件顺序来规避关联关系认定成为可能,造成形式重于实质的结果。因此税务法院赞同IRS的主张。巡回法院也赞同以上主张,认为应当以达成具有约束力的选择权协议的时间即1990年12月7日,而不是实施该选择权的时间即1992年9月17日,来确定交易发生。

接下来需要确定1990年12月7日这个时点上DHL与DHLI是否存在共同控制。DHL一方认为这个时点上DHLI和MNV的董事会中,境外投资人的代表占了13席中的7席。因此当时DHLI受境外投资人控制,与DHL不存在共同控制。IRS则认为境外投资人当时只持有DHLI和MNV的12.5%股权,离控制权很远,这两家实体应当仍旧认定为受DHL控制;另外董事会权力存在诸多限制,董事席位占比不具有参考性。

税务法院赞同IRS的看法。税务法院说,整个交易分两步进行,境外投资人第一步取得DHLI和MNV12.5%的股权并取得了对董事会的控制权,但是在这个过渡期间这种控制限于保护其投资,而不包括日常运营决策;另外,境外投资人的员工很少出现在运营实体中。因此境外投资人的控制有限。过渡期间公司的若干重大事件须经卖方批准。因此境外投资人当时的董事会控制权很有限。再考虑到境外投资人当时不拥有股权控制权,因此境外投资人当时不控制DHLI。那就说明仍旧是DHL控制DHLI,妥妥的共同控制。

巡回法院也赞同以上看法,认为税务法院关于共同控制的事实认定正确。

二、并购中的成交价格不会骗人吗?

IRS从交易法角度验证3亿美元的估值,说并购中双方的估值分析表明,公司的整体估值是5亿美元,减去账面净资产2亿美元,剩下的3亿美元不正是无形资产的价值吗?而无形资产不就是商标权吗?

DHL说1989年6月14日,买方发出的意向函中提出基于4.5亿美元的整体估值收购DHLI和MNV60%的股权,以及以5,000万美元的对价收购商标。这其中的5,000万美元就是商标权对价的上限。商标顶多就值这5,000万美元。最终的商标权转让价格是2,000万美元,这不是拍脑袋想出来的,是并购过程中买卖双方基于各自的利益谈出来的。由于买方即境外投资人是没有关联关系的第三方,谈出来的这个价格就是公允价值。为啥不直接看这个数额,而要舍近求远地从总价中推算商权权的价值呢?

IRS反驳说,交易总价是和买方谈的,因此交易总价是不会骗人的。总价当中划分多少给商标权,这个买方并不在意,还不是DHL与DHLI自己定的?当时的5,000万美元估值,主要是基于DHL需要的资金量而确定的,而不是真正的估值。后来从5,000万美元降到了2,000万美元,就是卖方律师一手促成的。在收购谈判阶段,1989年12月双方签署谅解备忘录中在约定“DHL”商标收购价格为5,000万美元的同时,还约定商标的估值有待于税务处理明确之后再最终确认。后来最终协议将商标估值确定为2,000万美元,显然是出于税务考虑。差出的这3,000万美元,DHLI后来通过15年免收商标费,以及后续10年的降低商标费费率的方式,补偿给了DHL。这不是串通好了人为压低商标权转让价格吗?换个角度说,DHL转让商标时保留了一定年限内在美国继续使用商标的权利,这是取得了非现金对价(也就是用部分商标权转让价格抵销商标许可费,笔者注),这个对价也要计入转让商标的价值当中。谁说交易价格不会骗人?你信吗?

税务法院同意IRS的观点,说这个交易有特殊性,就是买方只收购了商标的部分权益,这会导致定价时存在一事实上程度的灵活性和主观性,因此不论5,000万美元还2,000万美元的交易价都不可以确认为公允价值。后来在巡回法院再审时也支持了税务法院以上说法。

三、评估专家靠谱吗?

既然交易价格不可全信,那就来看评估价格吧。双方都请出了重量级的评估专家。法庭成了评估专家的战场。

在前期转让定价调查中,DHL拒不配合,IRS也不含糊,给商标做了6亿元的估值并据以发出欠税通知,也没有解释估值是怎么来的。到了诉讼阶段DHL公布了其依据,原来是依据经济学家Nicholas Baran的评估报告做出了的,其调整金额包括商标权销售调整以及许可费调整。Baran按3%的费率预计商标的特许权使用费,并将其折算为现值,计算出DHL商标的全球价值(1992年数值,下同)为6亿美元,其中美国国内的权利价值3.5亿美元,海外权利价值2.5亿美元。

庭审阶段双方都冷静下来了。IRS换了专家重新评估,两位新专家计算出来的商标权估值分别是2.87亿美元和3.28亿美元(尾注一),总之就是3亿美元上下。为方便叙述,以下我们简称这一次评估价为3亿美元。于是DHL一方的律师说,从6亿到3亿都是你们说的,这也太不靠谱了吧?仅凭这一点就说明IRS当初的转让定价调整决定不合理、任意且不正规。

税务法院说不能这样上纲上线啊。估值这件事,就是努力”向一个本身不精确的议题中注入巫术般的精确性“,不能要求过高。

针对全球商标,DHL一方的评估专家给出了5,500万美元的评估值。跟IRS的3亿美元差别很大。

税务法院说,两方专家主流上都同意采用relief from royalty 方法。该方法的核心是计算商标许可费的现金流折现值。这是个好方法,但是不同专家运同一方法结果差别很大,是其假设不同以及变量的取值不同所致。比如说DHL商标的特许权使用费率,IRS的一个专家其于市场上的费率水平,确定用1%。DHL的专家则说应该用RORA中的0.75%费率,并说这是双方公平协商谈出来的许可费水平,更有参考价值。税务法院说DHL的这种说法有瑕疵,因为前文分析过了,RORA中的费率是人为确定的,根本不是独立交易价。税务法院认为DHL一方专家由于前提假设有误,所有工夫都白费了;反观IRS一方,不仅假设没有错,而且采用的费率和系数更为合理;但是IRS一方也无法证明其计算出的价值全部都是商标权的价值,而不包含其它无形资产的价值;这也难怪,因为从全部无形资产中分离出商标权的价值这件事本身太难了。

我听出来税务法院言外之意是,IRS专家的功夫也白费了。IRS专家用了那么炫酷的方法评估得出的3亿美元数值,还不是约等于DHL网络的全部无形资产价值吗?用交易双方同意的公司整体估值数额减去账面净资产不就是这个数字吗?

国、能够拍板的一定不要解释

税务法院说,双方专家都有可取之处,本庭吸收了双方各一部分意见形成以下观点:

1.同意DHL网络全部无形资产价值为3亿美元(接受了IRS的主张);

2.同意以上3亿美元的价值由多种有价值的无形资产构成,除了商标之外,还有成本优势、业务量、技术诀窍、基础设施等无形资产的价值也在其中,能归结到商标权的只应是其中一部分(接受了DHL的主张);

3.DHL的专家说,在本次收购之前UPS曾有意向收购DHL,当时UPS明确不买DHL商标,说如果收购成功会停用DHL商标,这足以说明DHL的商标没有价值,DHL网络无形资产的主要价值在于商标之外。税务法院说UPS不需要这个商标并不表明这次交易的买家不需要,这次买家会继续使用DHL商标,这个商标是有价值的,是整个DHL网络无形资产价值的重要组成部分。另一方面,IRS一方专家也夸大了商标价值占整个无形资产价值的比例。税务法院说,大家都不要极端,折衷一下好不好?

4.IRS计算出的价值并不能全部归于商标权。基础设施和运营诀窍等也很重要。到底3亿美元的价值中有多少是商标权,实在是说不清楚,总之本庭觉得1.5亿美元这个数字比较合适,应当以此确认为全部商标的价值。

看到这里我笑出了声。1.5亿不就是3亿的一半吗?国内的税务局遇到分不清楚的情形就砍一半,美国的法院也会这个?税务法院接着说:

5.全球商标的价值是1.5亿美元,考虑到DHL在海外的业务更成功,本法庭认为应当三分之二归海外商标,海外商标价值为1亿美元。其余5000万美元为美国商标的价值。

6.商标注册在DHLI名下以及公司间协议不规范等问题会影响到独立交易价格。道理显而易见:第三方买家来购买这个商标,就会顾虑到可能产生的争议以及因而发生诉讼费用,要求在1亿美元的价值上再打个市场性折扣。因此本庭认为再砍一半比较合适,砍下来海外商标的价值是5,000万美元,就这么定了。

后来巡回法院说,控制关系和估值都是事实认定,鉴于税务法院的认定没有明显错误,本庭也接受了。

五、花钱买个评估报告是作假还是尽责?

商标权转让定价调整涉及的税法第6662节下的准确性罚款。这种罚款分两档。其中:

- 重大情形下适用6662(b)款,称为重大虚报估值罚款(substantial valuation mistatement),适用于转让定价高报至独立交易价格200%以上或者低报至独立交易价格50%以下,罚款比例为税款的20%。

- 严重情形下适用6662(h)罚款,称为严重虚报估值罚款(gross valuation mistatement penalty) ,适用于转让定价高报至独立交易价格400%以上或者低报至独立交易价格25%以下,罚款比例为税款的40%。

巡回法院已经认定DHL将5,000万美元的商标权低报为2,000万美元,其虚报比例已经达到了严重虚报的水平,是否适用6662(h)的40%罚款,还要看税法6662(c)款。该款规定,如果存在合理理由(reasonable cause),或者纳税人善意行事(acted in good faith),则可以免予以上罚款。

DHL为了支持这个2,000万美元的价格,曾经找了个金融机构即大名鼎鼎的贝恩(Bain)进行评估,这件事情事先约定在了RORA中。后来凡恩出具了安慰函(comfort letter),评估结果可想而知就是2,000万美元,评估基准日为1990年7月9日。

对于这一行为,税务法院和巡回法院看法截然不同。DHL一方主张信赖专家是善意的体现,税务法院不认可这种说法,认为这就是买报告。巡回法院说纳税人为了税务合规去向一个有声望的金融机构寻求一份安慰函这件事不应谴责,而且并没有证据表明DHL操纵了贝恩的估值,或者贝恩闭着眼睛按DHL的期望的数字出了报告。如果单说数字,IRS的估值距离最终确定的独立交易价格更远。因此,税务法院的看法是不对的,罚款应予推翻。

巡回法院的以上看法我严重支持。既然是专家大战,那么就要允许专家各为其主百花齐放,法院才能兼听则明。让专家说话,天塌不下来。

(正文结束)

尾注一:交割发生在1992年,应税所得应当在1992年申报,由于商标转让在1990年12月7日合同中已经约定了,因此本次估值基准时间确定为1990年。双方对此没有异议。

如果喜欢本文,请点击“在看”以防失联。

需要咨询国际税务问题?请通过上图中方式与我们联系。

欢迎关注,转发!转发时请务必保留上图中的作者信息。

相关文章:

DHL转让定价案例-收购引发天价税单

DHL转让定价案例-在胡搅蛮缠面前人人平等

DHL转让定价案例-商标权到底是谁的?

麦当劳的避税快餐,搞成了逃税

麦当劳的避税套餐,让欧盟无言以对

资产无形定价有方-GSK美国转让定价争议

资产无形交易可辨-GSK美国转让定价争议

资产无形贡献有报-GSK美国转让定价争议

资产无形识别有道-GSK美国转让定价争议

别人家的APA和消失的“市场溢价”-GSK美国转让定价争议

穿上马甲就可以卖高价吗?-GSK加拿大转让定价争议

你喝的不是可乐,是税务筹划

可口可乐有点冤

可口可乐望梅止渴

没有比较就没有伤害-可口可乐案中的可比性分析

传统是用来抛弃的-可口可乐转让定价方法

现代方法之争 -可口可乐一叶知秋

可口可乐案中的功能和风险纠缠

独立交易原则的第三维度和可口可乐案中的价值链分析

雪佛龙案,独立交易不是空中楼阁

难啃的苹果(一)-- 美国税制碎了一地

难啃的苹果(二)-- 库克避税有理

难啃的苹果(三)-- 列文孤掌难鸣

难啃的苹果(四)-- 别想秋后算账,顶多亡羊补牢

难啃的苹果(五)-- 欧盟挑起六方大战

难啃的苹果(六)- 独立交易原则的胜利

难啃的苹果(七)- BEPS尚未成功,OECD仍需努力

海关眼中的独立交易原则-美亚美国进口关税案例

进口关税出口价-日商岩井美国公司案例

心动的感觉-就《国别税收指南》答《中国税务报》 |

-

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022