|

不是每一张车票都可以抵扣!一定要记住这些提醒! 来源:财税焦点、郝老师说会计

今天跟大家分享的是几个关于处理车票抵扣增值税的注意事项。我们在处理车票抵扣增值税的时候,需要留意的地方有很多,千万不要看到车票就随手计入了“差旅费”,别忘了抵扣也是有期限的!

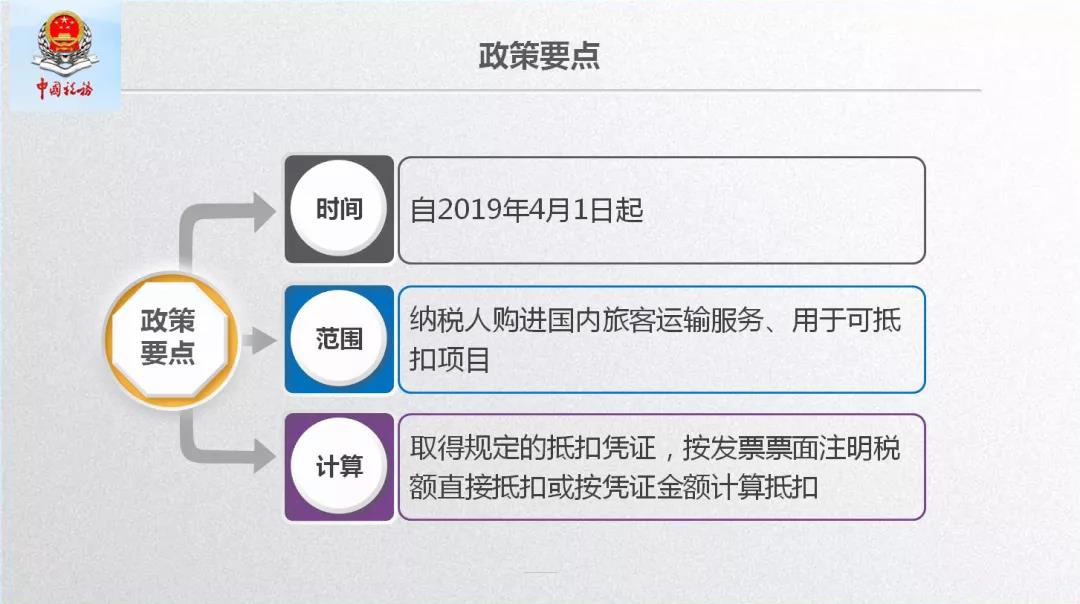

提醒1:日期必须是2019年4月1日后取得的车票才可以抵扣,之前的车票不得抵扣增值税。

提醒2:境内产生的符合条件的旅客运输服务才可以抵扣,境外车票不得抵扣增值税。

提醒3:只有符合条件的本公司职工的车票才可以抵扣,非本公司员工产生的旅客运输服务不可抵扣。

提醒4:老外在中国境内发生的符合条件的车票可以抵扣增值税,但是境外的不可以抵扣。

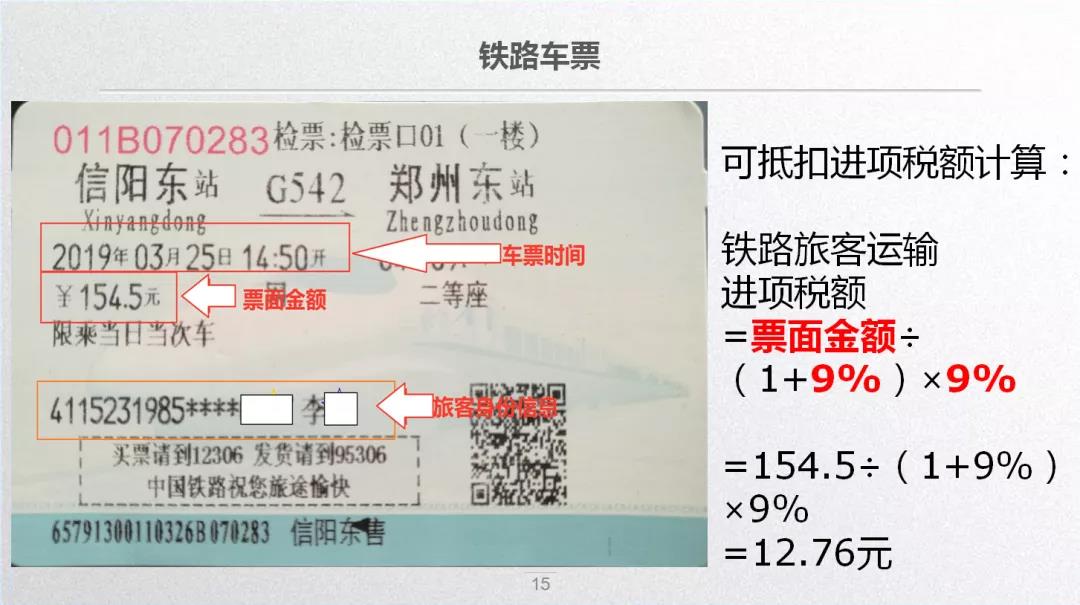

提醒5:注明旅客身份信息的车票才可以抵扣,未注明旅客身份信息的不得抵扣。

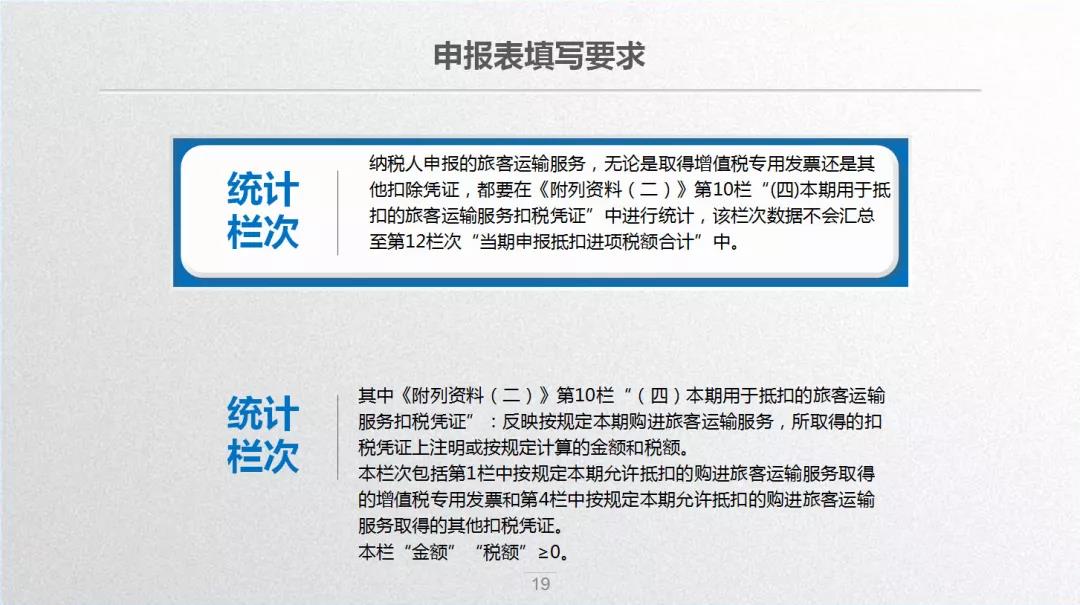

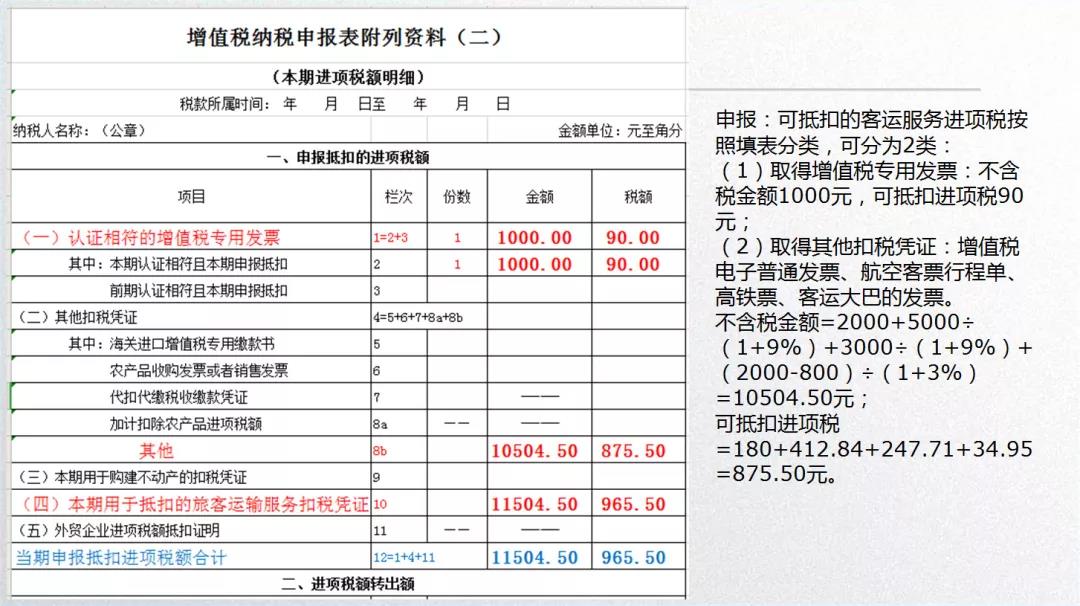

提醒6:符合条件的车票抵扣方式是计算抵扣,而不是认证后抵扣,取得增值税专用发票的车票才需要认证抵扣。

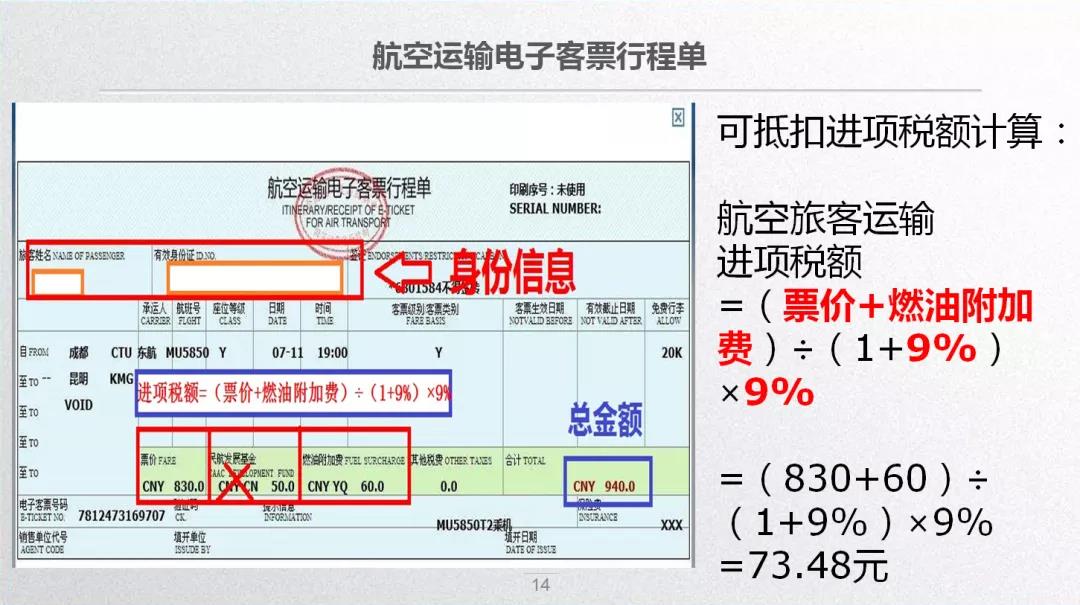

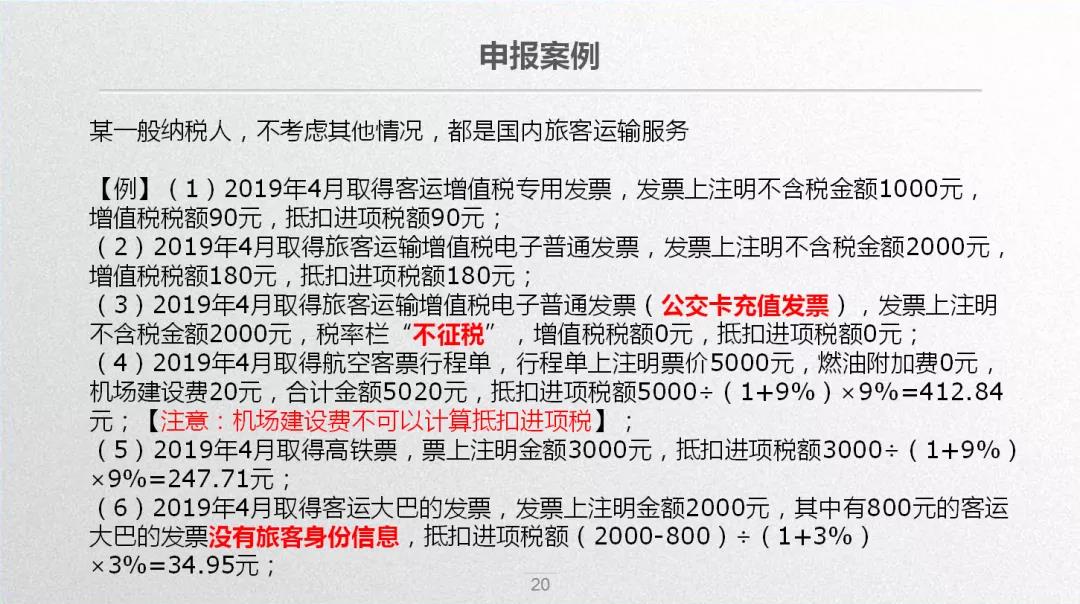

提醒7:航空运输电子客票行程单上只有票价+燃油附加费的金额可以抵扣,民航发展基金不作为计算进项税额的基数。

提醒8:员工与经营相关出差的车票可以抵扣,但是休假探亲以及外出旅游等集体福利性质的车票不得抵扣增值税。

提醒9:对于出租票、公交车票等普通发票不得计算抵扣。

提醒10:不是每一张车票都可以抵扣。

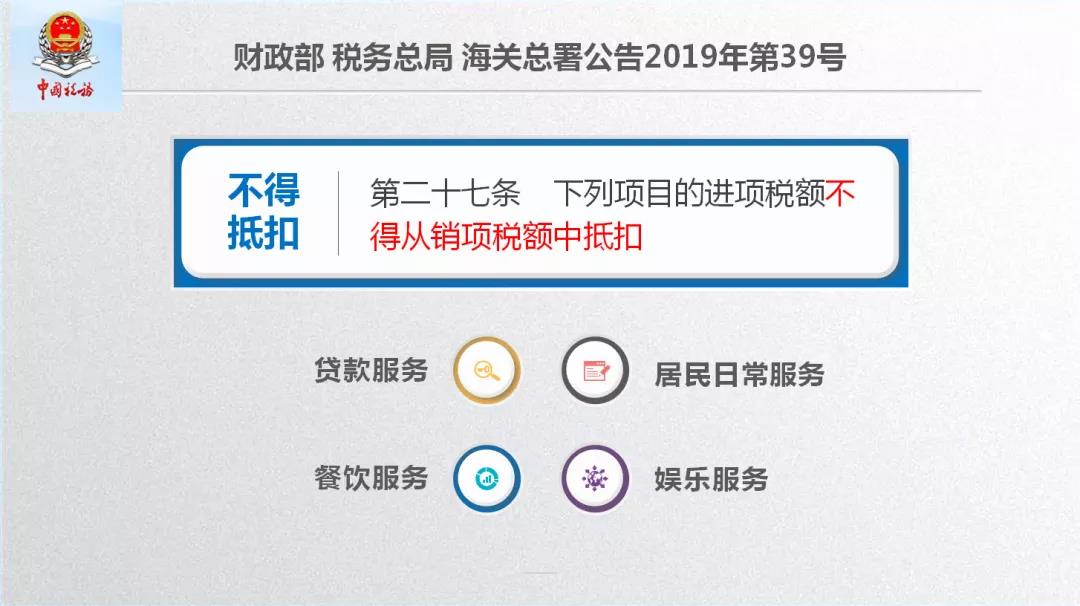

政策参考:根据财政部税务总局海关总署公告2019年第39号《关于深化增值税改革有关政策的公告》的相关政策规定:

纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

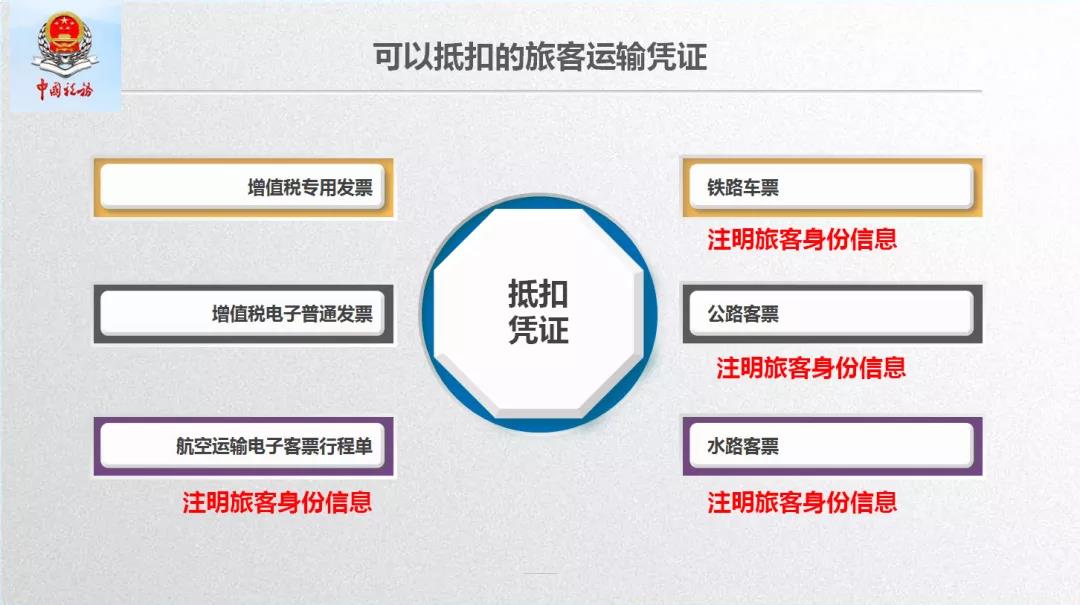

(一)纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

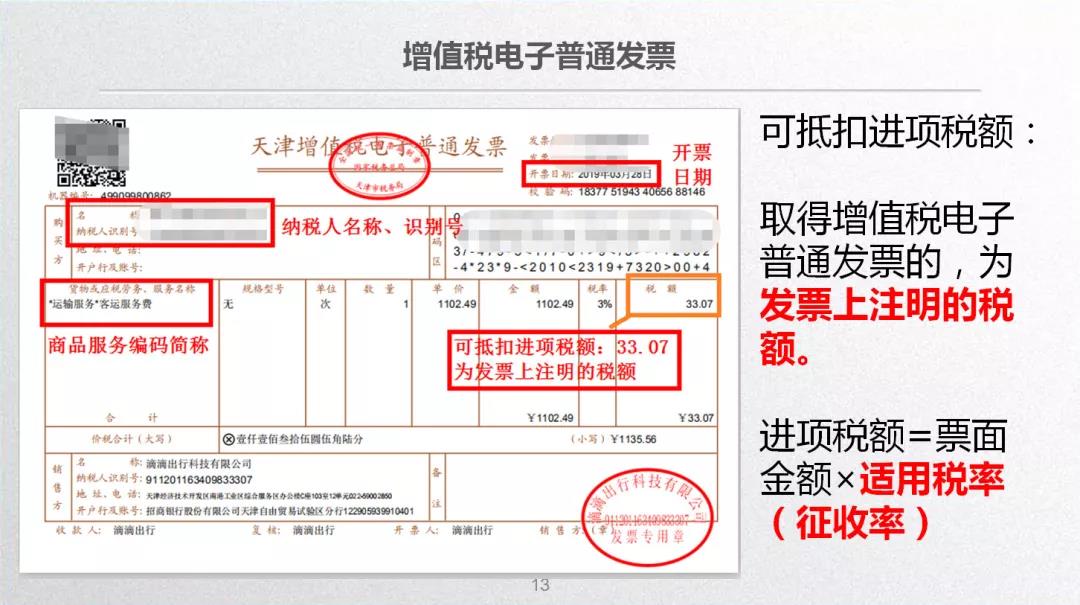

1.取得增值税电子普通发票的,为发票上注明的税额;

2.取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项 税额:航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

3.取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:铁路旅客运输进项税额=票面金额÷(1+9%)×9%

4.取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3

看到车票就计入了“差旅费”!

案列一:公司给客户刘总报销了来回飞机票2000元,不是“差旅费”!

应计入“业务招待费”。

注意:《企业所得税法实施条例》第四十三条:企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

案列二:公司的员工小刘春节回家探亲,按照公司规定允许报销来回飞机票2000元,不是“差旅费”!

应计入“福利费”。

注意:根据《企业所得税法实施条例》第四十条规定,企业发生的职工福利费支出,不超过工资、薪金总额14%的部分,准予扣除。

案列三:公司筹办过程中由于办理手续,财务部刘会计报销车票2000元,不是“差旅费”!

应计入“开办费”。

注意:《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)明确,新税法中开办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

案列四:公司的员工小刘外出进行岗位技能培训,按照公司规定允许报销来回飞机票2000元,不是“差旅费”!

应计入“职工教育经费”。

提醒:根据财政部、税务总局《关于企业职工教育经费税前扣除政策的通知》(财税[2018]51号)规定:“一、企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

案列五:公司给一名与公司经营无关人员报销了车票2000元,不是“差旅费”!

应计入“其他”。

提醒:根据《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022