|

填表说明

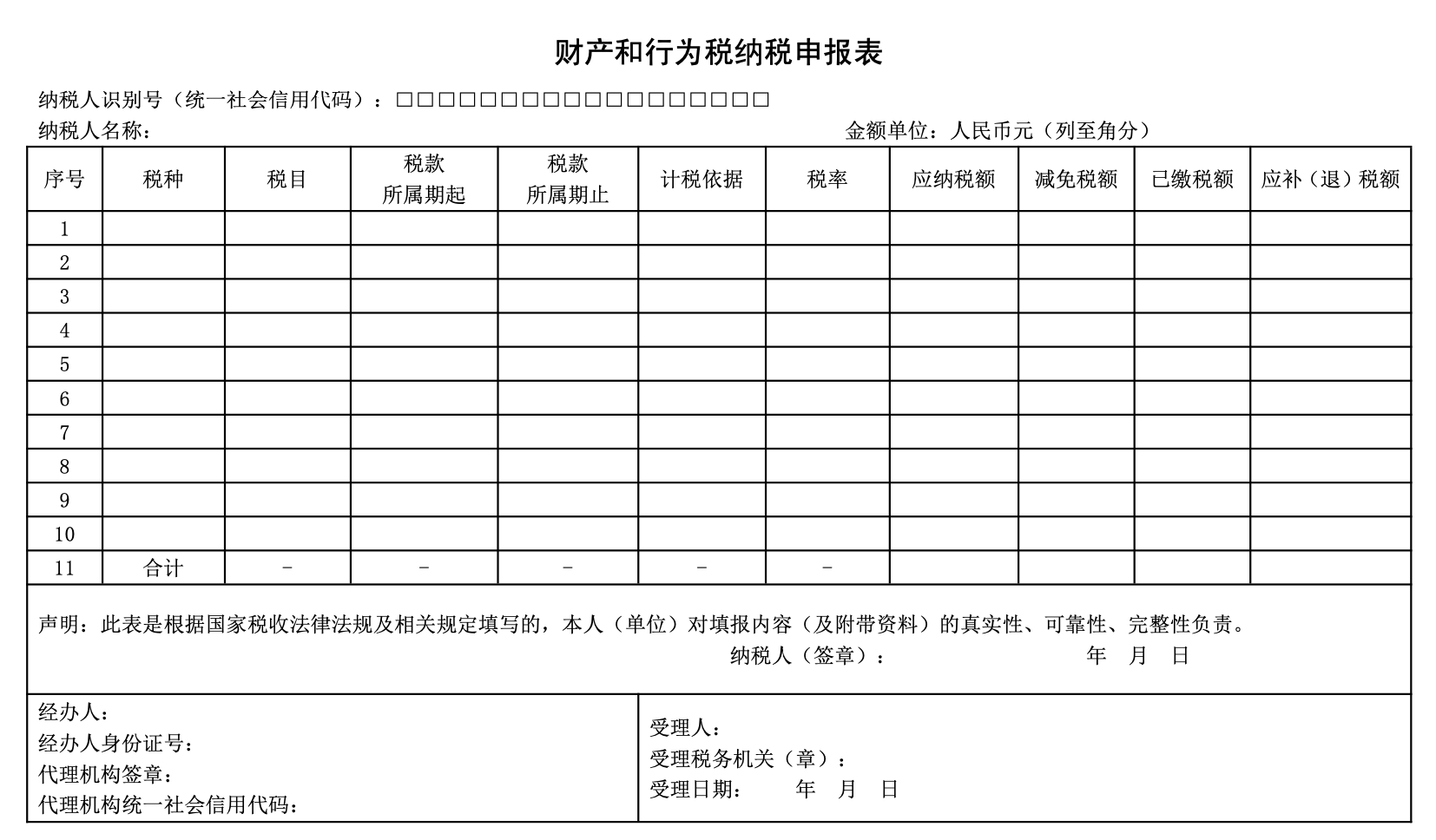

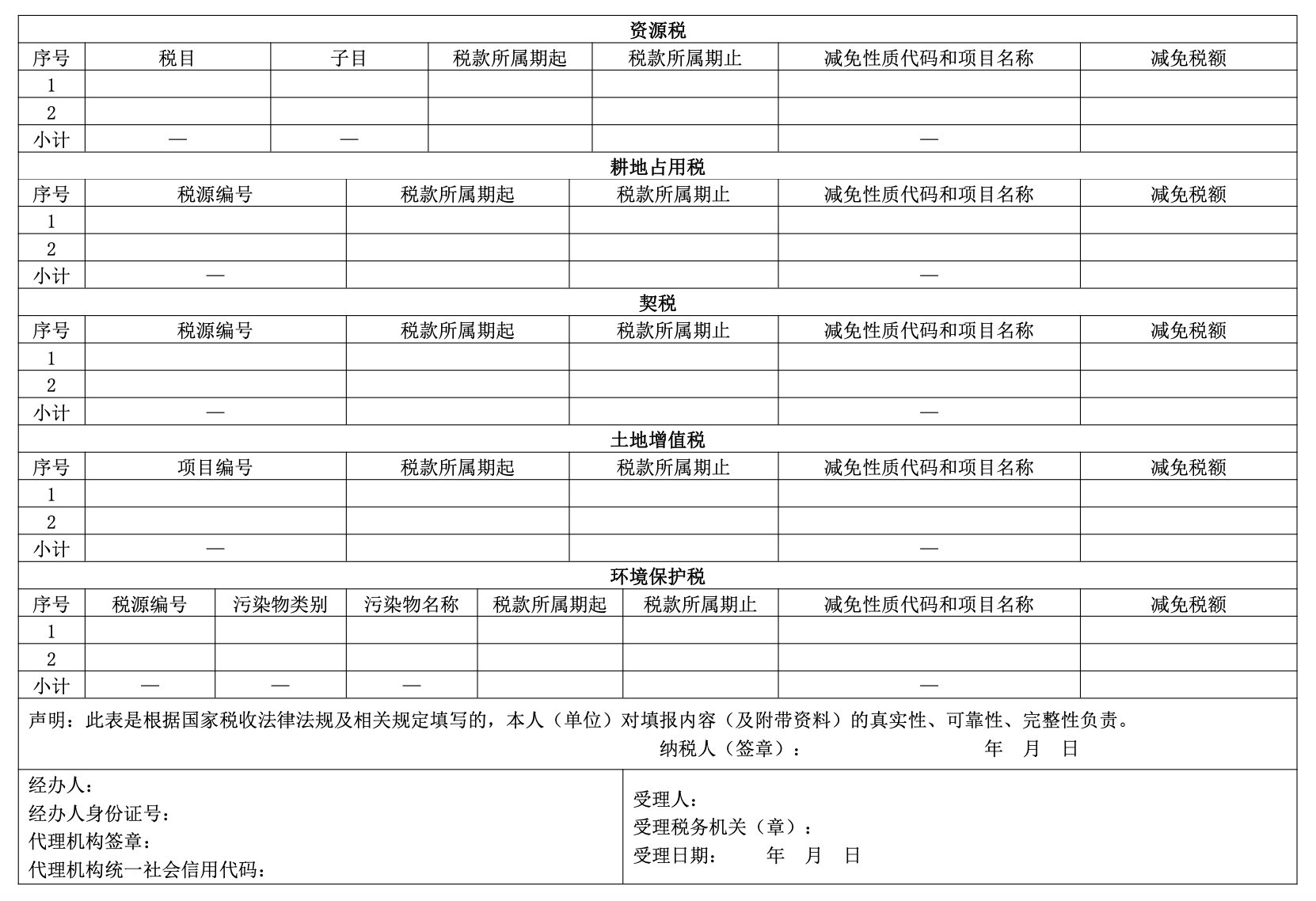

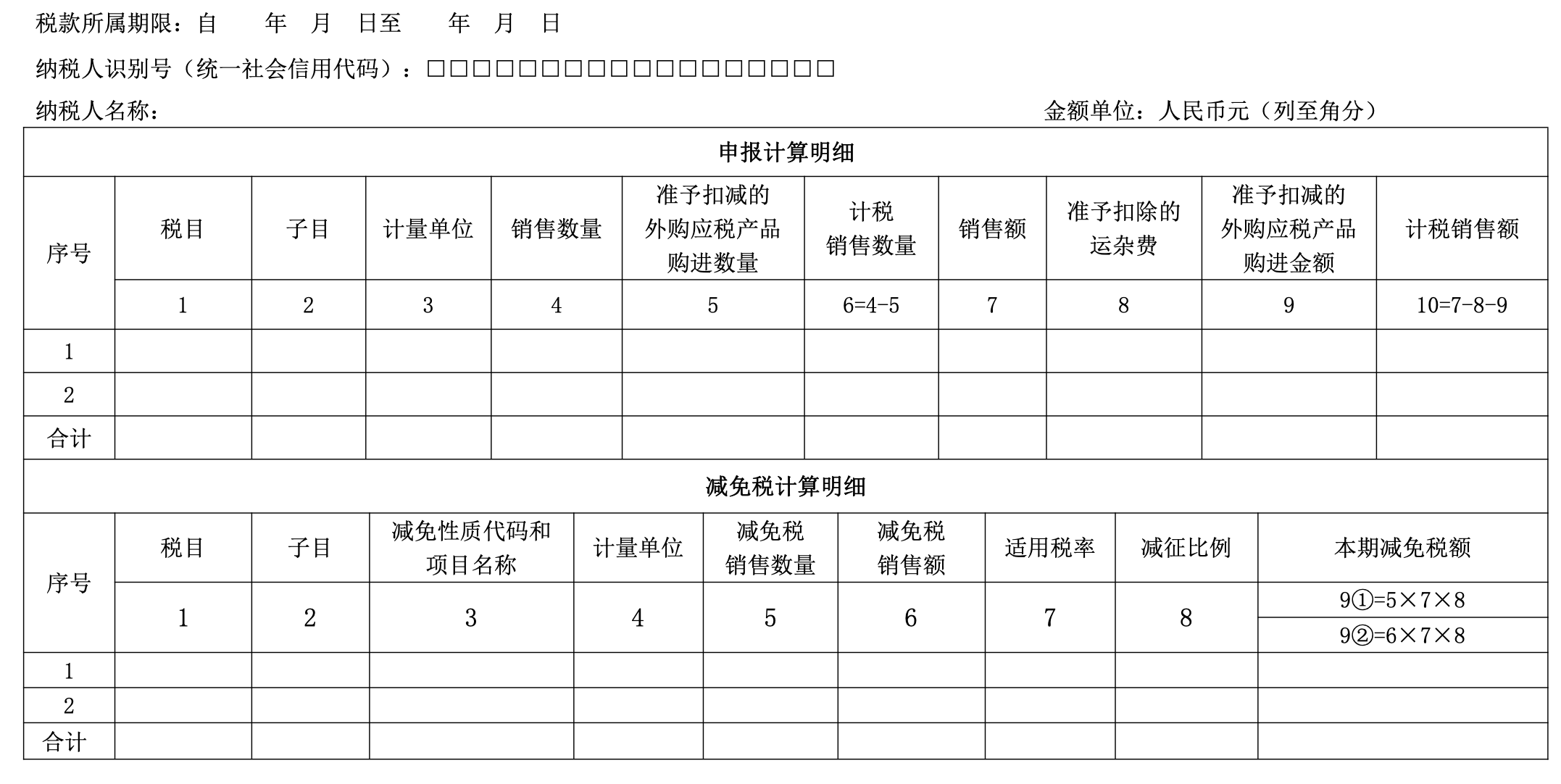

《财产和行为税减免税明细申报附表》填表说明

2. 纳税人识别号(统一社会信用代码):填写税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。纳税人名称:填写营业执照、税务登记证等证件载明的纳税人名称。 3. 适用增值税小规模纳税人减征政策的,需填写“本期是否适用增值税小规模纳税人减征政策”“本期适用增值税小规模纳税人减征政策起始时 间”“本期适用增值税小规模纳税人减征政策终止时间”。其余项目根据各税种税源明细表自动生成,减免税申报前需填写税源明细表。 4. 本期是否适用增值税小规模纳税人减征政策:适用增值税小规模纳税人减征政策的,填写本项。纳税人在税款所属期内适用增值税小规模纳税人减征政策的,勾选“是”;否则,勾选“否”。纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小规模纳税人的当月起适用减征优惠。增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用减征优惠;增值税年应税销售额超过小规模纳税人标准应当登记为一 般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用减征优惠。 5. 本期适用增值税小规模纳税人减征政策起始时间:适用增值税小规模纳税人减征政策的,填写本项。如果税款所属期内纳税人一直为增值税小规模纳税人,填写税款所属期起始月份;如果税款所属期内纳税人由增值税一般纳税人转登记为增值税小规模纳税人,填写成为增值税小规模纳税人的月份。6.本期适用增值税小规模纳税人减征政策终止时间:适用增值税小规模纳税人减征政策的,填写本项。如果税款所属期内纳税人一直为增值税小规模纳税人,填写税款所属期终止月份,如同时存在多个税款所属期,则填写最晚的税款所属期终止月份;如果税款所属期内纳税人由增值税小规模纳税人登记为增值税一般纳税人,填写增值税一般纳税人生效之日上月;经税务机关通知,逾期仍不办理增值税一般纳税人登记的,自逾期次月起不再适用减征优惠,填写逾期当月所在的月份。 7. 税款所属期起:指纳税人申报相应税种所属期的起始时间,具体到年、月、日。 8. 税款所属期止:指纳税人申报相应税种所属期的终止时间,具体到年、月、日。 9. 减免性质代码和项目名称:按照税务机关最新制发的减免税政策代码表中最细项减免项目名称填写。 减免税额:减免税项目对应的减免税金额。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022