|

|

完善我国税收政策体系以消除混合错配安排的影响 高健敏 作者单位:国家税务总局国际税务司 混合错配安排,指利用两个或两个以上税收管辖区对同一混合实体或混合工具在税务处理上的差异,以实现双重不征税(包括长期延迟),从而减少参与方总体税负的安排。为防止混合错配安排产生税基侵蚀和利润转移(Base Erosion and Profit Shifting,BEPS)风险,同时减少对跨境贸易和投资的影响,经济合作与发展组织(OECD)/二十国集团(G20)在BEPS项目第2项行动计划《消除混合错配安排的影响》中,关注了以降低税负为目的、人为筹划的混合错配安排。本文从剖析混合错配安排产生的原因和影响出发,结合BEPS和中国国情,梳理我国当前税收政策潜在的混合错配风险,提出转化落实BEPS项目第2项行动计划成果的建议。

一、产生混合错配的税制情况及混合错配安排的影响

(一)混合性金融工具

混合性金融工具是指既有债权投资性质、又有权益投资性质的金融工具。混合性金融工具会导致支付方所在国将其视为利息税前扣除,收款方所在国将其视为股息给予免税,进而产生双重不征税的结果。随着现代金融业的发展,同时具备债权和股权特征的金融工具较多,准确区分债权与股权比较困难。

从政策层面看,欧美许多国家都有对境外股息所得免税的规定,这是混合金融工具错配存在的一个重要制度背景。从企业角度看,跨国公司在国际避税安排中经常用到混合金融工具,比较典型的包括荷兰的利润分享贷款(Profit Participating Loan)及卢森堡的优先股权凭证(Preferred Equity Certificate)等。

(二)混合实体

按照OECD的定义,混合实体是指从税务角度,被一个国家认定为透明体(Fiscally Transparent),而在另一个国家被认定为不透明的税收实体。不同国家根据其对混合实体的性质判断,进行不同的税务处理,进而产生不协调的处理结果,可能导致双重不征税或双重征税。常见的混合实体有合伙企业、信托,以及个别国家一些特殊性质的实体。

1.混合实体支付

利用混合实体实现避税,最常见的方法是利用混合体发生支付,实现双重扣除或者一方扣除、另一方不计收入的税收结果。比较典型的混合实体支付错配是母公司通过设立在海外的混合实体对外借款,由于混合体所在国和母国对混合实体的税收性质认定不一致,由此导致利息在母公司所在国和混合体所在国获得双重扣除的税收待遇;或者是混合体发生集团内支付,即向母公司借款并支付利息,在混合体所在国正常税前扣除,但是被母国视为透明体,混合体向母公司支付的利息从母公司角度豁免征税,最终形成一方扣除、另一方不计收入的错配结果。

实践中,混合实体支付通常被美国跨国公司在荷兰、卢森堡等欧洲国家使用。一方面,美国税法存在勾选规则,可以随意将一个欧洲公司视为税收透明体;另一方面,荷兰、卢森堡等欧洲国家普遍存在合并纳税申报制度,在这种情况下,混合体的性质认定会产生差异,从而形成错配。

2.混合实体收款

相对于混合实体支付,混合实体作为收款方时也会产生错配结果。常见模式是母公司通过在海外设立的混合实体借款给第三方。混合体被母公司所在国视为具有独立纳税地位的实体(非透明体),被所在国认定为税收透明体,第三方向混合体支付的利息将不被混合体计入收入,而母公司也不会认可这笔收入,混合体取得的利息将正常被第三方税前扣除,但却不被母公司所在国和本国的任何一方计入收入征税,这就构成了一方扣除、另两方不计收入的错配结果。

混合实体收款的制度背景和混合实体支付类似,都是由于相关国家对混合体性质存在认定差异,由此形成错配安排的筹划空间。而且,由于涉及支付方、中间层和收款方三方,混合实体收款的影响面更宽,受其影响的国家也更多。

(三)输入性错配

输入性错配不是一种独立的错配安排形式,而是混合金融工具、混合体等错配安排的衍生物,是因正常交易将此前已经存在的混合金融工具、混合体等错配安排输入其他国家。

例如:S公司通过混合金融工具向甲公司借款并支付利息,同时,又将资金转借给另一个税收管辖区的乙公司。由于有关税收管辖区对混合金融工具所产生的收入性质认定不同,最终形成了乙公司支付的利息在本国税前扣除,S公司的利息支出与利息收入相抵,但甲公司所在国不计收入的错配结果。输入性错配与混合金融工具、混合体的制度背景相同。

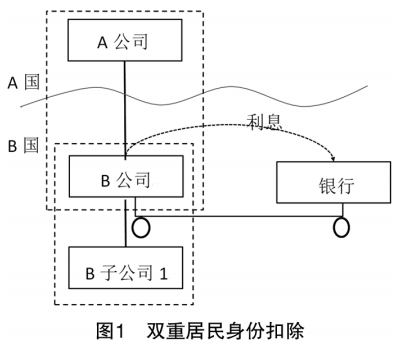

(四)双重居民身份扣除

双重居民身份扣除在错配形成机制上通常表现为,某纳税实体在注册成立国被视为税收居民,在另一国也被视为税收居民,且双方国家都存在合并纳税制度。这种定性上的差异,通常导致该纳税实体的利息支付发生在支付方所在国,支付方子公司的税前利润通过合并纳税制度被抵扣,但支付方母公司所在国也通过纳税合并申报制度抵扣其母公司的税前利润,由此达到了同一笔利息支付被重复抵扣的避税效果。欧洲国家普遍存在的合并纳税制度是双重居民身份扣除错配安排的制度背景。

如图1所示,B公司在A国和B国均为税收居民,应就其全球收入净额在两个税收管辖区纳税,也可根据两国的合并纳税制度将任意亏损净额转给同一国内其他居民公司(A公司或者B子公司1),抵减其应税收入。通过两国的合并纳税制度“转让”利息扣除,使得同一笔利息支出在A国和B国重复抵扣其应税收入。

(五)分支机构错配

分支机构错配主要是利用分支机构收入和支出归属方面的差异,以及居民税收管辖区对常设机构的税收免除规则,产生一方扣除、其他方不计收入或双重扣除的错配结果。其基本架构形式有以下四种:

1.不视为常设机构的架构(Disregarded PE)

居民国的母公司通过设在境外的分支机构借款给第三方关联公司,第三方关联公司向分支机构支付的利息可以税前扣除。分支机构所在国认为,该分支机构不构成常设机构,对该笔利息收入不予征税。母公司所在国将该笔利息收入归属于分支机构,并根据其国内法有关规定不予征税,由此造成一方扣除、另两方不计收入的集团内错配结果。

2.转移分支机构支付的架构(Diverted Branch Payments)

居民国的母公司通过设在境外的分支机构(构成常设机构)向第三方贷款,分支机构将收到的利息归属于母公司。分支机构所在国认为,母公司所在国拥有优先征税权,对该利息收入不予征税。母公司所在国认为,该利息收入归属于常设机构,亦不予征税。由此,造成一方扣除、另两方不计收入的错配结果。

3.视同分支机构支付的架构(Deemed Branch Payments)

母公司拥有无形资产,其境外分支机构(构成常设机构)利用该无形资产向第三方提供服务并收取费用,第三方公司支付的费用可以税前扣除。但是,分支机构所在国将其视同一笔由分支机构支付给母公司的无形资产使用权费用,从而分支机构收支相抵。而母公司所在国认为,服务费收入归属于常设机构,且不认可视同支付的存在。由此,造成一方扣除、一方不计收入的错配结果。

4.双重扣除的分支机构支付的架构(Double Deduction Branch Payments)

母公司向第三方银行贷款,并利用该贷款在母公司所在国构成盈利性资产,其境外分支机构(构成常设机构)并不通过该贷款相关的资产获得盈利。母公司所在国通过一定方法将利息支出全部归属于母公司,分支机构所在国采取相反的方法,认为分支机构也承担部分利息支出。由此,造成双重扣除的错配结果。

二、BEPS项目行动计划关于混合错配的成果

(一)消除混合错配安排的影响

BEPS项目第2项行动计划最终报告成果——《消除混合错配安排的影响》,就如何解决同一开支多重抵扣等混合错配问题,对国内立法和税收协定提出以下政策建议。

一是国内法建议。对于混合金融工具,报告提出“对来源国已税前扣除的股息不给予免税待遇”和“居民国适当限制预提所得税抵免”的国内法修改建议。对于混合实体收款,报告提出“完善居民国境外投资及抵免制度(如受控外国公司制度)”和“完善境外混合体性质认定规则”的建议。这些建议主要是从居民国角度提出,如果居民国采纳OECD/G20报告建议,消除了相关错配结果,将不再适用反错配规则。

二是反错配规则建议。针对混合金融工具、混合实体支付所形成的一方扣除、另一方不计收入的错配结果,报告建议,首先由支付方所在国采取措施不允许税前扣除(首要规则),在支付方未采取行动的情况下,收款方所在国可计入收入征税(次要规则)。针对混合实体收款所形成的一方扣除、一方不计收入的错配结果,报告建议,支付方所在国不允许税前扣除。针对混合实体支付引起的双重扣除的错配结果,报告建议,首先是母公司所在国不允许税前扣除(首要规则),在母公司所在国不采取措施的情况下,支付方所在国不允许扣除(次要规则)。针对双重居民身份扣除引起的双重扣除的错配结果,报告建议,母公司所在国不允许税前扣除(无次要规则)。针对输入性错配引起的间接性一方扣除、一方不计收入的错配结果,报告建议,支付方所在国不允许税前扣除。详见表1。

三是协定修改完善建议。针对利用混合工具和实体(包括双重居民身份)不当享受税收协定待遇的问题,报告提出了协定修订建议,并强调国内法可能出现的变化与OECD税收协定范本条文间的交叉影响。对协定范本的修订主要涉及第4(3)条、第1条,分别针对双重居民实体、透明体混合错配问题。国内法建议部分与协定条款不存在冲突。

(二)消除分支机构错配安排的影响

2017年8月,OECD发布BEPS项目第2项行动计划成果报告——《消除分支机构错配安排的影响》,针对利用分支结构产生的类似错配的税收影响和政策问题,提出适当扩大混合实体相关反错配规则的适用范围,以消除分支机构错配影响的建议。

三、相关国家采取的措施

目前,除欧盟外已有包括英国、美国、澳大利亚、日本、新西兰、墨西哥、马来西亚等在内的11个国家(地区)引入或者准备引入反错配规则,修改完善国内税法。

英国于2015年11月发布落实混合错配行动计划成果的立法草案(2017年1月1日生效),根据BEPS项目成果报告引入新的反错配规则,以替代现有的反滥用条款。2018年7月,为满足欧盟反避税指令(Anti-Tax Avoidance Directive,ATAD)的要求,英国又发布了《关于混合和其他错配的反避税指令》,适用于所有在一个或多个欧盟成员国设立公司、需要缴纳欧盟税的纳税人。

2016年7月和2017年5月,欧盟先后通过2016/1164反避税指令(ATAD I)和2017/952反避税指令(ATAD II),其中针对混合错配的规则自2020年1月开始实施。欧盟反避税指令(ATAD I和ATAD II)是欧盟为响应OECD/G20的BEPS项目行动计划而采取的反避税一揽子措施的重要组成部分。其中的反错配规则较大程度借鉴和吸收了BEPS项目第2项行动计划成果,提出了针对金融工具错配、混合实体支付/收款、输入性错配、居民身份错配的一揽子措施。

美国2017年通过《减税与就业法案》,增加了两个新的反混合错配条款:第245A(e)条和第267A条,借鉴了BEPS项目成果报告中的部分反混合错配规则和反分支机构错配规则,针对产生一方扣除、另一方不计收入的股息,以及混合金融工具和混合实体支付作出限制。该法案适用于2017年12月31日后发生的交易。

四、混合错配安排对我国税收的影响

作为居民国(投资国/收款国),我国对居民企业取得的非居民企业股息不免税,不允许境外分支机构亏损抵免境内所得,且不存在将混合体认定为透明体的制度,因此混合金融工具、混合实体支付、输入性错配和双重居民身份扣除四类混合错配安排都不会对我国产生实质影响。但是,由于税收混合体有可能被我国认定为具有独立纳税地位的分支机构,而被对方国认定为税收透明体,因此,混合实体收款的错配安排可能会对我国产生影响。

作为来源国(支付国),我国不存在将混合体认定为透明体的制度,因此混合实体支付和双重居民身份扣除不会对我国产生影响。但是,满足《国家税务总局关于企业混合性投资业务企业所得税处理问题的公告》(国家税务总局公告2013年第41号,以下简称41号公告)规定条件的混合型投资业务,按债权投资业务进行税务处理,这类混合金融工具错配安排形式可能会对我国产生影响。同理,混合实体收款和输入性错配有可能对我国产生影响,而且这两种错配机制中,居民国和中间国享有事实上的优先征税权,我国很难掌握足够信息以确认错配安排的存在,进而否认税前扣除有关利息。

作为中间国,由于存在对外商投资合伙企业来源于中国境内所得不征税的可能性,一方扣除、另外两方不计收入的混合实体收款可能会对我国造成影响。针对输入性错配安排,我国处在中间国位置,税收方面不受影响,但是存在间接促成混合错配的政策空间。

具体见表2。

分支机构错配的情况下,我国现行基础制度面临一定风险。例如:对于可忽略的分支机构架构,由于我国对境外所得征税,因此作为母国时不存在错配风险,但是作为支付国或分支机构所在国时有可能面临错配风险。对于视同分支机构支付,根据《中华人民共和国企业所得税实施条例》第四十九条,总分机构间发生的利息、特许权使用费不得扣除,相当于不认可名义支付,因此我国不会面临相关错配风险,但我国规则和OECD推荐规则不一致,可能产生双重征税。

五、我国转化BEPS项目第2项行动计划成果的建议

BEPS项目第2项行动计划涉及国内税制和国际税制的协调,是我国积极参与国际税收规则制定的重要路径之一。虽然目前我国受混合错配安排影响程度不深,但随着我国金融改革、税制改革、跨境投资和人民币国际化步伐的加快,因混合错配安排导致的税基侵蚀问题未来有可能成为严峻挑战。此外,BEPS项目行动计划具有很强的互动性,我国从负责任大国的角度出发,采取反错配措施,减少错配筹划安排,对更大范围内消除混合错配影响将产生重要作用,有助于促进区域乃至全球公平竞争和经济秩序正常化。

(一)国内法完善建议

1.完善混合性投资业务相关税收政策

根据41号公告,同时符合下列条件的企业混合性投资业务,按债权投资业务进行企业所得税处理:

(1)被投资企业接受投资后,需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息);

(2)有明确的投资期限或特定的投资条件,并在投资期满或者满足特定投资条件后,被投资企业需要赎回投资或偿还本金;

(3)投资企业对被投资企业净资产不拥有所有权;

(4)投资企业不具有选举权和被选举权;

(5)投资企业不参与被投资企业日常生产经营活动。

如果境外公司向我国居民企业投资,符合上述条件的混合性投资业务被视为债权投资,我国企业支付利息可获得税前扣除,对方国家按其国内法视为股权投资,而将收到的“利息”作为股息给予免税待遇,将形成一方扣除、一方不计收入的错配结果。

借鉴混合金融工具研究成果,建议完善41号公告第一款所列举的五个条件,将某些典型的混合贷款完全排除在享受我国税前扣除的权利之外,例如增加以下条件作为享受税前扣除的前提:

(1)投资者除享有收取固定利息的权利外,不得享有分享被投资者利润的权利;

(2)投资期限不能超过30年。

此外,建议针对41号公告出台一项补充性规定:“投资人从事跨国混合性投资业务,如果投资所得根据投资人所在国的相关法律,被认定为股息,从而免于在投资人所在国纳税,该投资所得在中国不适用41号公告第二条第一项的所得税处理,即被投资企业不得对该投资所得进行税前扣除。”

2.完善境外实体性质判定的相关税收政策

混合实体收款导致的错配涉及国外实体的纳税性质判定问题。对此,我国尚未建立起一套完整清晰的规则。《中华人民共和国企业所得税法》第一条规定,根据我国法律成立的合伙企业和个人独资企业不属于企业所得税法的纳税人。但是如何认定境外合伙企业的纳税性质以及如何征税,目前并未明确。

此外,《财政部国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税〔2009〕125号)第三条第一项规定,居民企业在境外投资设立不具有独立纳税地位的分支机构,其来源于境外的所得,以境外收入总额扣除与取得境外收入有关的各项合理支出后的余额为应纳税所得额。同时,第十三条规定,不具有独立纳税地位,是指根据企业设立地法律不具有独立法人地位或者按照税收协定规定不认定为对方国家(地区)的税收居民。

理论上,的确存在某国外实体在国外被认定为纳税实体,在我国却被认定为不具有独立纳税地位的分支机构的情况。为了从技术上完全排除这种避税安排在我国适用的可能性,以及进一步完善我国关于境外实体的性质判定,建议出台一项补充性规定:“《财政部国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税〔2009〕125号)第十三条所称的 不具有独立法人地位 ,是指根据企业设立地法律,不具有独立的纳税主体地位。”

(二)协定谈签建议

BEPS项目第2项行动计划协定方面的成果最后被纳入第15项行动计划——《制定用于修订双边税收协定的多边协议》。2016年11月,《实施税收协定相关措施以防止税基侵蚀和利润转移的多边公约》(以下简称《多边公约》)获正式通过,《多边公约》的第二章即是针对混合错配的修改。2017年6月,包括中国在内的67个国家和地区首批签署《多边公约》,此后签约国家陆续增多,截至2020年7月22日,共有94个辖区签署了《多边公约》。中国是全球税收协定网络最广泛的国家之一,《多边公约》的签署为我国快速修改协定、完善反错配相关规则创造了条件(但仍受限于协定缔约对方是否签署公约等条件)。

实践证明,我国倡导和坚持的股息、利息、特许权使用费来源国征税原则,不但有效保护了发展中国家的税基,还在一定程度上弥补了混合错配安排的后果,应当继续坚持。同时,还应兼顾我国作为全球排名前列的对外投资国和外资流入经济体的身份,平衡居民国和来源国税收利益,保护发展中国家税基安全,促进公平竞争,维护正常经济秩序,促进全球经济发展。

END

(本文刊载于《国际税收》2020年第12期)

|

-

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022