|

|

增值税发票管理系统新增三项编码

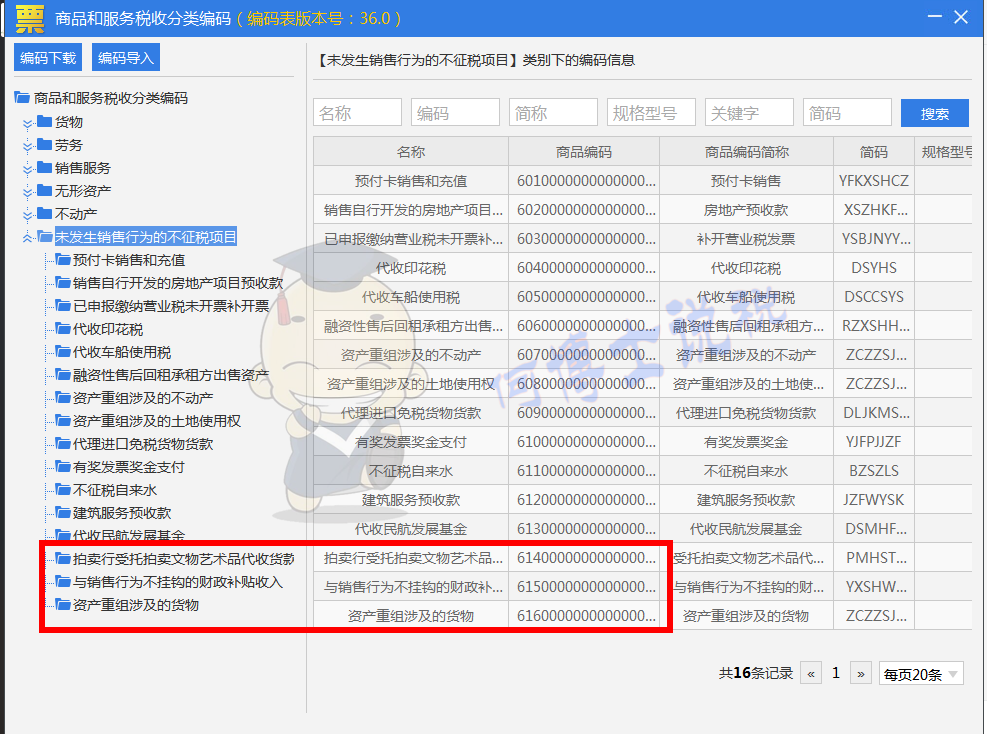

近日,国家税务总局升级增值税发票管理系统的商品和服务税收分类编码,6开头的「未发生销售行为的不征税项目」新增614、615、616三个不征税编码,如下图:

一、614编码:拍卖行受托拍卖文物艺术品代收货款

文件依据:《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)第三条 拍卖行受托拍卖文物艺术品,委托方按规定享受免征增值税政策的,拍卖行可以自己名义就代为收取的货物价款向购买方开具增值税普通发票,对应的货物价款不计入拍卖行的增值税应税收入。

二、615编码:与销售行为不挂钩的财政补贴收入

文件依据:《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)第七条 纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

应用举例:某PPP项目公司投资经营一条高速公路,根据相关协议,运营期内如果项目公司年收入超过5000万元,政府不予补差,如不足5000万元,政府将补齐5000万元与实际年收入的差额,则该项目公司收到补差时,可选择615编码向政府开具发票。

三、616编码:资产重组涉及的货物

文件依据:《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号),纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

提醒:不征税发票只能开具普通发票,票面税率栏显示「不征税」,税额栏显示「***」。

按照《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)规定,6开头的分类编码为“未发生销售行为的不征税项目”,用于纳税人收取款项但未发生销售货物、应税劳务、服务、无形资产或不动产的情形。使用“未发生销售行为的不征税项目”编码,发票税率栏应填写“不征税”,不得开具增值税专用发票。

还有哪些情形可以开具“不征税”发票?下面一起来看看吧!

不征税发票是什么? 不征税发票本身不是一个法定概念,主要是指在符合规定的情况下,针对未发生增值税应税行为的不征税项目,在税控系统2.0开票软件中开具的税率栏为“不征税”字样的增值税普通发票!

哪些情形可以开具不征税发票? 未发生销售行为的不征税项目:指纳税人收取款项但未发生销售货物、应税劳务、服务、无形资产或不动产的情形。

601

预付卡销售和充值:单用途卡发卡企业或者售卡企业销售单用途卡,或者接受单用途卡持卡人充值取得的预收资金,不缴纳增值税。支付机构销售多用途卡取得的等值人民币资金,或者接受多用途卡持卡人充值取得的充值资金,不缴纳增值税

【政策依据】《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)

602

销售自行开发的房地产项目预收款:收款预收款时纳税义务未发生

【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

603

已申报缴纳营业税未开票补开票:对在原地税已申报营业税但未开具发票的行为,补开增值税普通发票。

604

代收印花税:非税务机关等其他单位为税务机关代收的印花税

605

代收车船使用税:代收车船税,代收行为不缴增值税。

606

融资性售后回租承租方出售资产:融资性售后回租业务是指承租方以融资为目的将资产出售给经批准从事融资租赁业务的企业后,又将该项资产从该融资租赁企业租回的行为。融资性售后回租业务中承租方出售资产时,资产所有权以及与资产所有权有关的全部报酬和风险并未完全转移不征收增值地税

【政策依据】《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局2010年第13号公告)

607

资产重组涉及的不动产

【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2《营业税改征增值税试点有关事项的规定》

608

资产重组涉及的土地使用权:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2《营业税改征增值税试点有关事项的规定》

609

代理进口免税货物货款:纳税人代理进口按规定免征进口增值税的货物,其销售额不包括向委托方收取并代为支付的货款。向委托方收取并代为支付的款项,不得开具增值税专用发票,可以开具增值税普通发票。

【政策依据】《国家税务总局关于在境外提供建筑服务等有关问题的公告》(国家税务总局公告2016年69号)

610

有奖发票奖金支付:未发生销售行为不征收增值税611不征税自来水:原对城镇公共供水用水户在基本水价(自来水价格)外征收水资源费的试点省份,在水资源费改税试点期间,按照不增加城镇公共供水企业负担的原则,城镇公共供水企业缴纳的水资源税所对应的水费收入,不计征增值税

【政策依据】《国家税务总局关于水资源费改税后城镇公共供水企业增值税发票开具问题的公告》(国家税务总局公告2017年第47号)

612

建筑服务预收款:收款预收款时纳税义务未发生

【政策依据】《财政部 国家税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)

613

代收民航发展基金:代收行为不征增值税

614

拍卖行受托拍卖文物艺术品代收货款:拍卖行受托拍卖文物艺术品,委托方按规定享受免征增值税政策的,拍卖行可以自己名义就代为收取的货物价款向购买方开具增值税普通发票,对应的货物价款不计入拍卖行的增值税应税收入

【政策依据】《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)

615

与销售行为不挂钩的财政补贴收入:纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

【政策依据】《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)

616

资产重组涉及的货物:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

【政策依据】《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局2011年第13号公告)

不征税发票可以作为税前扣除凭证吗? 企业在境内发生的支出项目不属于应税项目的,对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证;对方为个人的,以内部凭证作为税前扣除凭证。

企业在境内发生的支出项目虽不属于应税项目,但按税务总局规定可以开具发票的,可以发票作为税前扣除凭证。

可以作为税前扣除凭证情形:1.已申报缴纳营业税未开票补开增值税普通发票 2.非税务机关等其他单位为税务机关代收的印花税(铁路货物运输、银行贷款)

3.代收车船使用税(保险行业代收)

4.有奖发票奖金支付

5.不征税自来水代收

6.民航发展基金

政策依据:《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告2018年第28号)

|

-

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022