|

消费地原则在B2B跨境转让服务或无形资产中的应用 作者:冯秀娟 郝万丽 作者单位:北京经济管理职业学院 来源:《国际税收》2020年第4期 新时代我国服务贸易蓬勃发展,2019年我国服务贸易进出口总额达到54152.9亿元人民币,我国知识密集型服务进出口额同比增长10.8%,高于服务进出口整体增速8个百分点,其中,电信计算机和信息服务延续快速增长态势,进出口增速达到18.9%。服务贸易的大力发展提升了我国在全球价值链中的地位,为中国经济的高质量发展提供了内生动力。与有形商品贸易相比,服务或无形资产具有生产与消费过程统一性、无形性、独特性、交易数字化、虚拟化等特点,跨境转让服务或无形资产为各国政府带来复杂的税收征管问题。 我国关于服务或无形资产跨境贸易的增值税征收管理,在《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号,以下简称“36号文”)中,规定境内的单位和个人销售的部分服务和无形资产适用增值税零税率,如提供国际运输服务、向境外单位提供的完全在境外消费的研发服务等;境内的单位和个人销售的部分服务和无形资产免征增值税,如工程项目在境外的建筑服务、向境外单位提供的完全在境外消费的电信服务、知识产权服务等。 但是,对境外企业提供的服务或无形资产增值税征收管理,36号文规定,在境内销售服务、无形资产应当征收增值税。具体是指服务(租赁不动产除外)或者无形资产(自然资源使用权除外)的销售方或者购买方在境内;所销售自然资源使用权的自然资源在境内等情形,相关规定较为笼统,没有明确区分Business-to-Customer(B2C)和Business-to-Business(B2B)交易。在B2B交易中,单一位置实体(Single Location Entity,SLE)和多重位置实体(Multiple Location Entity,MLE)的交易如何征税也没有做出明确的规定。 随着跨境转让服务或无形资产贸易额的不断增长,正确界定商品税的管辖权、提高征收效率、避免非故意不征税,成为我国税收征管中亟待解决的难题。本文借鉴经济合作与发展组织(OECD)关于跨境转让服务或无形资产的相关规定,以案例的形式,分析B2B跨境转让服务或无形资产增值税的征收管理,为我国增值税制度的完善提供政策建议。

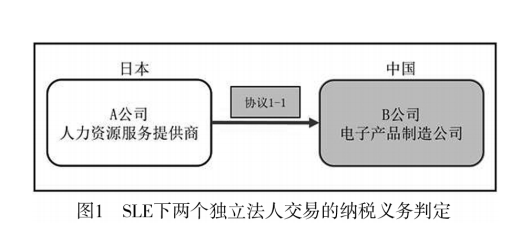

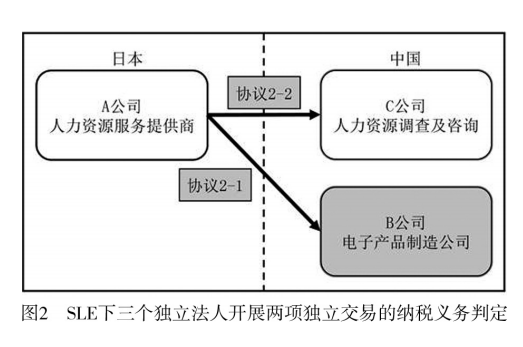

二、OECD关于B2B跨境转让服务或无形资产增值税的征收管理规定 随着增值税在世界范围内的不断推广,截至2018年,全世界大约有168个国家(地区)征收了增值税,增值税收入成为这些国家(地区)重要的税收来源。增值税的课税管辖权通常遵循两个原则:生产地原则(Origin Principle,又称原产地原则,以下简称“OP原则”)和消费地原则(DestinationPrinciple,又称目的地原则,以下简称“DP原则”)。在OP原则下,由商品和服务的生产地按照本国增值税相关规定征税;在DP原则下,由商品和服务的消费地按照本国增值税相关规定征税。 在经济全球化的过程中,商品和服务贸易迅猛增长,各国增值税制度间的相互影响越来越深刻,双重征税和非故意不征税的风险越来越高,因此需要在国际贸易过程中进行增值税的国际协调。在跨境货物贸易中,使用DP原则征税已成为国际通行做法,但是在跨境服务贸易和无形资产转让中,是否使用DP原则还未形成共识。OECD在跨境转让服务或无形资产的增值税国际税收合作与协调方面开展了相关工作,先后出台了一系列文件,包括2001年《电子商务背景下跨境转让服务或无形资产的消费税指南》、2003年《消费税指引》、2006年开始起草《国际增值税/货物及服务税指南》等。这些文件提出,企业进口服务或无形资产时,应当充分抵扣进项税,跨境转让服务或无形资产时,各国政府应遵循DP原则征收增值税。 在B2B交易中,跨境向非居民企业提供服务或无形资产,消费地就是接受方营业场所(如总部、注册办事处或分支机构)所在地。但是,当各国使用不同标准确定实际消费地时,可能会引起税收竞争或逃税。OECD建议统一依据商业协议判断消费地,并推荐在B2B交易中使用逆向征收机制,即由接受服务或无形资产企业直接将增值税税款缴纳给所在国的税务机关,同时,可以申报抵扣进项税额。 随着全球服务贸易的强劲增长,国际间增值税协调问题不再限于电子商务,服务或无形资产跨境贸易中增值税扭曲现象非常普遍,阻碍了经济增长和商业活动。为解决这些问题,OECD发布了《国际增值税/货物及服务税指南》(以下简称“2015指南”,TPPERSON按:OECD已经发布了2017年版指南),旨在确保各国增值税体系相互作用,促进国际贸易发展。2015指南对跨境转让服务或无形资产做出较为详细的规定,其中B2B交易按照交易实体,分为SLE和MLE两种情形。SLE是指独立的法律实体,不论是否具有共同所有权,这些法律实体仅在各自的税收管辖区有生产经营场所,在其他地方没有经营业务。典型特点是服务或无形资产接受方(以下简称“客户”)只有一个生产经营场所。MLE是指独立的法律实体在多个税收管辖区建立生产经营场所,开展生产经营活动。典型的特点是客户在不同税收管辖区有多个生产经营场所。下面分别介绍SLE和MLE情形下B2B交易的征税原则。 2015指南关于B2B交易的一般规则规定:在跨境转让服务或无形资产时,应当按照DP原则征税;对不同的交易对象和交易实体,按照交易模式不同,规定了不同的增值税征收方法。 (一)SLE情形下的B2B交易 在SLE情形下,由接受服务或无形资产的一方所在地征税,客户所在地通常参考商业协议确定。协议通常包括服务或无形资产提供各方以及各方的权利和义务,据此来判断交易的实质,鉴别交易提供方和消费者。判断依据主要包括订单、发票、资金流等,协议也未必都是纸质形式,邮件、线上订单、各种形式的支付方式等都可以作为交易的判定依据。对于SLE情形下的B2B交易,以客户所在地为征税地。具体分为以下几种情况: 1.一国企业直接向另一国企业提供服务,以客户所在国为征税地。

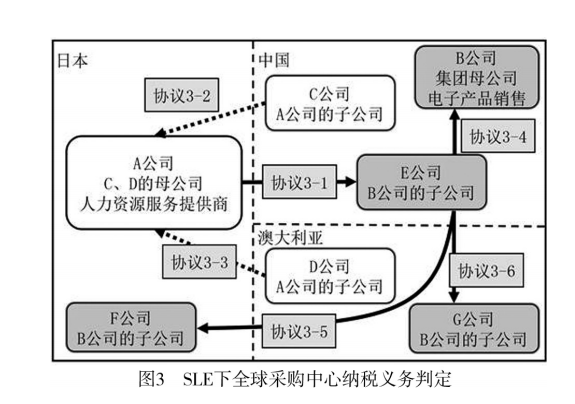

2.跨国公司通常会从经济利益角度考虑,在一个税收管辖区建立采购中心,进行集中采购,签订一份大额的全球采购协议,再由采购中心向全球关联企业提供服务。关联企业与采购中心签订服务协议,关联企业相当于客户,由各关联企业所属国征税。采用逆向征收机制,这些企业按照所属国的增值税税率缴纳增值税,并可以申报抵扣进项税额。

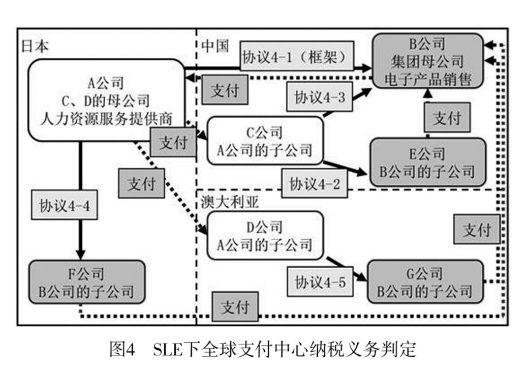

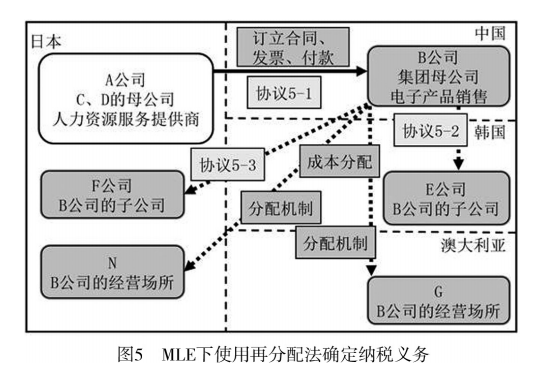

3.跨国公司为了降低成本,指定一家关联企业为资金支付中心,供应商与跨国公司及其子公司签订商业协议,并提供服务或无形资产,但由资金支付中心付款。在资金流与服务流不一致的情形下,由协议中的客户按照所属国增值税税率缴纳增值税。在逆向征收机制下,客户承担计算销项税款的义务,税率按照客户所属管辖区规定的税率,并有权利按照所属管辖权的规则抵扣进项税额。 (二)MLE情形下的B2B交易 对于MLE情形下的B2B交易,当客户在多个税收管辖区有公司,征税权属于使用服务或无形资产的公司所在地。 这里的“使用”就是企业出于生产经营需要而使用,不论是为了连续生产的中间使用,还是出于生产经营的一般使用。税收管辖区采取一系列方法识别客户的哪个公司使用了服务或无形资产,以及该公司所处的位置在哪里。通常使用以下方法: 1.直接使用法。直接使用法强调直接使用服务或无形资产的公司所在地拥有征税权,该方法适用于在商业协议中明确规定了具体使用服务或无形资产的公司。在提供服务或无形资产时,供应商和客户都有必要的信息来进行恰当的税收处理,商业协议可以为税务主管当局提供恰当的审计线索。但是该方法不适用以下情形:一是供应商不知道或者签订商业协议时无法确定,客户的哪个公司使用服务或无形资产;二是服务或无形资产被客户位于不同税收管辖区的多家公司使用。 2.直接交付法。直接交付法强调服务或无形资产直接交付的公司所在地拥有征税权。采用该方法,征税权直接分配给服务或无形资产交付的公司所属管辖区。例如,在提供餐饮或现场培训等服务时,该方法在确定服务或无形资产交付地时很有效。供应商和客户在提供服务时就很明确知道直接交付地,并且在商业协议中体现出来,供应商和客户因而可以获得恰当的税收待遇。同时,服务提供时间及商业协议也为税务管理当局提供了审计线索。 3.再分配法。该方法适用于外部供应商向MLE提供服务或无形资产,由MLE中的一家公司全部使用,或位于不同税收管辖区的其他公司部分使用,再根据内部再分配协议在使用方之间进行分摊。跨国公司通常为了实现规模经济效应,集中安排范围较广的服务,如管理、技术、金融、商业服务等。这些服务的成本首先由接受服务或无形资产的公司承担,随后在使用服务或无形资产的公司间进行分配。这些公司在内部再分配协议的基础上,根据所得税、会计记录和其他管理资料,来确定它们各自使用服务或无形资产应负担的份额。

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022