|

在“走出去”的央企和私企做税务经理人有什么区别?

近十来年,随着我国“一带一路”的倡议下,越来越多的中国企业已经“走出去”,但是相对来说,中国“走出去”的主流企业还是大型的央企和少数比较强的民企,它们在“走出去”的国家中,各有特点和优势。笔者根据自身在“走出去”的央企和私企的多年工作经历,对在央企和私企做税务经理人特点和区别作如下比较小结,以供相关者参考。

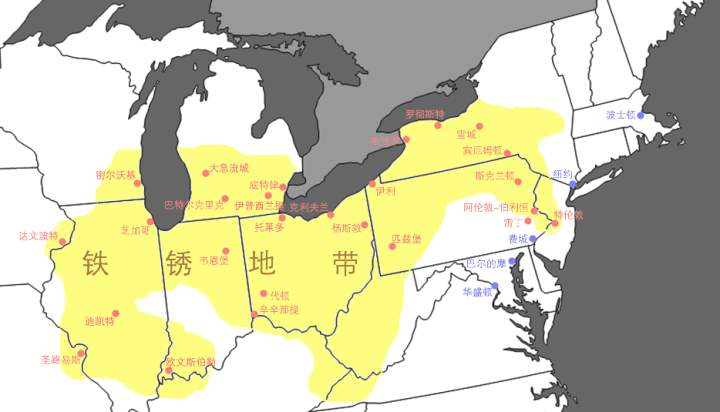

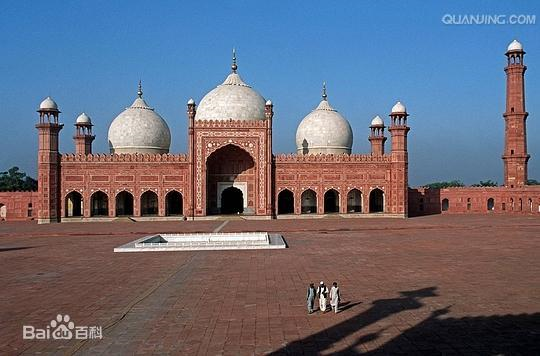

中国“走出去”的企业都离不开中国对境外国家或地区在政治,经济等方面支持和援助,比如说上合组织(对应的中亚五国)、中非论坛(对应的非洲重点国别)、与巴基斯坦的中巴经济走廊等。在央企的背后还有雄厚的国家政策银行信贷和保险公司的大力支持,比如在一带一路的倡议下,亚投行,丝路基金,中非基金,还有中国各大政策银行和国有商业银行的信贷支持,中信保的保险支持等。

中国政府的各相关部委也给予了央企最大的支持和帮助,比如外交部、商务部、财政部和国家税务总局等部委,还有中国驻境外各国的大使馆、经商处也都给予了央企“走出去”各种政策法规的优惠和支持,如帮助协商、解决央企在东道国当地发生的歧视待遇和重大商业纠纷等等,中国央企是在这种大背景下很快“走出去”并赢得境外的广大潜在市场的。

笔者切从以往的从业经历切身地体会到:央企在面对东道国(项目所在国)当地的税务困难时,甚至是税务纠纷和争议时,央企有自己得天独厚的国家资源优势,即中国国家政府的背书支持。比如说中国国家政策银行的贷款是由东道国以其国家信誉担保的,因此,在中国政府相关部门的协调下,作为央企的当地负责人(包括税务经理人)是有可能直接接触到东道国对方政府的最权威部门,如总理办公室,财政部(税务总局)、能源局或者对方对应最大的国有企业(如国家电力公司,国家公路局等,拥有这个比较高规格的平台、这个特殊的通道,中国央企在遇到一些税务的困难或者要争取一些税收优惠时,他们有机会可以直接跟东道国的财政部、税务局等相关部门去谈判协商。

另外,在各类国际重大会议上或中国相关国家领导人的外事访问中,央企也能得到相关国家领导人及中国驻东道国的大使和参赞的签约见证和宣传推广。当然,央企也有它体制内的缺陷和需要改善的地方。比如,因海外项目涉及面比较广,金额比较大,决策机关(部门)和层级比较多,参与决策的相关领导人员也比较多、相关审批流程比较复杂,时间比较长。因税务事项比较敏感,它需要多方论证,反复协调和集体决策,这些都影响了重大税务事项决策和解决的时效。有时因为决策滞后,东道国发生了巨大的政治和财税情形变化,就有可能产生一些较大的税务风险和重大损失,这些情况时有发生,也有前车之鉴。以此,在央企的税务经理人要懂得抓大放小,既要看做事结果,更要注重行事的过程。其专业性和经验性固然重要,但是其沟通和协调能力更加重要,因为在很多情况下,央企的税务经理人是要与相关各个部门及不同层级的领导反复沟通和耐心解说,其需要借助其领导和相关部门的合力推进解决税务问题和困难。其独立行使专业权限的机会少,于此匹配,其独立承担税务风险和责任的几率也比较低。

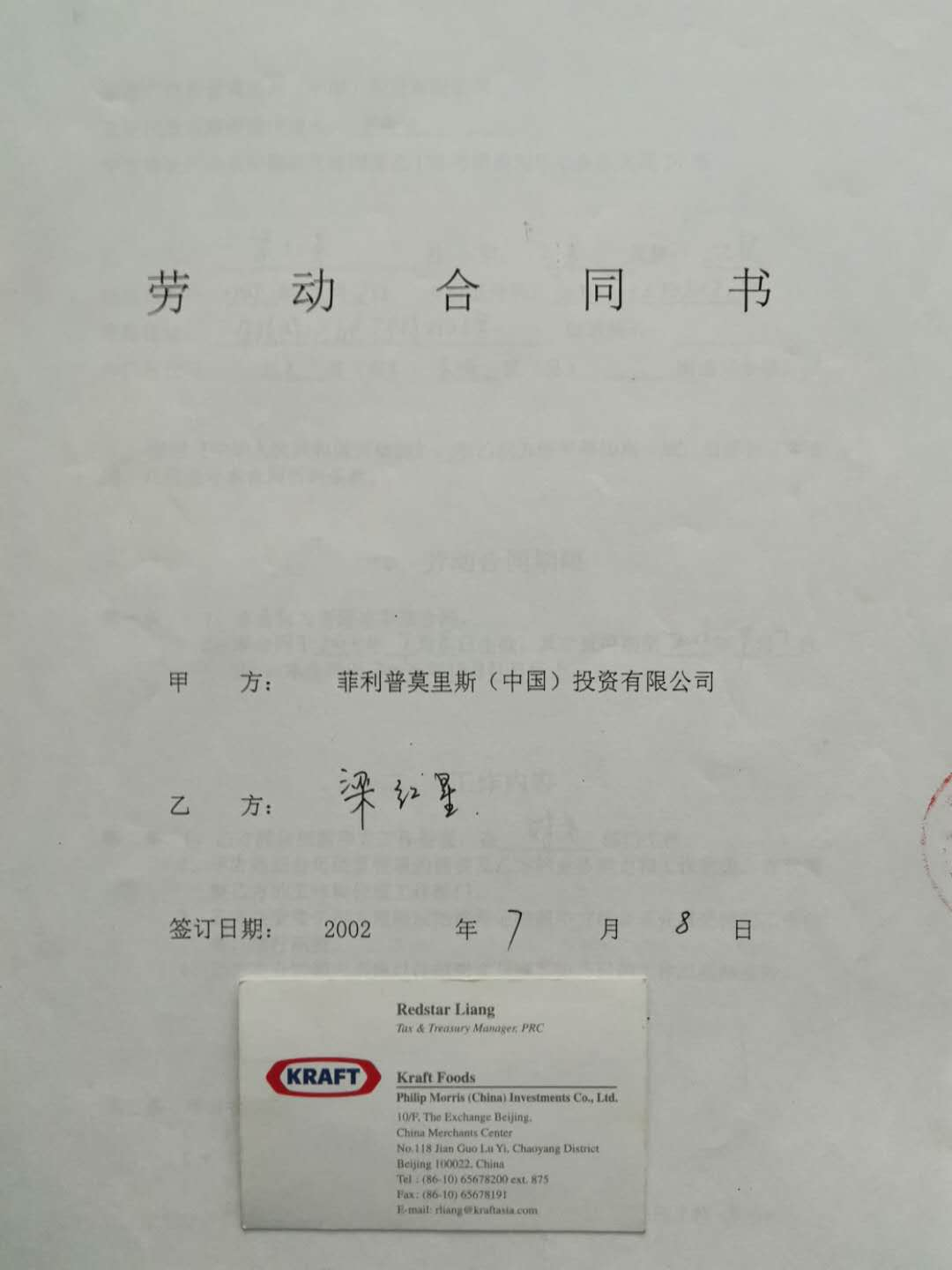

相对而言,私企一般规模较小,比较零散,其能够得到的国家全力支持的资源就会比央企少,如在国家信贷和外交对等礼遇上,私企若遇到境外东道欧的税务困难,只能靠自己或有限的外部资源来帮助解决。但是私企也有其好处;其中就有决策很快而且有效。私企在面对东道国的商务和税务的困难和风险时,私企往往愿意集中资源、主动承担一定的税务风险,尽快赢得和把握商机。税务经理人在这个决策过程中往往会起到了至关重要的,不可替代的作用。私企对税务经理人的权责定位一般来说也比较明确,对其节税方案、风险防范,突发税案的处理比较注重实效,私企对税务经理人相关授权比较充分,对其绩效的考核和奖励也比较直接和有效,反之,若税务上出了较大问题,私企对税务经理人的问责也是立竿见影的。因此,在私企做税务经理人,完全是结果导向,对于形式过程并不是特别看重,其要勇于担当,独当一面,力争充分发挥自己的独特作用。税务经理人不仅要抓住大局,也要关注细节操作,其除了有很好的税务专业判断外,还要积累丰富的项目管理经验,其独立执行和推进解决税务问题的能力就显得至关重要。把握时机,掌握尺度,最终是否能给私企控制住税务风险和带来税务收益,这将直接关系到税务经理人的存留和奖罚。

相对来说,私企的税务经理比央企的税务经理人工作压力更大,个人的成就感和危机感更强。央企的税务经理人所接触的层面和领域可能会比私企更高和更广,其个人的作用只能在组织和流程中体现,其发展会有一个相对稳定和平和的环境。

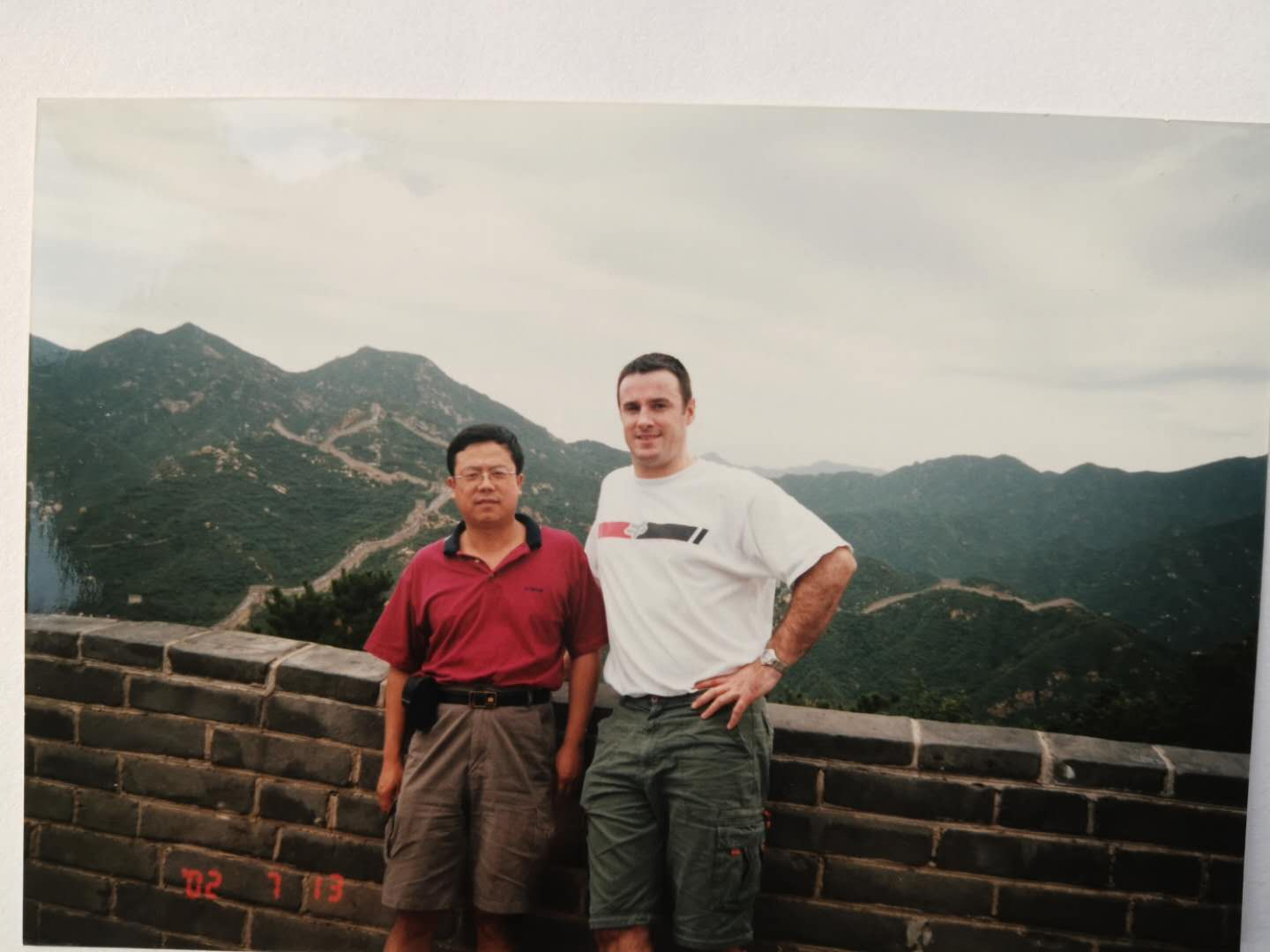

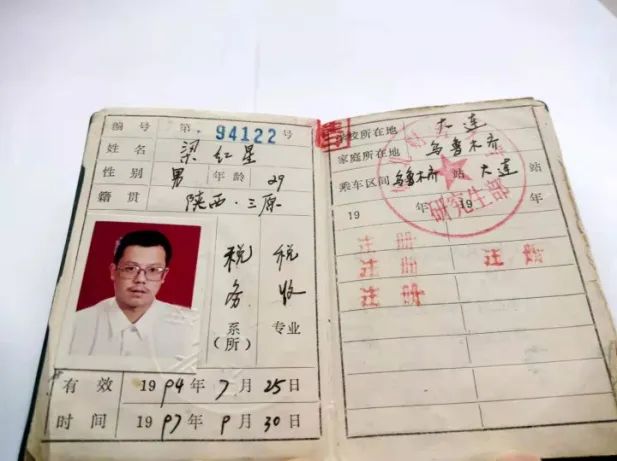

(注;本文在微信公众号“四大老友会”(Exbigfourers)第52期老友访谈录:葛洲坝国际税务专家-梁红星:我“走出去”的这些年 的基础上又做了补充和修订)

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022