|

朱青:漫谈国外减税

朱青

本质上看,国际税收建立在国内税收的基础上,国内税收的问题引发了国际税收的问题。本文主要关注减税降费问题,以美国等西方国家的税收政策实践为例,探讨减税降费与财政可持续性之间的关系,试图从中总结出对我国有借鉴意义的政策经验。

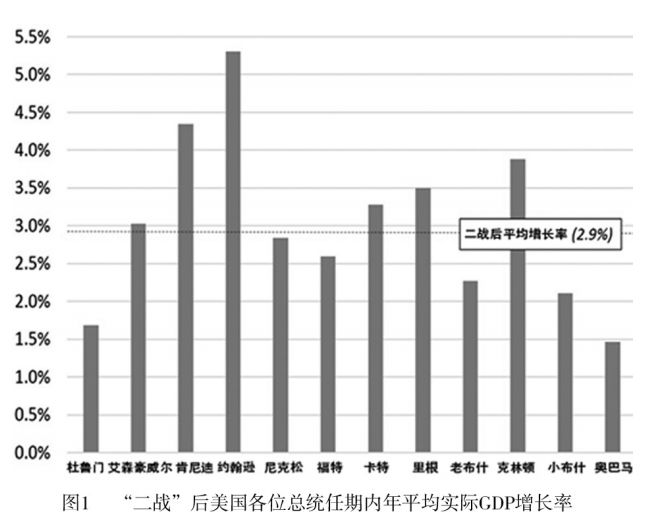

一、美国历史上有代表性的减税降费政策 减税降费与国内生产总值(GDP)联系密切。以美国为例,在其减税历史中,里根总统(1981-1989年)时期的减税政策最具代表性。在里根总统执政时期,征收的税种主要是直接税,减税也主要针对所得税层面。1980年,美国经济衰退,经济增长-0.2%,失业率为7.2%,通货膨胀率达到10%。1981年5月,美联储将联邦基金利率提高到20%,导致经济进一步下滑。1981年8月,美国通过经济恢复税法(Economic Recovery Tax Act),修改了1954年的美国国内收入法,通过降低所得税税率来刺激经济增长。这项改革用三年时间将个人所得税的最高边际税率从70%降为50%。20世纪60年代末,美国公司所得税税率高达52.8%。1981年1月,里根总统上台后将其降为46%,并实行加速折旧,给小企业减税1500亿美元;资本利得税税率从28%降为20%。1983年美国经济增长率达到4.6%;1984年经济增长率达到7.4%。1986年10月,美国国内通过了税收改革法案,这是里根总统任期内第二次税改。这次税改以税收收入中性为原则,既有减税措施,也有增税措施。从1987年开始,个人所得税最高税率从50%降到38.5%;1988年以后又降到了28%;但与此同时取消了许多个人所得税的减免和抵免。1987年,里根税改还将公司所得税最高税率由46%降为40%,1988年降至34%。里根在总统任期里通过一系列税改政策使美国年平均实际GDP增长率得到较大的提高。"二战"后美国各位总统任期内年平均实际GDP增长率详见图1。

二、各国减税降费的成效和影响

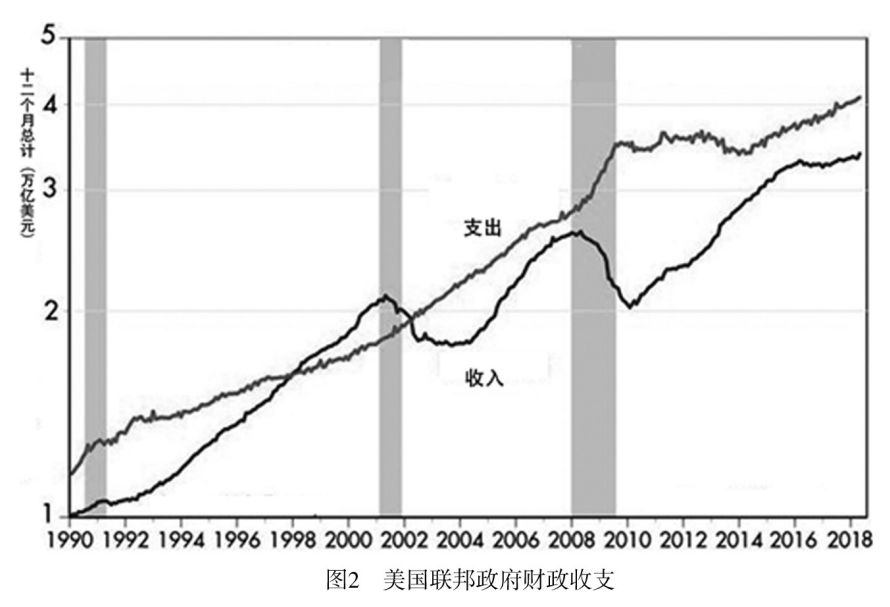

尽管在里根总统减税时期,美国税收收入曾有一过性的减少,但很快就恢复了增长的势头。美国的税收收入总体上是增长的,这与财政支出的长期增长趋势基本保持一致。1990年至2018年,美国联邦政府财政收支情况详见图2。

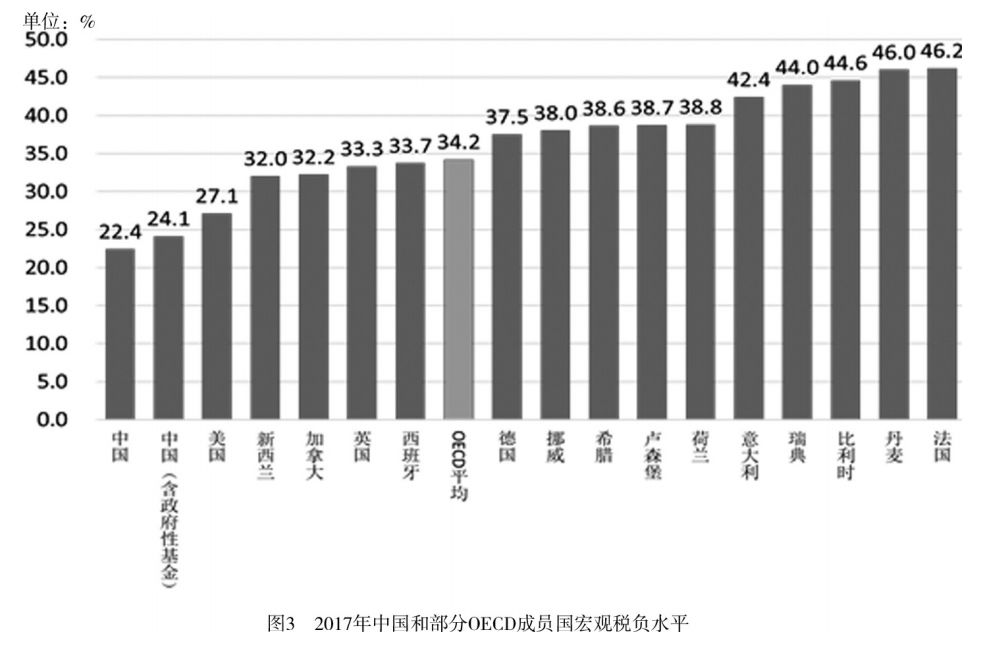

美国财政支出占GDP的比重越来越大,教育、健康等方面的财政支出不断增加。纵观世界各国,较少有宏观税负下降的情况,即税收收入占GDP的比重下降。近几年OECD成员国平均宏观税负水平不断上升:2009年为33.8%,2015年为33.7%,2016年为34%,2017年为34.2%。2017年,中国和部分OECD成员国的宏观税负水平具体见图3。

里根总统减税期间,美国国债占GDP的比重大幅上升,减税实质上是以增债为代价的。而美国与其他发达国家相比税负较低,同样也是以高赤字为代价才得以实现的。

资本的流动性催生世界各国的税收竞争。放眼世界,OECD成员国企业所得税名义税率平均水平为23.7%,且"一带一路"沿线大多数国家(地区)的公司所得税税率都比我国低。实际上,发达国家的减税主要针对所得税。西方国家很少会推行全面减税的政策,更多的是内部税收结构的调整。例如,某些国家在降低所得税的同时会增加增值税。2008年OECD成员国中有4个国家增值税标准税率超过22%,目前则达到了10个国家。还有一些国家扩大增值税税基,包括缩小免税范围。目前,OECD成员国的增值税收入占税收总收入的比重平均为20.2%,占GDP的比重平均为6.8%。

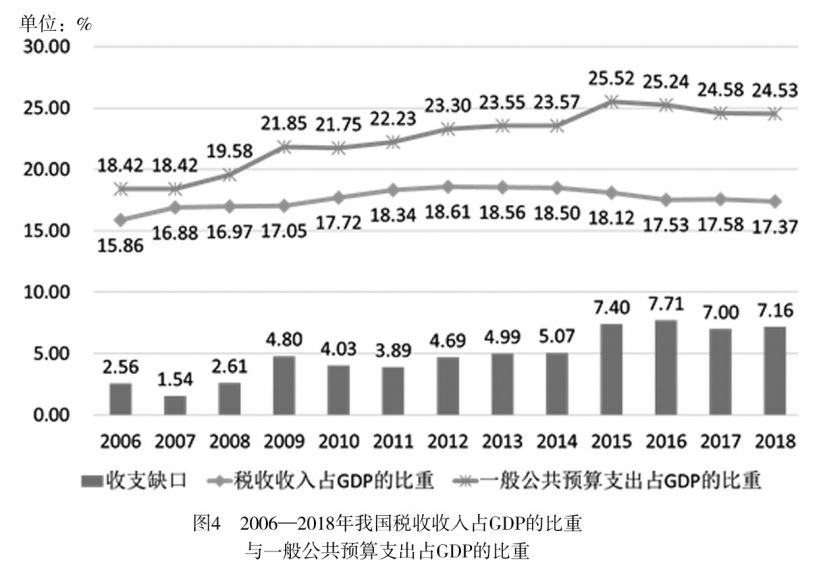

三、未来中国减税降费的方向 减税降费与经济增长关系密切。当前为了确保经济稳增长,我国实施了一系列减税降费政策,但是也需要注意财政可持续的问题,必须深刻地认识到财政存在收支矛盾,税收不是越少越好,而是越优越好。减税降费必须与财政可持续性共同考虑。观察发达国家减税期间的财政开支状况,例如,即使在减税期间,美国的财政开支仍然呈现增长趋势。而中国当前处于快速发展阶段,各方面的财政支出压力较大,财政开支同样呈现增长趋势(详见图4)。

减税降费是"及时雨",但更需要注意调整税基结构。科学合理地调整税基结构是较为困难的,例如,对资本征税可能会造成资本流失,对劳动征税可能导致失业,因此,很多国家一般选择向消费征税。我国全面营改增后,税收收入占GDP的比重是下降的,但与此同时,财政支出占GDP的比重却不断上升。对此,我国应借鉴世界各国有价值的政策经验,实行有增有减的结构性减税。今后,减税降费研究的重点应当放在宏观税负稳定的前提下如何进行结构性减税。

作者单位:中国人民大学中国财政金融政策研究中心 (本文刊载于《国际税收》2020年第3期)

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022