|

|

在胡润研究院发布的《2020胡润全球富豪榜》,马云家族以3150亿元人民币荣登中国首富的宝座。

在财富管理上,马云也走在富豪的前端,以其家族财富持有架构设计,节省大额的税收。试想一下,马云家族3150亿的财富,若不进行税务规划,每天会产生多少税收呢?

本文将从马云家族财富安排的设计入手,分析富豪税务规划的大智慧,探寻税务规划的路径。

01. 马云家族如何安排家族财富?

我们可以从2019年11月13日阿里巴巴集团控股有限公司(以下简称阿里巴巴开曼)提交给香港上市的《聆讯后数据集》(招股说明书)来看看马云家族财富安排。

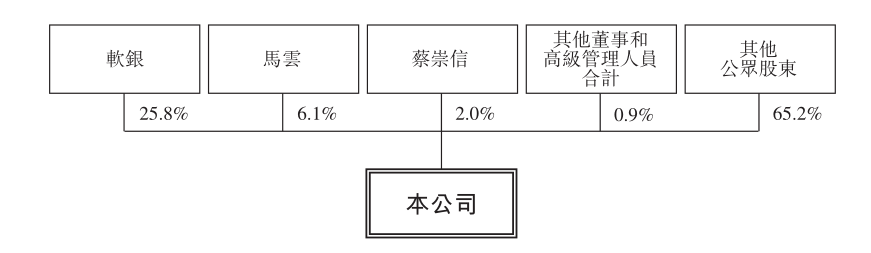

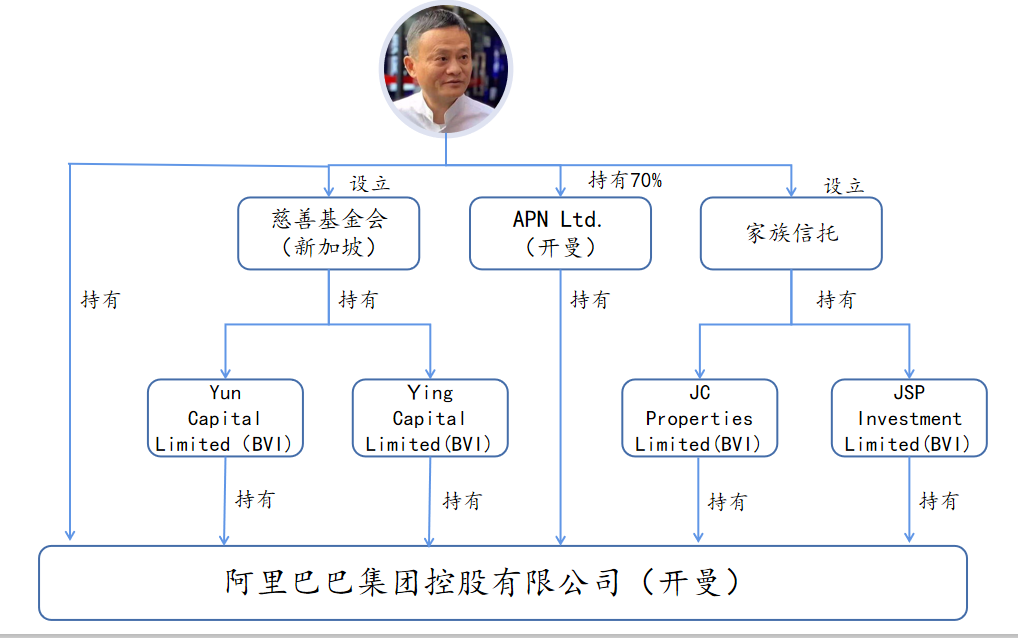

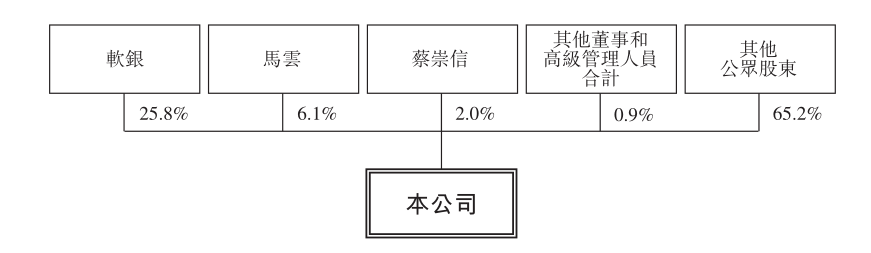

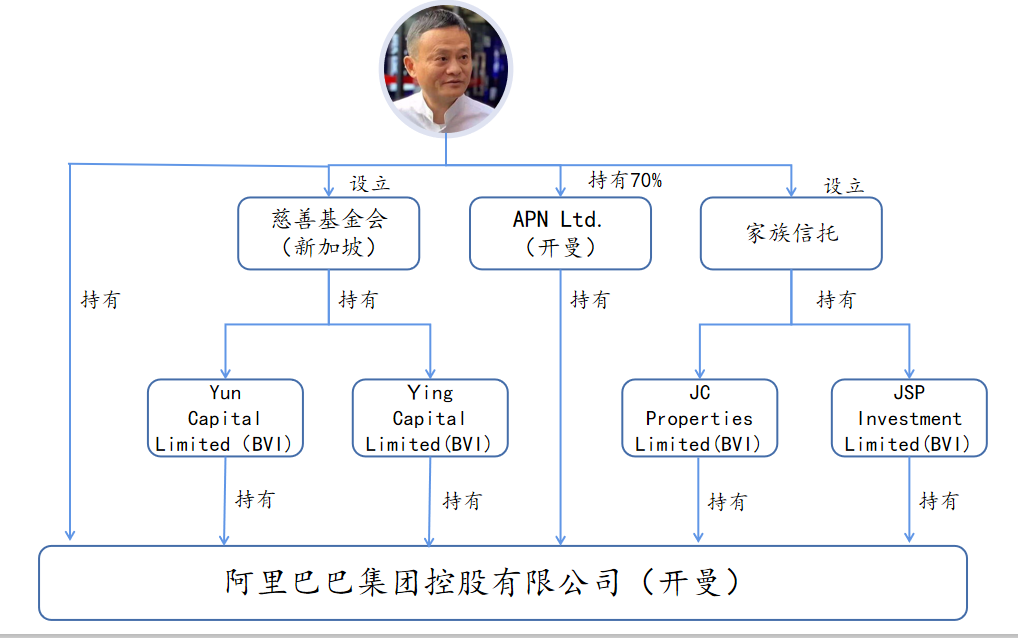

在该文件的我们的历史和公司架构章节披露(如下图所示),截止最后实际可行日期,马云家族直接或间接持有阿里巴巴开曼6.1%的股份,共计1,277,691,248股。

而这6.1%的股份被马云分四种方式持有。

第一,马云先生直接持有阿里巴巴开曼3,160,000股股份。

第二,马云先生通过持股70%的APN Ltd.(一家开曼群岛公司)持有阿里巴巴开曼280,000,000股股份。

第三,马云先生持有The Jack Ma Philanthropic Foundation(慈善基金会)。该基金会全资拥有Yun Capital Limited(一家英属维尔京群岛公司)和Ying Capital Limited(一家英属维尔京群岛公司)。其中,Yun Capital Limited持有阿里巴巴开曼88,591,368股股份;Ying Capital Limited持有阿里巴巴开曼88,591,368股股份,这两家公司就这些股份向马云先生授予了一项可撤消的表决权委托。

第四,马云先生通过一个以自己及其家族为受益人的信托全资拥有JC Properties Limited(一家英属维尔京群岛公司)和JSP Investment Limited(一家英属维尔京群岛公司)。其中,JC Properties Limited持有阿里巴巴开曼418,943,904股股份;JSP Investment Limited持有阿里巴巴开曼398,404,608股股份。

02. 用离岸地税收优惠进行税务规划

▎用开曼公司进行税务规划

经过上述马云家族财富安排的分析,我们可以发现马云先生通过持有70%的APN Ltd.(一家开曼群岛公司)持有阿里巴巴开曼280,000,000股股份。阿里巴巴控股公司也是注册在开曼群岛。这两层开曼群岛的公司在税务规划上有何优势呢?

开曼群岛(Cayman Islands)是位于加勒比海西北部的英国附属地,由大开曼(Grand Cayman)、小开曼(Little Cayman)和开曼布拉克(Cayman Brac)三个岛屿组成。

开曼是全球四大离岸金融地之一,是世界最大的离岸银行业中心。开曼群岛没有外汇管制,资金能够自由出入。开曼群岛的税种只有土地交易税、印花税、旅游者住宿税和营业执照费。

印花税主要是对房产征收,任何在开曼转让或按揭房地产均需缴付印花税。群岛上没有开征个人所得税、企业所得税和一般财产税,没有任何的利息税、资本增值税、物业税和遗产税,所以开曼群岛被视为一个真正的避税天堂。开曼群岛在1978年获得一个皇家法令,此法令规定,开曼群岛可以享受永久性的税收豁免权,并且这个法令至今仍然有效。

因此,马云先生通过设立开曼公司,可以合法地进行税务规划。在开曼群岛注册公司,不会被征收所得税和资本增值税,巧妙地对境内20%的个人所得税进行了规划。

但需要注意的是,第二层阿里巴巴开曼,并不是为了进行税务规划。之所以设立在开曼,是为了方便上市。开曼群岛是香港证券交易所认可的两个离岸公司注册地之一,这也为开曼群岛的阿里巴巴公司提供了一个进入全球资本市场的绝好条件。

但毫无疑问的是,开曼公司的确可以实现在方便上市的同时,带来税收规划的优势。

▎用BVI公司进行税务规划

通过本文第一部分的分析,我们可以发现马云先生的财富管理,利用了4个注册在BVI的公司,分别是Yun Capital Limited、Ying Capital Limited、JC Properties Limited和JSP Investment Limited。

那么,注册在BVI的这些公司有何税收规划上的优势呢?

BVI作为重要的离岸金融中心,以其优惠的税收政策吸引了大量的投资者。根据BVI法例第206章《英属维尔京群岛所得税法》(British VirginIsland Income Tax Act) 就规定所有在BVI设立或在BVI受管控的公司被视为居民,应缴纳所得税。

但是,《英属维尔京群岛商业公司法2004》(BVI Business Companies Act 2004)则对(a)所有BVI商业公司,(b)公司支付的股息、利息、租金、版权费用、补偿,和(c)与商业公司任何股份和债务相关的资本利得进行了豁免。

对商业公司的任何股份、债务或其他证券无遗产税、遗赠税或其他继承方面的税收。对于公司而言,BVI不征收公司所得税(Corporation Tax)、资本利得税(Capital Gains Tax)、资本税(Capital Duty)、增值税(Value Added Tax,VAT)以及各种附加税(Withholding Tax)。

BVI公司的股权转让也不征收印花税。BVI对公司集团重组不征任何所得税和资本利得税。公司的分支机构也不在征税主体范围内。

可见,将公司注册在BVI,就可以享受BVI的税收优惠。马云先生正是通过在BVI设立的4个公司,实现阿里巴巴开曼股息分红的税收豁免,从而延迟了国内股息分红20%的个人所得税。

03. 用慈善基金会进行税务规划

马云先生在新加坡设立了慈善基金会(The Jack Ma Philanthropic Foundation),用慈善基金会间接持有阿里巴巴开曼的股份。

2013年10月,阿里巴巴向马云指定的一只新加坡慈善基金会授予3,500万股期权。按授予期权时的约定,之后自2016年起每年,马云慈善基金会可以减持437.50万股股票,用于支持环境保护、医疗健康、教育发展和公益生态等慈善目的。

粗略计算,自2014年9月上市至2017年底,马云共减持约3,894万股,约合470亿人民币。那么,马云为什么在新加坡设立慈善基金会,而不是在境内设立呢?通过慈善基金会持有股份有何税收规划优势呢?

在境内,慈善基金会可以享受一定的税收优惠,但此种免税,需要获得免税资格认定。

新加坡非营利组织基金会,是在新加坡会计与企业发展局(ACRA)登记注册。非营利组织没有注册资金,豁免缴纳相关税收。

新加坡非营利性基金会注册条件及名称要求:必须要最少一名新加坡当地董事和最少一名成员(menbers,该名成员不是股东),成员可以是国内人;对公司秘书要求较高,需要持牌秘书才能担任公司秘书,秘书费用也要每年单独收取(基于普通公司,不会单独收取秘书费用),需要每年做审计并按要求向公众公开。

公司名称一般含有基金会(foundation),公司结尾为LTD.或者LIMITED;注册后,每年要做年检和审计,秘书费用也要每年给一次,审计要看经营情况来定。可见,并没有用于慈善的收入比例要求。

此外,在新加坡,不论公司还是个人对公益团体进行捐赠,可以全额在税前扣除。新加坡就股息支付不征收预提所得税,新加坡不对资本利得征税。

新加坡实施来源地征税,只对来源于新加坡本国的收入进行征税,所以马云先生将股份放进设立在新加坡的慈善基金会,在新加坡并不会产生税收。

04.用离岸家族信托进行税务规划

通过本文第一部分的分析,我们会注意到,马云先生还通过离岸家族信托持有股份。那么,离岸家族信托又具有何种税收规划优势呢?

《招股说明书》并没有披露马云先生家族信托的税务身份,设立在何地。但是我们可以分析一下,一般离岸家族信托的税收优势。

离岸家族信托一般设立在零税负和低税负的地区,如英属维尔京群岛、开曼群岛、百慕大群岛、库克群岛、泽西岛等,可以利用这些离岸地的税收优惠。

对于信托受益人而言,离岸家族信托可以约定一定的分配条件,在这些条件满足时再分配给受益人,将大额财富有计划分期进行分配,在信托分配所得征税的地区,具有一定的递延纳税的功能。

若信托受益人是澳大利亚的税务居民,澳大利亚对全球收入征税,受益人对于获得的信托分配,可以分期进行缴税,不仅可以递延纳税,也可以避免高税率。

当然,马云先生设立家族信托也许并不是纯粹为了税务规划,而是为了财富传承、股权集中,但离岸家族信托的确有税收优势。

马云先生的财富安排智慧,可以给我们在进行财富管理与传承时一些启示:

第一,税务规划要合法趁早。马云先生的财富安排是在2014年美国上市之前作出的,并且建立在合法的基础上,不合法的税收规划势必会造成巨额罚款,甚至触犯刑事责任。

第二,综合利用离岸地税收优惠政策、慈善基金会、家族信托等进行税务规划。税收规划是一项系统而复杂的工程,多种工具、政策的综合运用才能达成规划的目标。

来源:京都律师

WWW.QIJIN-FINANCE.COM

启金智库 将于 2022年9月3-4日 在 上海 举办《家族信托与家族财富管理的方案设计、客户服务拓展、资产配置、产品创建、策略优化实务专题培训》,本期将深入学习交流家族财富管理与传承慈善中的:家族信托、家族财富管理、家族资产配置、家族高客产品创建和策略优化、家族慈善管理、家族财富传承管理等方面重点问题,同时会形成多元化背景的学友们持续学习交流研讨合作携手共进的生态圈。

【课程提纲】

第一讲:家族信托原理与实战要点

(时间:9月3日上午9:00-12:00 )

· 主讲嘉宾:某央企信托公司家族信托业务负责人,拥有超过10年以上的保险、信托从业经验,曾服务多个中国顶级家族客户。

一、家族信托基本原理

(一)课程导论:家族信托站在风口上了吗?

(二)监管规定:深度拆解家族信托根本大法— —37号文

(三)核心结构:怎样更好的理解与运用家族信托核心要素

(四)功能应用:家族信托的功能边界在哪里?“避债”or其他?

二、家族信托业务实战

(一)设立流程:手把手教你如何落地家族信托业务

(二)业务要点:家族信托尽职调查与反洗钱有哪些必须关注的要点?

(三)法律文件:怎样起草一份完善的家族信托合同?

(四)市场拓展:如何有效利用家族信托工具来为其他业务赋能

三、答疑与交流

第二讲:中国境内家族信托的实践、客户服务与开拓实务和家办综合服务

(时间:9月3日下午13:30-16:00 )

·主讲嘉宾:某头部信托公司区域财富中心总经理,拥有私人银行家(CPB)、金融理财管理师(EFP)持证人、金融工程师岗位资格。

一、国内家族财富管理/传承慈善需求与家族信托发展

二、识别家族信托目标客户及其痛点

(一)家族信托解决什么痛点

(二)目标客户画像及合适和不合适的客户识别

(三)家族信托的门槛与条件

三、国内家族信托的类别及其实务运用案例

(一)资金管理家族信托要点及实务运用案例和要点

(二)股权家族信托要点及实务运用案例和要点

(三)不动产家族信托要点及实务运用案例和要点

(四)慈善信托要点及实务运用案例和要点

(五)保险金信托要点及实务运用案例和要点

(六)遗嘱信托要点及实务运用案例和要点

(七)其他更多

四、家族信托与其他传承保护工具的比较、结合方法与可能性

(一)家族信托与其他传承保护工具的比较

(二)家族信托与其他传承保护工具的结合方法与可能性

(三)探索、实践、突破、未来

五、家族信托的风险管理与防范

(一)国内家族信托的法律支持

(二)国内家族信托 VS 海外信托的适宜性与风险管理

(三)家族信托的关键条款

(四)家族信托典型风险案例解析

六、家族财富管理与传承慈善的客户服务和开拓实务

(一)家族信托的客户来源

(二)家族财富管理与传承慈善的协同路径

(三)常见的渠道合作模式

(四)家族办公室综合服务

七、答疑与交流

第三讲:适合家族高客财富管理需求的策略指数构建框架及创新产品设计

(时间:9月3日下午16:00-18:00 )

·主讲嘉宾:丁老师,头部证券公司衍生品部场外业务主管,15年证券、基金、银行行业从业经验。

一、什么样的产品体系可以拥有持续生命力——适配家族高客财富管理需求?

(一)产品设计的初衷——投资产品or理财产品?

(二)投资产品:如何精准和高效地表达客户观点?

(三)投资产品的经典案例:雪球结构

(四)理财产品:理财产品的底线和不可能三角

(五)理财产品拥有持续生命力的关键二要素

二、策略指数构建框架

(1)多策略框架怎么搭建——alpha+beta+gamma

(2)Beta为王——大类资产配置框架与周期理论

(3)alpha和gamma类策略概览与策略融合

(4)金融机构定制策略指数业务细节

三、创新产品设计

(1)固收+策略指数期权产品设计

(2)养老产品设计的核心思路与结构示例

四、答疑与交流

第四讲:2022用全球视野思考家族资产配置与策略选择

(时间:9月4日上午09:00-12:00)

·主讲嘉宾:姚烈,上海拾麦资产管理有限公司总裁、创始合伙人,曾任兴业证券私人财富管理总部副总经理、私人财富中心总经理。

一、2022用全球视野思考资产配置

(一)国际资本市场

(二)国内资本会场

(三)有效的投资策略

(四)合适的资产配置方案

(五)固定(类)收益产品

(六)权益类产品

(七)股权投资类产品

(八)全球大类资产

二、2022的家族资产配置的策略选择与展业思路

(一)2022如何布局投资机会?

(二)2022选谁:指增、股票、CTA?

(三)2022年家族资产如何保值增值?

(四)2022理财产品的如何选择、创设、销售?

(五)2022如何适配员工团队管理、建设

(六)2022高端客户开发维护、金融机构合作渠道建设维护如何干?

(七)相关案例解析

三、答疑与交流

第五讲:我国家族财富管理业务的探索与创新——家族信托、财富传承、资产配置、FOF与MOM模式案例分享

(时间:9月4日下午13:30-16:30)

·主讲嘉宾:李老师,现任某家族办公室负责人、某银行私人银行资深人士。

一、家族财富管理行业方兴未艾

(一)百年未有大变局下的财富管理行业

财富管理市场空间、财富阶层的结构变化、财富需求趋向综合化多元化、老龄化低利率时代下面临的挑战

(二)国内家族财富业务现状

家族信托的现状、家族办公室的现状、与国际家办、国际金融中心的对标分析

二、家族财富管理——资产配置&权益类投资

(一)国际经验借鉴——耶鲁基金会的资配

(二)分散化投资&长期持有

(三)权益类投资的大时代-案例分享

(四)FOF及MOM绩效评价、投研框架

(五)美国TAMP模式与国内银行委外业务借鉴

三、家族财富传承与家族企业治理

(一)科创板的案例分享—美籍子女能否继承科创板公司的股权?

(二)股权型家族信托案例分享—家族信托能否认购PE基金?

(三)家族宪章的案例分享

(四)明清时期的案例——晋商精神&南浔“四象八牛”

四、公益慈善与影响力投资

(一)慈善信托的动画演示

(二)公益慈善项目案例分享

(三)影响力投资

五、家族财富规划师的成长之路

(一)书单推荐

(二)电影推荐

六、答疑与交流

报名方式:

15001156573(电话微信同号)

▼

往期推荐

家族信托经典案例

家族办公室应该了解的12个趋势

解读 | 我国家族信托的法律适用问题

家族信托需求井喷 招行率先突破千亿规模

家族信托根本大法— —37号文(全文)

家族信托 | 婚前协议PK家族信托,到底谁更胜一筹?

家族办公室的三大职责:资产管理、权杖交接、家风传承

家族信托“井喷”背后:企业家急于隔离个人财富与企业经营风险

中诚信托副总裁郑海帆:多重优势加持家族信托,2022年上半年环比增70%

戳下面的 阅读原文,更有料! 戳下面的 阅读原文,更有料! |

-

|

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

京公网安备 11010802035448号

( 京ICP备19053597号-1,电话18600416813,邮箱1479971814@qq.com ) 了解Tax100创始人胡万军

优化与建议

隐私政策

【全网最全】31个省市!残保金政策汇编及申

【全网最全】31个省市!残保金政策汇编及申

全网最全|2022年失业保险稳岗补贴政策汇总

全网最全|2022年失业保险稳岗补贴政策汇总

2021年个税汇算容易出现哪些错误?税务总局

2021年个税汇算容易出现哪些错误?税务总局

【全网最全】历史上最高规模退税减税!2022

【全网最全】历史上最高规模退税减税!2022

戳下面的 阅读原文,更有料!

戳下面的 阅读原文,更有料!